对公存款利率下降幅度可能更大。

新一轮银行存款利率下调开启,在国有大行降低存款利率后,股份行、城农商行近日纷纷跟降。存款利率已全面进入“1时代”。

利率走低,叠加金融“挤水分”、禁止“手工补息”等因素影响,企业存款“搬家”现象持续上演,企业投向银行理财等产品的资金规模或将继续上升。

Choice数据显示,2024年A股上市公司购买存款类资产约为1828.58亿元,占比约64%,较去年同期出现一定下滑。与此同时,上市公司认购理财产品的比例上升至10.18%,投资向券商收益凭证、国债逆回购的规模也逐渐增加。

业内人士认为,随着高利率存款产品到期,为获取稳定收益、提高资金使用效率,企业需要寻找更多高息“平替”产品,上市公司的投资理财配置结构也将进一步改变。

低利率时代,上市公司调仓

根据Choice数据,2024年,A股上市公司委托理财金额合计2828.40亿元(仅含实施中,不含预案、实施完成,下同),其中购买存款类资产约为1828.58亿元,占比约为64%。而去年同期,这一占比还在70%左右。

企业存款“池子”中的水流向了理财、券商收益凭证等高息“平替”产品。

今年,上市公司对理财的热情有所上升。2024年以来,上市公司认购的理财产品资金从237亿元上升至288亿元,占比提升至10.18%。

最近一家购买理财产品的上市公司是江山欧派(603208.SH)。8月3日,江山欧派发布《关于公司使用闲置自有资金进行现金管理的进展公告》。公告显示,近期该公司使用自有闲置资金1亿元购买农银理财农银安心·天天利同业存单及存款增强理财产品(对公低波悦享);使用5000万元购买信银理财安盈象固收稳益七天持有期3号理财产品。

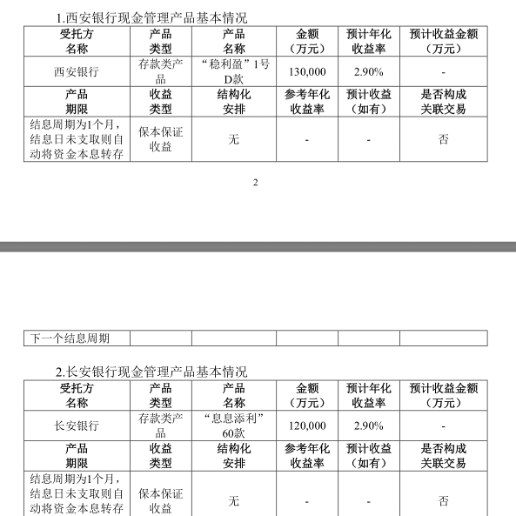

也有公司一次性投资理财产品规模超25亿元。北元集团(601568.SH)7月底公告称,将使用13亿元闲置募集资金购买购买西安银行“稳利盈”1号D款,使用12亿元闲置资金购买长安银行“息息添利”60款。两款产品的年化收益率均为2.9%。

(资料来源:北元集团公告)

(资料来源:北元集团公告)除了理财产品,第一财经记者注意到,券商收益凭证类产品、国债逆回购、资管计划等稳健类投资产品成为上市公司的“新宠”。

以券商收益凭证为例,2024年以来,上市公司购买券商收益凭证产品的金额合计为162亿元,较2023年的69亿元增长约134.78%。

“券商收益凭证是以券商信用和资本金作为保障发行的,与理财产品相比具有更高的安全性。一般能够在本金保障的基础上获得一些向上的收益弹性。”一名机构人士对记者表示,目前在银行大额存单较为稀缺的情况下,这成为较好的替代产品。

以其中购买频次较高的涪陵榨菜(002507.SZ)为例,记者据多份公告梳理,今年该公司共购买了14笔券商收益凭证产品,合计投入13.5亿元。其中,4月30日,该公司公告称购买申万宏源、西南证券、海通证券等10款券商收益凭证产品,投入9.5亿元。2月8日,该公司购买了4笔券商收益凭证产品,投入约4亿元。

恩捷股份(002812.SZ)则单笔购买规模居前。7月2日,该公司公告称,使用暂时闲置的2.5亿元募集资金购买华泰证券某款本金保障型收益凭证,产品期限为2024年7月1日~2025年6月12日,产品的年化固定收益率为2.2%。

值得注意的是,与投资期限动辄一年以上的理财、存款、收益凭证相比,利用国债逆回购获取短线收益也颇受上市公司青睐。根据Choice数据,去年同期,仅有2家公司认购国债逆回购,金额合计为3.6亿元。2024年以来,共有10家公司操作国债逆回购,累计投资金额为14.84亿元。

其中,购买频次较高的是国光股份(002749.SZ)。根据Choice数据,该公司今年多次购买国债逆回购产品,累计购买金额达到2亿元。据公告披露,仅今年1月24日~1月25日两日,该公司就连续购买了8笔国债逆回购,金额合计5000万元,年化收益率在2.49%~2.58%之间。

(资料来源:国光股份公告)

(资料来源:国光股份公告)对公存款利率走低

上市公司投资标的大调仓的背后是存款利率的不断下降。

2022年4月,央行指导利率自律机制建立了存款利率市场化调整机制,此后银行存款利率在2022年9月、2023年6月、2023年9月、2023年12月、2024年7月多次调降。

今年7月最新一轮调降后,国有大行的3个月、半年、一年整存整取存款挂牌利率下调至1.05%、1.25%、1.35%;二年、三年、五年整存整取存款挂牌利率下调至1.45%、1.75%、1.8%,存款全线进入“1时代”。股份行、中小银行也在跟降。

(资料来源:中泰证券研报)

(资料来源:中泰证券研报)而上市公司的对公存款利率下降幅度可能更大。4月8日,市场利率定价自律机制发布《关于禁止通过手工补息高息揽储维护存款市场竞争秩序的倡议》,叫停“手工补息”,并要求商业银行于4月底前完成整改。

华南一名银行业人士告诉记者,此前“手工补息”一般多使用在对公业务上,尤其是在与一些大型企业的合作中。双方表面上有合规的存款协议,但私下会签订“抽屉协议”,补足事先约定的利率。

“‘手工补息’主要集中在对公存款和非银存款。”天风证券固收首席分析师孙彬彬估算,涉及“手工补息”的存款总规模不低于15万亿元。其中,对公存款可能在10万亿元及以上,非银存款可能在5万亿元左右或更高。

东吴证券分析师陈李认为,在这一背景下,企业存款陆续“搬家”,5、6月新增企业存款明显低于历史同期,开始向更高收益的理财产品,货币、债券基金等转移。

低利率时代,存款和理财规模存在“跷跷板”效应,这从数据可见一斑。银行业理财登记托管中心近日发布的《中国银行业理财市场半年报告(2024年上)》显示,截至2024年6月末,银行理财市场存续规模为28.52万亿元,较年初增加6.43%,同比增加12.55%。

近期,理财规模还在增长。光大证券(维权)金融业首席分析师王一峰表示,跨季后,资金有序回流理财叠加规模自然增长,截至7月21日,理财规模较月初增长1.5万亿元左右至30万亿元附近,并有望在近期保持30万亿元以上。

大多机构人士认为,存款向理财等产品调仓的趋势未来仍将持续。孙彬彬认为,涉及“手工补息”的对公存款有一部分可能会转向结构性存款、理财和货币基金,有一部分可能继续存留在银行。

陈李在研报中也分析称,今年以来,为缓解银行息差压力,银行存款包括大额存单利率持续调降,中长期大额存单逐步暂停发售,随着高利率存款产品到期,为获取稳定收益、提高资金使用效率,企业需要寻找更多高息“平替”产品。在当前债牛行情下,债券类金融产品便是一个较好的选择,相对于货币基金、货币类理财产品,其业绩表现相对更好,同时风险可控,投资价值更高。

责任编辑:曹睿潼

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)