近日,上交所举办科创板芯片设计专场业绩说明会,本期参会公司有寒武纪(688256.SH)、晶晨股份(688099.SH)、睿创微纳(688002.SH)、裕太微(688515.SH)等。

科创板是芯片设计企业集中地,截至目前,共有55家芯片设计企业登陆科创板。受外部环境和下游需求下滑影响,芯片设计企业去年整体业绩较上年有所下滑。不过逐季来看,自去年四季度起,行业整体出现复苏迹象,今年一季度复苏势头更为明显。

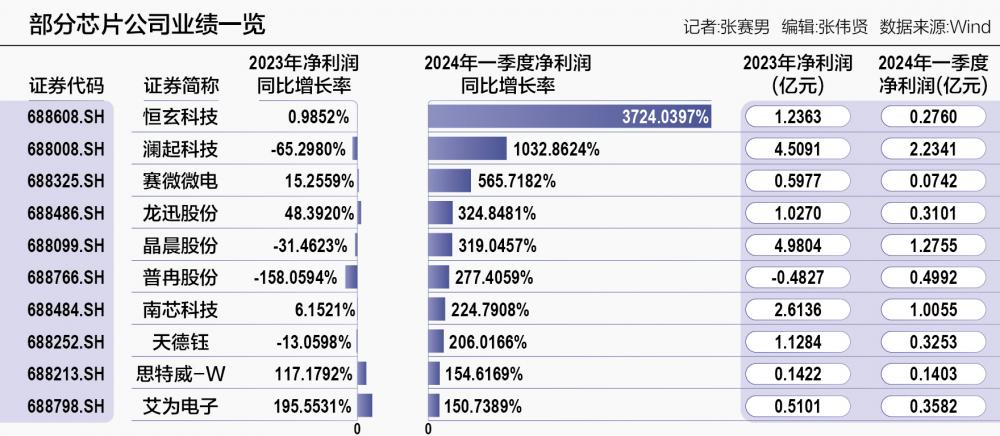

例如,晶晨股份2024年第一季度营收约13.78亿元,同比增加33.16%;归属净利润约1.28亿元,同比增加319.05%。恒玄科技(688608.SH)第一季度营收约6.53亿元,同比增加70.27%;净利润2760万元,同比扭亏。芯导科技(688230.SH)一季度营收约6870万元,同比增加26.98%;净利润约2447万元,同比增加53.67%。

对于业绩增长的原因,芯导科技财务总监、董事会秘书兰芳云分析称,一方面,随着消费电子产品等下游需求逐渐恢复,同时销售端积极投入,公司一季度收入同比增长;另一方面,公司积极推进产品更新迭代,加强供应链的合作及开发,使得整体毛利率有所提升;同时,公司整体费用同比有所下降。

此外,多家公司在业绩会上透露了行业向好的信号。

21世纪经济报道记者统计发现,以科创板55家芯片设计企业为统计样本,2023年这些公司实现净利润10.52亿元,而在2022年这些公司净利润总和达到了67.41亿元,行业整体下行程度可见一斑。

2023年寒武纪(688256.SH)实现营业收入7.09亿元,同比下跌2.7%;归属净利润亏损达8.48亿元,亏损较上年有所收窄。在业绩会上,投资者十分关心公司业绩表现的成因。作为“AI芯片第一股”,在去年AI应用火爆的情况下,寒武纪的业绩仍不足以让市场满意。

公司董事长、总经理陈天石回应投资者提问称,公司经营业绩情况可能会受到行业政策、市场竞争、市场需求等综合因素影响。在面临限制打击的情况下,公司始终专注人工智能芯片产品的研发与技术创新。

其实寒武纪去年的业绩已经有所好转,亏损有所收窄,从原因来看,主要是费用管控较好。2023年,公司管理费用、研发费用减少,计提的存货跌价损失也有所减少。

安路科技(688107.SH)2023年营业收入约7.01亿元,同比减少32.75%;归属于上市公司股东的净利润亏损约1.97亿元。

对于去年业绩同比转亏,公司董事会秘书吴浩然表示,2023年半导体行业仍处于下行周期,FPGA芯片终端市场受去库存影响,采购需求低迷。面对外部环境的挑战,公司坚持技术驱动创新,持续加大研发投入,为接下来应用市场需求复苏做好准备。

裕太微是以太网物理层芯片供应商,去年公司营收和净利润也有所下滑。公司董秘王文倩当日接受21世纪经济报道记者采访时表示,主要是受研发周期和行业周期的影响。

她解释称,公司第一轮研发周期是2017年到2020年,第一轮收获期从2020年底开始。因此2020年—2022年公司营收曲线是非常直观、向上的状态。公司第二轮研发投入从2023年下半年开始,因此芯片新品对营收的贡献在当年不是特别大。

除了研发投入的影响,行业的周期性变化也是重要原因。王文倩进一步表示,2023年营收的回落,主要是由于工规级产品的回落。“2021年、2022年,受地缘政治等多方面影响,很多企业出现缺芯情况,客户都在备货。但到了2023年,很多客户在去库存。他们的库存量较大,给我们的订单也比较少,所以工规级产品的下滑比较明显,尤其在交换机、服务器等领域。”

净利润亏损的扩大则主要是研发策略的调整。“我们提前预期到了缺芯导致的连锁反应。2020年开始的行业缺芯比较严重,所以下游出于备货需求对芯片采购会有很大的增长,但在这之后,肯定会有一个比较大的回落。在这个基础上,我们进行了第三轮研发周期。这是我们的策略,就是在市场较弱的情况下,逆势去做大研发,把先机抓住,等产品出来了,就会对业绩有比较大的助力。从结果上来看,公司半年多的时间通过人才的补齐和产品线的加大投入,实现了十余款产品的量产出货,截至2023年年底,总产品型号达到47款。”她说。

记者注意到,2023年裕太微合计支出研发费用2.21亿元,占营业收入81.07%,较2022年研发费用增长63.97%。

虽然行业去年整体的表现低迷,但逐季来看,自四季度开始,行业就显示出复苏迹象,尤其是今年一季度,回暖趋势进一步显现。

以芯导科技为例,公司去年四个季度营收分别是5410万元、7706万元、9248万元、9678万元,净利润分别是1592万元、2235万元、2595万元、3227万元。

公司在年报中表示,2023年度毛利率保持稳定,随着消费电子产品等下游需求逐渐恢复及行之有效的相应策略,下半年公司营业收入较上年同期增长26.57%。

普冉股份(688766.SH)去年四个季度营收分别是2.04亿元、2.646亿元、2.986亿元、3.599亿元,对应的净利润分别为-2814万元、-5011万元、-2333万元、5331万元,整体表现出恢复态势。今年一季度,公司实现营业收入4.05亿元,同比增长98.52%;实现归属于上市公司股东的净利润0.50亿元,同比增长277.41%。

裕太微也表现出相同的趋势。去年四个季度公司营收分别是5341万元、5506万元、5635万元、1.087亿元;净利润亏损有所收窄,分别是-2693万元、-5583万元、-5706万元、-1029万元。2024年第一季度,公司营业收入为7253万元,同比增长35.81%;产品销售量同比增加41.01%,环比增加28.60%;产品销售额同比增加80.08%,环比增加6.18%。

王文倩对此表示,“从2023年Q1到2024年Q1,公司产品无论是出货量还是销售额,都是环比增长的,这释放了一个很好的信号。公司已经度过了最低谷状态,现在进入了恢复发展期,甚至未来的增速是加快的,我们对今年充满信心。”

对于今年行业整体的走势,市场各方表示出期待,多家上市公司表示下半年是一个复苏态势。

普冉股份预计,从2024年第二季度开始,消费性电子的整体复苏将对NOR Flash需求产生正面影响。

安凯微(688620.SH)财务负责人邓春霞也表示,公司对今年的市场发展保持积极的态度,一方面将继续巩固在售产品在相关市场的渗透率、在现有客户内部的影响力,进而扩大市场份额;另一方面,继续深耕拓展新的细分市场,如智能锁等。

恒玄科技副董事长、总经理赵国光在会上指出,公司今年一季度毛利率企稳,环比略有好转,毛利率也在向好的趋势发展,随着公司新产品的不断推出,产品结构也在不断迭代优化。

此前晶圆代工巨头中芯国际预计今年公司表现是“中规中矩”,实现平稳温和的成长。不过从整个市场来看,其认为需求复苏的强度尚不足以支撑半导体全面强劲反弹。

对此,王文倩也认为,今年行业整体会是一个比较平稳的增速。“之前缺芯引发了大备货,现在进入周期恢复,客户会适当加单,不可能像之前这么夸张,现在工厂的产能状态还不错,也没有达到很饱和的状态。我觉得从恢复节奏上来说还是可以的,整个增长态势还是相对比较平稳的。”

那爆发性的增量在哪里?她认为可能会在某个应用领域,“比如正好处于应用的热点,某公司的产品成为爆品,这种类型的公司会有一个比较大幅的增量。对于裕太微而言,2024年主要还是复苏,工规级产品可能会因为政策、集采的出台有大的增量。另外车规级产品预计在2027年—2028年会有一个爆发点。”

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)