南方财经全媒体记者 吴霜 上海报道

作为一项轻资本业务,财富管理业务既不占用银行资本,也不会带来不良资产,因此在近几年被银行视为营收增长的突破点,大财富概念带来的组织结构变革和业务模式变革不断提升着银行财富管理能力。

然而,前些年由于居民财富增长、资本市场表现、房地产市场较为稳健等因素,带来财富管理规模上涨,掩盖了真正由银行变革带来的财富管理能力提升的水平。而在今年银行中期业绩中,银行真实的财富管理水平得以显现。

退潮之后,方知谁在裸泳

今年的年中报中,“存量理财产品规模压降”、“资本市场波动”、“客户投资情绪低迷”、“理财风险偏好下降”频频出现。另一方面,代销保险业务收入成为中收增速触底回升的重要支点。

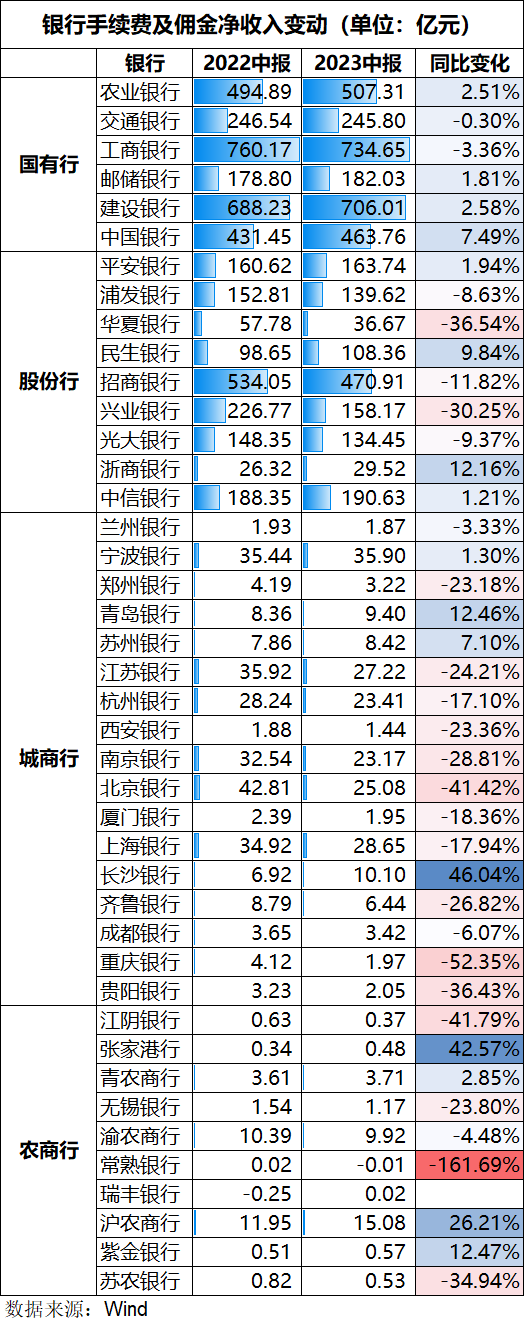

整体来看,上半年银行中收整体回落,占比也略微下降。记者根据Wind数据统计,今年上半年,A股上市银行的手续费及佣金净收入较去年同期下降3.61%。此外,中收在总营业收入的占比也从2022年的15.33%降至15.30%。

分银行来看,国有行的中收占营业收入比例整体较高,均在10%以上,其中收的波动幅度也相对较小。从绝对值来看,中收最高的三大银行分别为工商银行、建设银行、农业银行,手续费及佣金净收入分别为734.65亿元、706.01亿元、507.31亿元。中收增长最多的是中国银行,同比增长7.49%。

股份行中收对营业收入的贡献度分化较大。以2023年上半年的数据为例,华夏银行和浙商银行占比均低于10%,分别为7.70%和8.88%,而中收业务强劲的招商银行则超过了20%,为26.39%,此外,平安银行、光大银行、中信银行占比也较高,分别为18.48%、17.57%、17.95%。

相比于国有行和股份行,城农商行营收普遍对中收依赖度较低。最高的是青岛银行,为14.77%,其次是苏州银行,为13.43%。不过,今年上半年中收增幅最大的前两家银行均为城农商行,分别为长沙银行,增长46.04%至10.10亿元和张家港银行,增长42.57%至0.48亿元。

中收增长幅度较大主要为代理业务贡献

从中收金额来看,国有行和股份行大多保持了稳定,城农商行相对较少且变动幅度差异较大。部分增幅较大的银行中收多由代理业务拉动。

中国银行在年中报分析,中收增长主要是抓住经济回暖有利时机,加大业务拓展力度,银行卡、顾问和咨询等业务带动。

浙商银行上半年手续费及佣金净收入29.52亿元,同比增加3.20亿元,增长12.16%,但其在股份行中中收最低。拆分来看,浙商银行承销及咨询业务手续费收入6.71亿元,同比增加1.24亿元,主要是债券承销业务规模增长所致;结算与清算业务手续费收入3.71亿元,同比增加0.86亿元,主要是信用证业务规模增长所致;代理及委托业务手续费收入9.49亿元,同比增加0.75亿元,主要是代理银团业务规模增长所致。

长沙银行、张家港银行、上海农商行上半年中收亮眼。长沙银行实现手续费及佣金收入14.25亿元,同比增长37.50%。其中,代理业务手续费收入4.44亿元,同比增长273.44%,主要因为从客户经营能力、产品管理能力、投研投顾能力、品牌推广能力等方面,全面提质财富客户服务模式,打造多元化的财富产品体系,推动代理业务手续费收入快速增长;承销、托管及其他受托业务收入4.31亿元,同比增长41.18%,主要因为积极挖掘优质客户,承销业务手续费收入增加。此外,顾问、咨询、理财产品手续费收入同比减少38.79%。

张家港银行上半年代理业务手续费收入较去年同期增加40.88%,主要原因系代理理财及保险手续费收入增加所致。另外,电子银行手续费收入增幅也较大,较去年同期增加60.11%,主要原因系信用卡违约金收入增加所致。

上海农商银行上半年实现手续费及佣金净收入15.08亿元,同比增长26.21%,其中:代理业务手续费收入为11.78亿元,同比增长39.38%。分析原因,一是居民财富管理需求持续恢复,积极拓展财富代销业务,二是去年同期基数较低。

市场下行,部分银行中收遇困

资本市场的表现一方面影响整体的投资收益,另一方面影响居民的投资信心。今年不少银行的年报中都对此有所提及。

兴业银行指出,其手续费及佣金净收入同比下降的主要原因是,存量理财老产品规模压降以及资本市场波动,理财老产品可兑现收益同比减少。

受资本市场波动、存量业务到期等因素影响,华夏银行托管证券投资基金、券商资产管理计划、银行理财、保险资管计划、股权投资基金等各类产品合计9,111支,托管规模达到33,460.63亿元,比上年末下降3.67%;实现托管手续费收入4.04亿元,同比下降6.05%。

此外,华夏银行个人客户金融资产总量比上年末略增0.32%达9,312.57亿元,但受资本市场波动、产品净值化转型以及产品代销综合费率下降等因素的影响,报告期内,实现财富管理手续费及佣金收入5.41亿元,同比下降32.81%。

重庆银行、北京银行、常熟银行、江阴银行等的中收减少亦主要收代理理财业务影响。

重庆银行上半年实现手续费及佣金净收入1.97亿元,较上年同期减少2.16亿元,降幅52.35%。其中,占比最大的代理理财业务收入同比下降65.42%;是降幅最大的一类;其次是担保及承诺业务,同比下降42.08%。不过,占比仅次于代理理财业务的支付结算及代理业务收入却上涨了91.51%。

常熟银行,手续费及佣金净收入减少161.69%,主要是由于手续费及佣金支出的增幅超过了收入,导致今年的净收入为负。不过,常熟银行的营收主要依赖息差,财富管理业务收入占比较小。今年上半年,常熟银行的总营业收入为49.14亿元,同比增长12.36%。其中,利息净收入为主要收入来源,为43.37亿元,占比88.25%。2022年上半年,手续费及佣金净收入为196.8万元,仅占总营收的0.04%。

破局:各取所长,另辟蹊径

传统的银行财富管理业务的盈利模式是以收取销售提成获取利润为主,销售理财产品规模越大,提成越高,银行具有用户量极大,粘性高天然优势,在市场表现的年份,简单将产品陈列在货架上就能带来规模的增长。

“但是,近些年,一方面是由于市场下行导致居民投资意愿降低,另一方面是由于其他代销渠道崛起带来的冲击,银行的财富管理业务需要进一步精耕细作。”一位国有行财富部门人士向记者表示。

他认为,对于大行来说要找到新的业务增长点需要以客户为中心,挖掘客户的多元需求;而对于中小行来说,要加深对客户的需求认知,产品不在多而在精。

比如,上半年理财收益波动导致居民投资意愿下降,但在存款利率下行的背景下,保险作为存款的替代受到欢迎。在半年报中,兴业银行虽整体中收下滑,但代理保险业务增长突出,实现收入10.47亿元,同比增长123.47%。平安银行代理个人保险收入22.07亿元,同比增长107.2%;光大银行代理保险中收同比增长81.03%;中信银行代销保险中收增长超60%。

从代销规模来看,银行虽整体仍是主流,但市占率在逐渐下滑,券商和三方代销平台竞争激烈。据中基协数据统计,截至2023年二季度末,银行渠道股混基金保有量为2.77万亿元,环比下降5.64%,市占环比下滑1.21个百分点至49.54%,首次低于50%。第三方代销平台(含代销机构、基金销售子、保险)股混基金保有量1.51万亿元,环比-3.73%,合计市占率26.97%。券商渠道股混基金保有量1.32万亿元,环比+2.38%,市占率为23.49%,环比提升1.31pct。

此外,开源证券认为,企业、私人财富可相互转化,财富管理从来不是只做对公或零售。在传统的银行业务体系中,对公、零售业务一直以来都是两个相对独立的版块,财富管理业务作为零售版块的分支,多年来银行已习惯这种公私分离的服务模式。实际上,在财富管理领域的公私分界线是可以打破的,一旦打破之后,将形成一个更加广阔的财富管理市场。

(作者:吴霜 编辑:李玉敏)

责任编辑:李琳琳

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)