转自:前瞻产业研究院

行业主要上市公司:杭氧股份(002430)、苏氧股份(836692)、福斯达(603173)、蜀道装备(300540)、中泰股份(300435)等

本文核心数据:中国空分设备市场份额;杭氧股份期间费用率;杭氧股份营业收入;杭氧股份研发投入

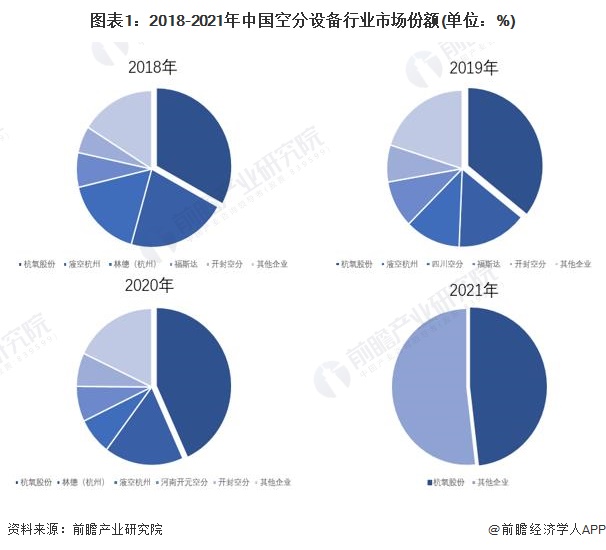

中国空分设备产业企业竞争格局

——深耕空分设备,杭氧股份龙头地位凸显

目前,杭氧股份稳坐我空分行业头把交椅。2018-2021年,杭氧股份的市场份额不断集聚,从总制氧容量的角度看,2018年杭氧股份以总制氧容量144.30万m³/h位列行业第一,市场占有率为32.98%;2020年杭氧股份以总制氧容量169.39m³/h占据市场43.21%的份额;2021年,杭氧股份的市场占有率近半,达到48.24%;除此之外,林德、液空两大跨国企业虽占据较大的市场份额,但近几年来在中国的空分设备业务呈现紧缩的趋势。

——杭氧股份业绩保持高位

我国空分设备占企业总体业务比重较大的上市公司有杭氧股份、福斯达、苏氧股份、蜀道装备、中泰股份等。2022年,杭氧股份加强巩固其龙头地位,其总营收128亿元,同比去年增长7.74%,研发费用投入4.71亿元,与其余上市公司拉开较大的差距。

杭氧股份实力强劲,部署战略新赛道

——杭氧股份营收研发双增长

空分设备龙头企业杭氧股份营业收入自2020年降至低点64.52亿元之后,2021年实现营业收入118.78亿元,增速较强;而研发费用投入强度则呈现逐年稳步攀升的趋势。杭氧股份深耕空分设备研发,打造产品高质量增长新引擎,市场份额由此快速集聚。

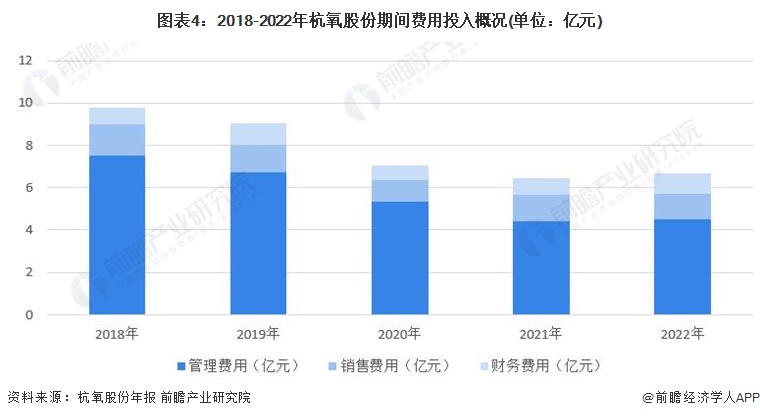

——杭氧股份期间费用管控良好

杭氧股份年报数据显示,2022年,杭氧股份的期间费用率得到有效控制。管理费用在期间费用中占比最大,但2018-2022年以来呈现明显的下降趋势,2018年,杭氧股份管理费用率达9.51%;2022年,杭氧股份管理费用率减至3.51%,管理效率明显优化;此外,杭氧股份财务费用、销售费用长期维持在较低区间波动,近年来均未突破2%,其期间费用管控良好。

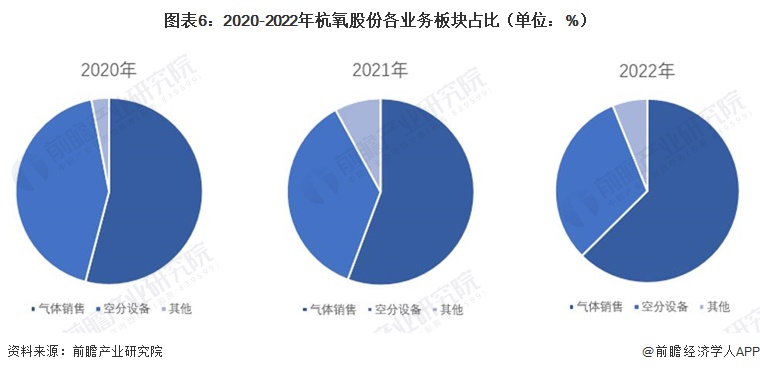

——杭氧股份背倚技术优势转型升级

杭氧股份作为中国本土空分设备企业技术引导者,正积极扩大企业的涉足领域。目前,杭氧股份充分发挥在空分设备制造领域的优势,大力发展气体业务,向气体服务转型的势头十分明显。2020年,杭氧股份工业气体占整体营业收入比重为54.09%;2021年,杭氧股份工业气体占整体营业收入比重为55.70%;2022年,杭氧股份工业气体占整体营业收入比重为62.54%。杭氧股份工业气体的业务比重已过半且呈现逐年升高的趋势,其工业气体供应已占据市场一大份额,成功由空分设备制造商向工业气体供应商转型升级。

以上数据参考前瞻产业研究院《中国空分设备(空气分离设备)行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、IPO工作底稿咨询等解决方案。在招股说明书、公司年度报告等任何公开信息披露中引用本篇文章内容,需要获取前瞻产业研究院的正规授权。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)