转自:前瞻产业研究院

行业主要上市公司:力量钻石(301071.SZ)、中兵红箭(000519.SZ)、黄河旋风(600172.SH)、莱绅通灵(603900.SH)、迪阿股份(301177.SZ)、爱迪尔(002740.SZ)等

本文核心数据:中国钻石行业融资事件金额与数量;中国钻石行业单笔投融资情况;中国钻石行业企业融资轮次情况;中国钻石行业融资业务情况变化;中国钻石行业投资主体分布占比

钻石培育为钻石行业注入新活力

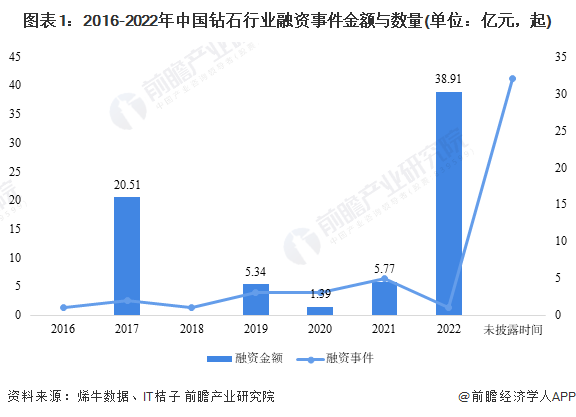

根据烯牛数据、IT桔子数据库,2022年我国钻石行业融资规模超38亿元,为近年来融资规模最高的一年。主要原因为力量钻石于2022年发行定增项目,募资38.91亿元计划发扩产培育钻石。2016年至2022年期间,除2017年以外,其他年份钻石行业融资活动并不活跃,融资频次较低且金额较小。主要原因为,2021年以前,以天然钻石为主流的钻石行业经过长时间的发展,行业整体进入较为成熟的阶段,货源渠道、产品价格、交易模式等均已相对固定。而2021年,随着培育钻石的爆发式发展,钻石产业出现新的增长点,处于钻石产业链上游环节的培育钻石不仅自身取得快速发展,还带动下游一批以培育钻石为原材料的新兴珠宝消费品牌崛起。

钻石行业融资阶段分化较大

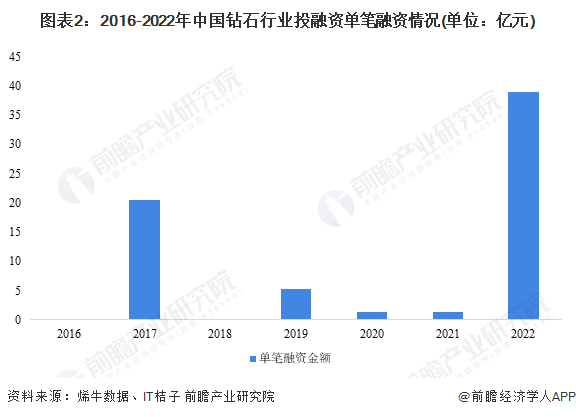

从单笔融金额来看,2017年、2022年单笔融资金额相对较高,其他年份均在0至6亿元范围内。2017年,我国钻石行业单笔融资金额为20.51亿元,2022年为38.91亿元。

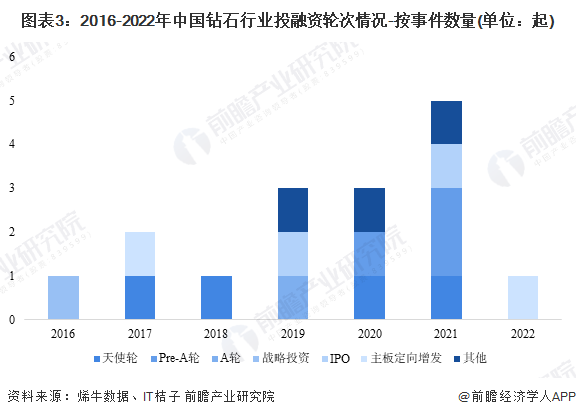

从钻石行业的投资轮次来看,目前我国钻石行的融资轮次分化较大,部分企业已经经过IPO阶段或已进行过定增项目,但仍有较多企业在A轮融资或更加早期。在B、C、D轮等融资轮次的企业几乎没有。原因为已经进行过IPO的企业多为传统大型珠宝企业或大型培育钻石企业,已经具有一定的发展基础,而处在早期融资轮次的企业多为上游培育钻石带动起来的下游新兴培育钻石珠宝消费品牌。

钻石行业投融资集中在广东、上海、河南

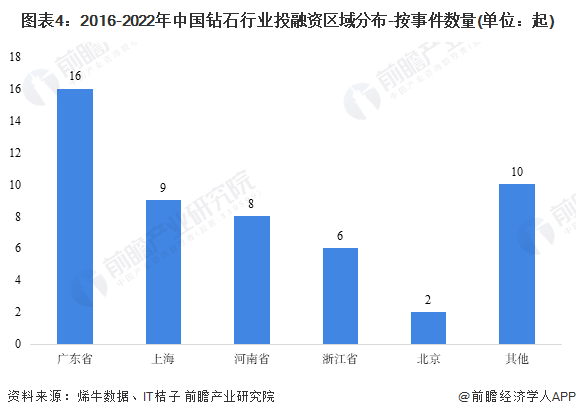

从企业投融资区域来看,2016年以来,我国钻石行业企业融资事件数量全国排名前三的省市为广东、上海、河南。其中,上海市主要以消费品牌、消费平台兴起为主;河南主要以培育钻石项目为主;广东则兼顾培育钻石的生产销售以及新兴培育钻石品牌的崛起。

钻石产业投融资主要集中在培育钻石领域及新兴培育钻石珠宝品牌

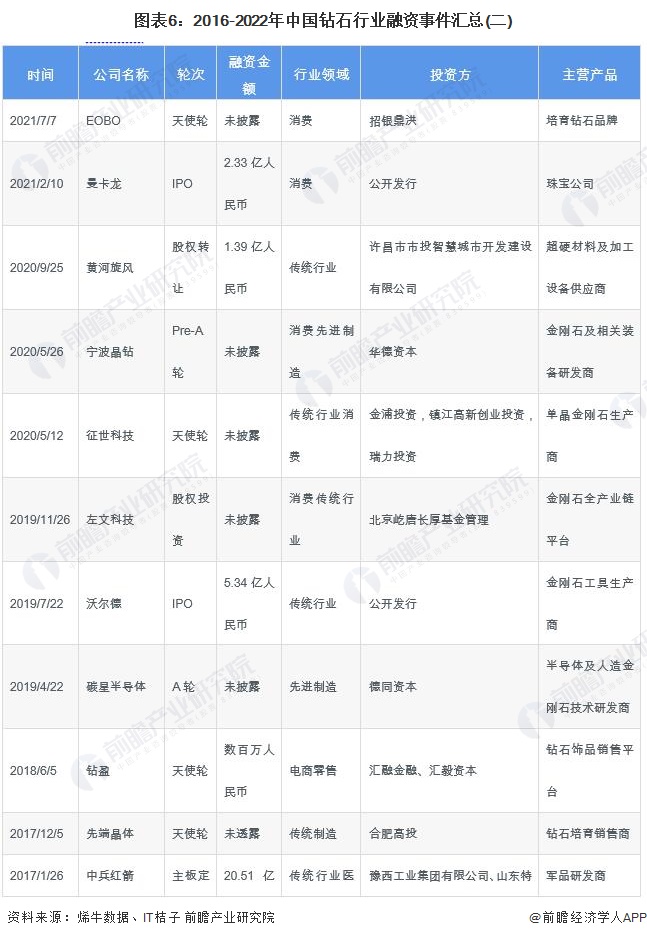

2016年至2022年我国钻石行业的主要投融资事件如下:

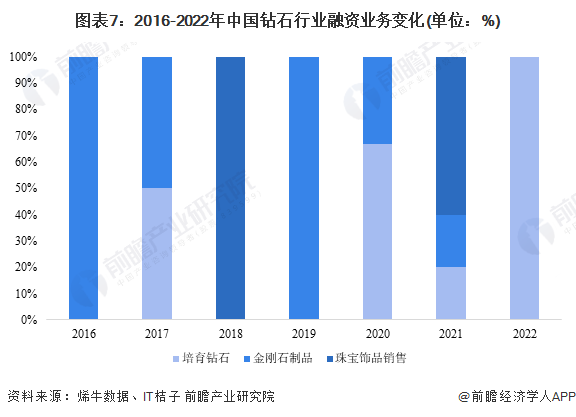

从2016年至2022年融资企业的主营产品分析,2017年起培育钻石获得关注,2020年至2022年培育钻石相关项目持续获得融资。此外,作为培育钻石的上游原材料,2016年以来,较多年份均有金刚石制品相关项目获得融资。珠宝饰品销售方面,2020年以前较少年份有获投项目,2021年随着培育钻石的兴起,带动新兴培育钻石消费品牌崛起,小白光等优质培育钻石饰品品牌获得资金青睐。

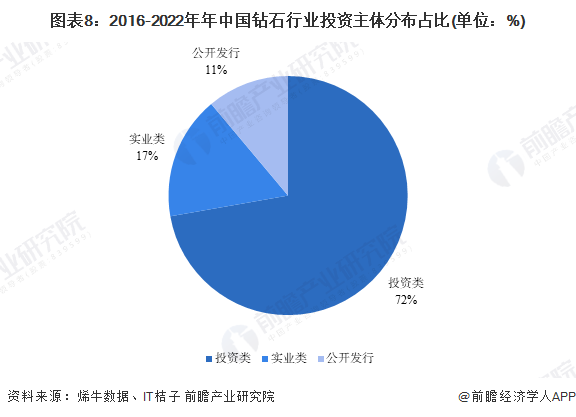

钻石行业的投资者以投资类企业为主

根据对钻石行业投资主体的总结,目前我国钻石行业的投资主体主要以投资类企业为主,代表性投资主体主要有公募基金、证券公司以及私募股权基金;实体类的投资主体主要为国资背景的城建、工业集团等。

钻石行业依托珠宝行业产业基金进行协同发展

目前,中国独立的钻石行业产业投资基金几乎没有,行业作为珠宝首饰行业分支,主要依托珠宝产业投资基金进行发展。截至2023年3月,在中国证券投资基金协会备案的相关产业基金共有5支,其管理人管理规模多集中在0-5亿元区间。最新一期珠宝产业基金于2022年9月成立。

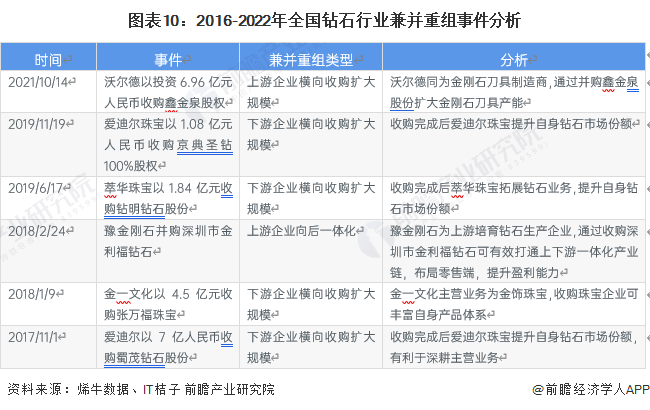

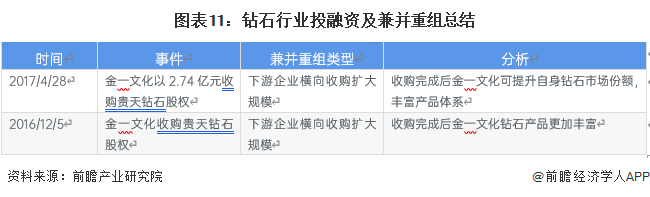

钻石行业下游企业通过并购扩大钻石业务规模

2016年至2022年,我国钻石行业兼并重组事件主要发生在传统大型珠宝企业端,主要为下游企业横向收购扩大规模。2018年豫金刚石并购深圳市金利福钻石,为近年来唯一一件上游企业向后一体化的并购案例,豫金刚石通过并购深圳市金利福钻石,打通产业链上下游一体化进程,从培育钻石环节到终端销售环节均有参与,增大自身产业链一体化优势。

钻石行业投融资及兼并重组总结

更多本行业研究分析详见前瞻产业研究院《中国钻石行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业规划、园区规划、产业招商、产业图谱、产业链咨询、技术咨询、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)