文:张革金融团队

转自中信期货研究所权益策略团队报告

观点:除获利盘兑现外,近期负面因素逐步兑现,如强美元驱动外资撤离、停贷事件压制地产、地产后周期板块业绩均对短期情绪产生不利影响,鉴于上述因素难言计价完毕,本周建议防御基调。而情绪是否有转机,我们建议观测几个信号,一是政策是否有直接扶持民企开发商现金流的措施,二是欧洲天然气是否有切断风险,三是陆股通撤离何时结束。若三个信号均逆转,可重新参与进攻。

操作建议:观望

风险点:1)疫情反复;2)停贷事件进一步发酵;3)美元上冲

一、 股指:如何看待停贷事件

(一) 一周回顾:沪指失守前期震荡区间

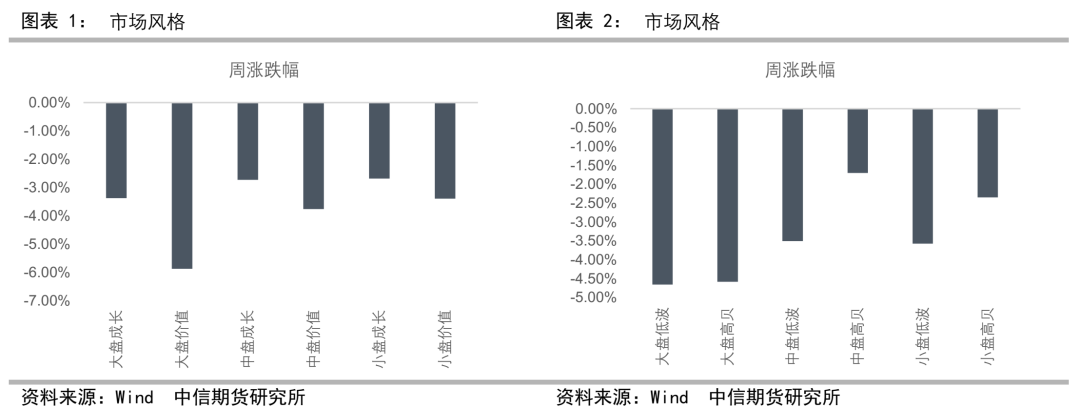

本周权益市场弱势震荡,沪指逼近3200点关口,其中有色、银行、计算机、电子、非银表现弱势、新能源、光伏、风电逆市抗跌,风格指数中大盘价值最为弱势。从交易线索来看:1)美国CPI高企、全球加息潮、德拉吉辞职加剧避险情绪,美元指数冲高至108附近,压制美元标价的有色金属、原油,衰退交易升温,大宗商品普遍弱势;2)周中出现停贷事件,市场担心银行资产质量以及民企开发商现金流,地产产业链、银行表现弱势;3)新能源消息多空互现,担心巴菲特减持比亚迪、磷酸锰铁锂电池下半年量产等消息引发日内波动,但在衰退氛围下,新能源车反而受益于成本改善以及高景气度逻辑。

(二) 停贷事件评估

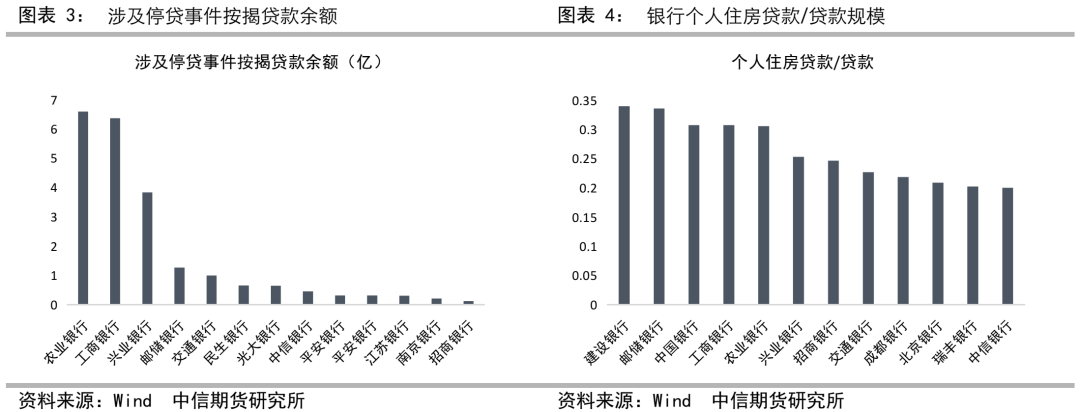

A. 个人住房贷款占比较高的银行7月14日领跌

7月14日银行股大面积回撤,因个人住房贷款占贷款余额的比例在上市银行中排名前列,平安、邮储、招行、兴业调整幅度均在3%以上。与此同时,房贷占比较高的建行、工行回撤可控,因其不良贷款率(针对个人住房贷款)控制在0.2%附近,资产质量占优。

我们认为对于银行的冲击告一段落,一是14日晚间多家上市银行发布公告,披露潜在涉贷规模,以招行为例,涉贷规模占个人住房贷款比例不足0.001%,风险可控,二是银保监会紧急发声,支持地方政府积极推进“保交楼、保民生、保稳定”工作。政策第一事件关注之后,不排除后续更多支持民企开放商现金流的措施。

B. 中期影响体现在房企周转

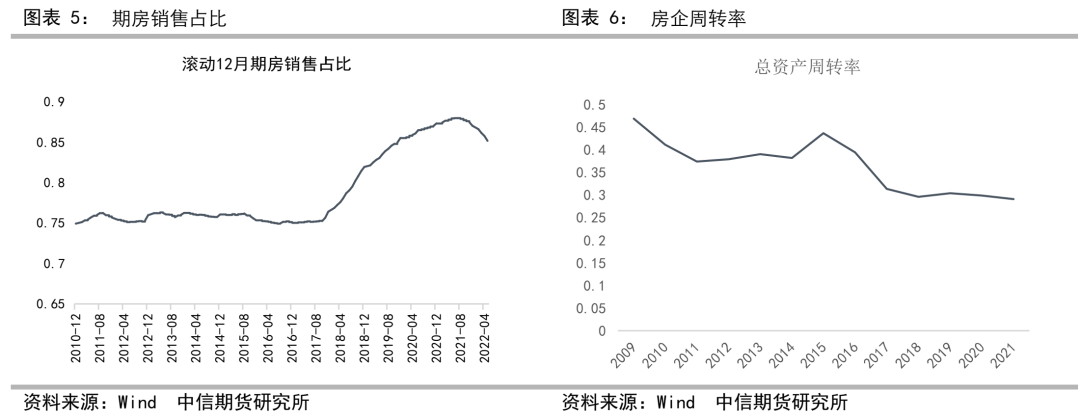

而停贷事件的中期影响更多的体现在地产商业模式,事件之后,对于预售制的讨论升温。我们认为短期终止预售制的可能性极低,若预售制取消,无疑会加剧房企现金流崩塌的风险,同时由于资金短缺,土地流拍可能成为常态,并不利于金融稳定以及地方财政健康。

但即使预售制短期不会终止,出于安全性的考虑,之后居民购房会更加倾向现房交易,同时回避涉贷事件房企的期房,中期而言,期房销售占比预计逐步回落。而期房销售占比回落可能带来几方面影响:1)销售回款资金到位时间延后,进一步压低房企资金周转率,地产ROE承压;2)房企周转放缓,同步影响到地产后周期的需求节奏,装修、家电逻辑上承压,对于消费、地产的冲击可能比银行更大,短期难言冲击结束。

(三) 强美元是否意味着风险

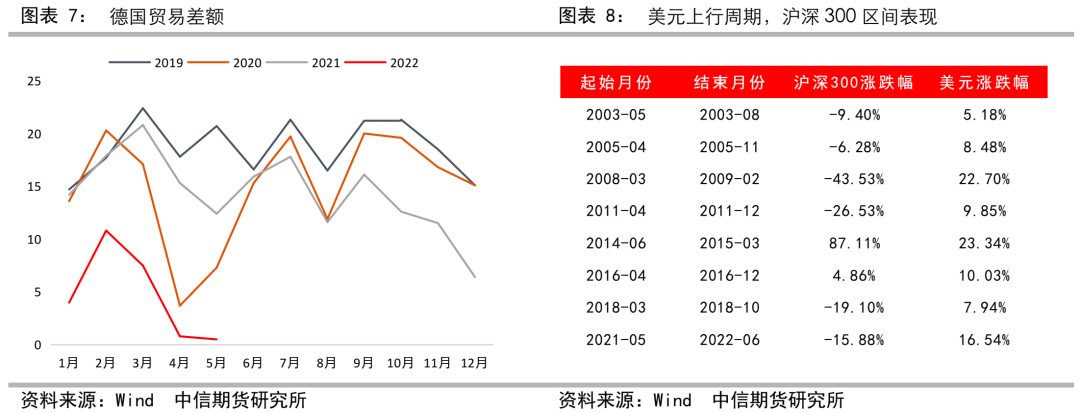

第二个话题,有关于近期强势的美元指数。由于担心北溪-1暂停供气,能源短缺可能影响后续欧洲多国的工业生产,叠加高温日,后续可能加剧工业生产国的贸易逆差压力,欧元弱势基本面变相提振美元表现。而回溯历史,强美元对于A股通常并不是一件好事,2002年之后,合计8轮美元指数上行行情(月底级别),其中6次对应于沪深300的下跌。

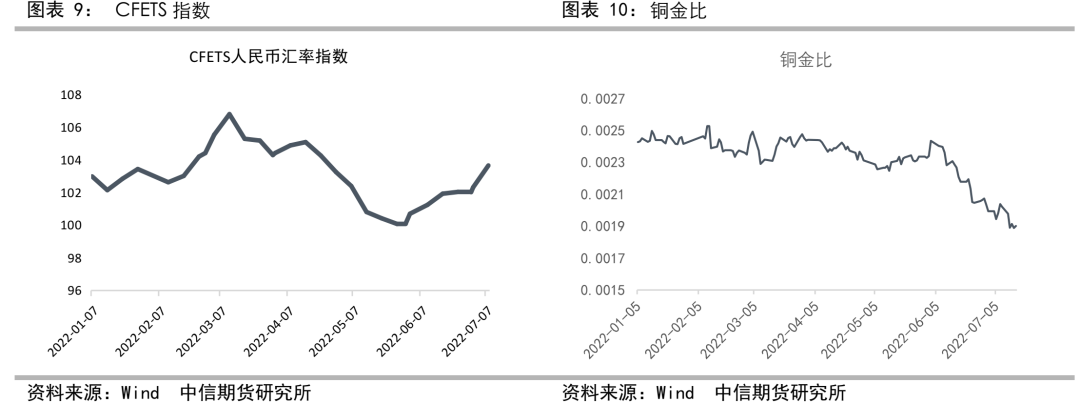

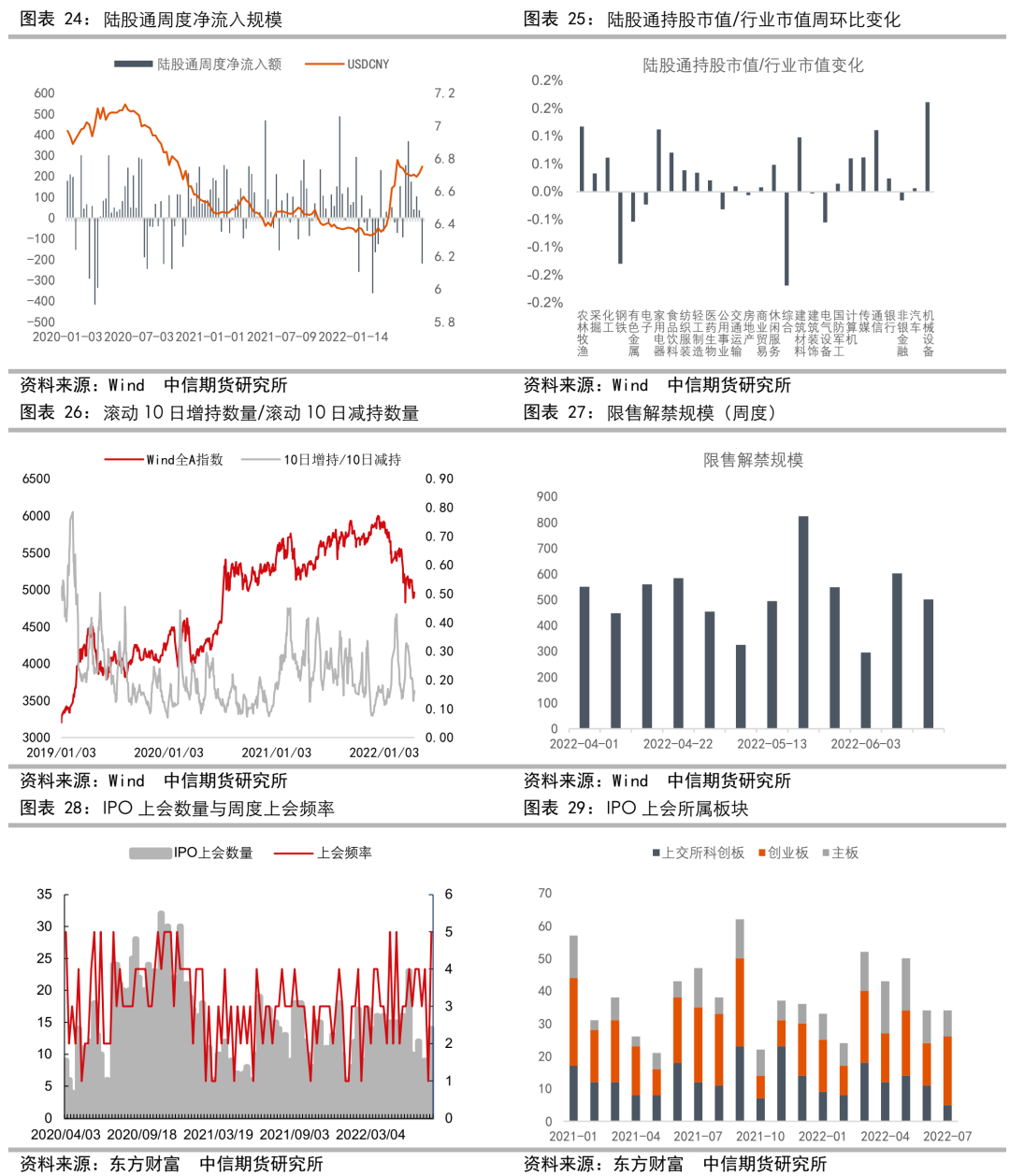

那么若欧洲出现极端情形进而导致美元中枢再度上行,这是否会持续冲击A股,现阶段难以证伪。从积极的角度,本轮人民币并无自发式贬值风险,更为公允的CFETS指数(对于一揽子货币而非美元)近期中枢上行。从谨慎的角度,历史上强美元导致沪深300回撤,其机理在于美元具有避险属性,在全球经济滑坡时,驱动资金流入美国市场,最优代表性的案例为2008年3月至2009年2月以及2011年4月至2011年12月,期间均出现了大宗暴跌的行情。而本轮大宗回撤印证全球经济滑坡的信号已经出现,从这一角度出发,美元兑人民币承压局面短期难以改变,在此氛围下,陆股通资金的撤离可能被市场视为风向标,并对短期情绪形成负反馈。

(四) 小结:短期有波动,延续防御基调

除获利盘兑现外,近期负面因素逐步兑现,如强美元驱动外资撤离、停贷事件压制地产、地产后周期板块业绩均对短期情绪产生不利影响,鉴于上述因素难言计价完毕,本周建议防御基调。而情绪是否有转机,我们建议观测几个信号,一是政策是否有直接扶持民企开发商现金流的措施,二是欧洲天然气是否有切断风险,三是陆股通撤离何时结束。若三个信号均逆转,可重新参与进攻。

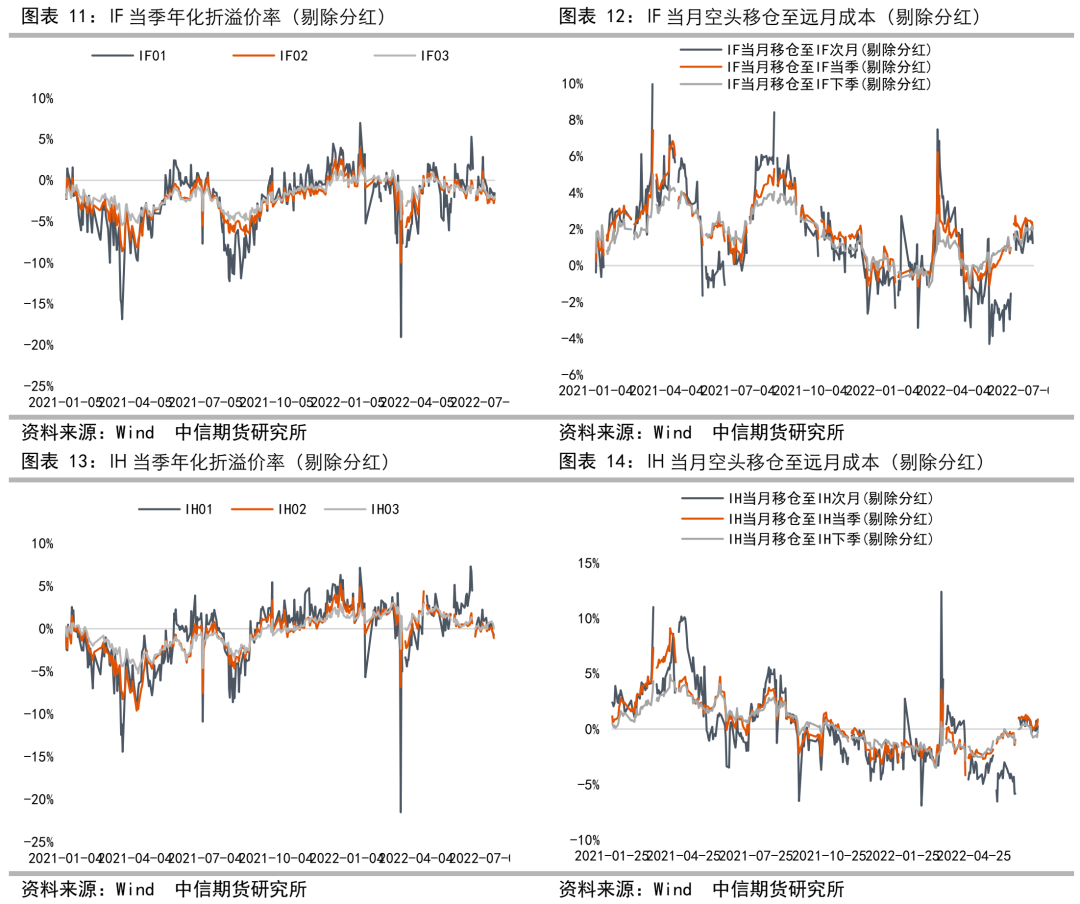

二、 股指期货数据跟踪

注1:年化折溢价率=(期货-指数)/指数*360/期货距离交割日时间

注2:年化移仓成本=(期货近月-期货远月)/指数*360/期货交割日距离时间

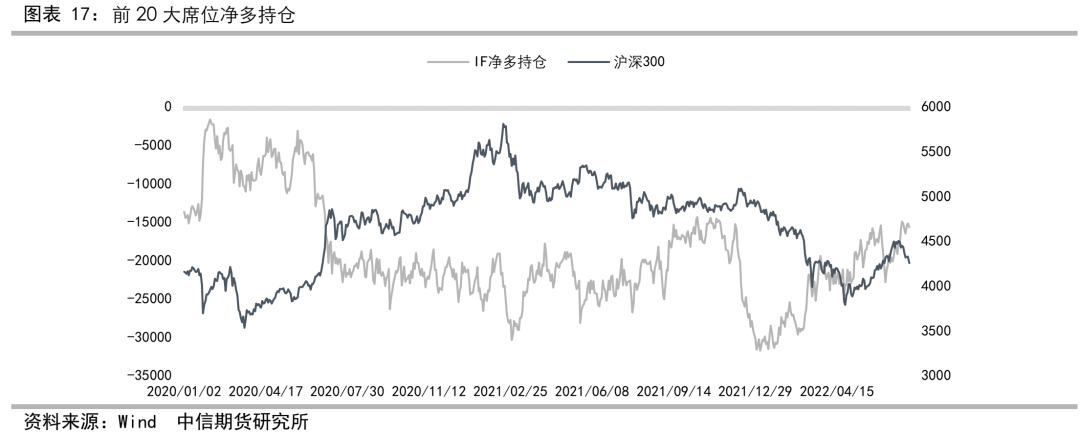

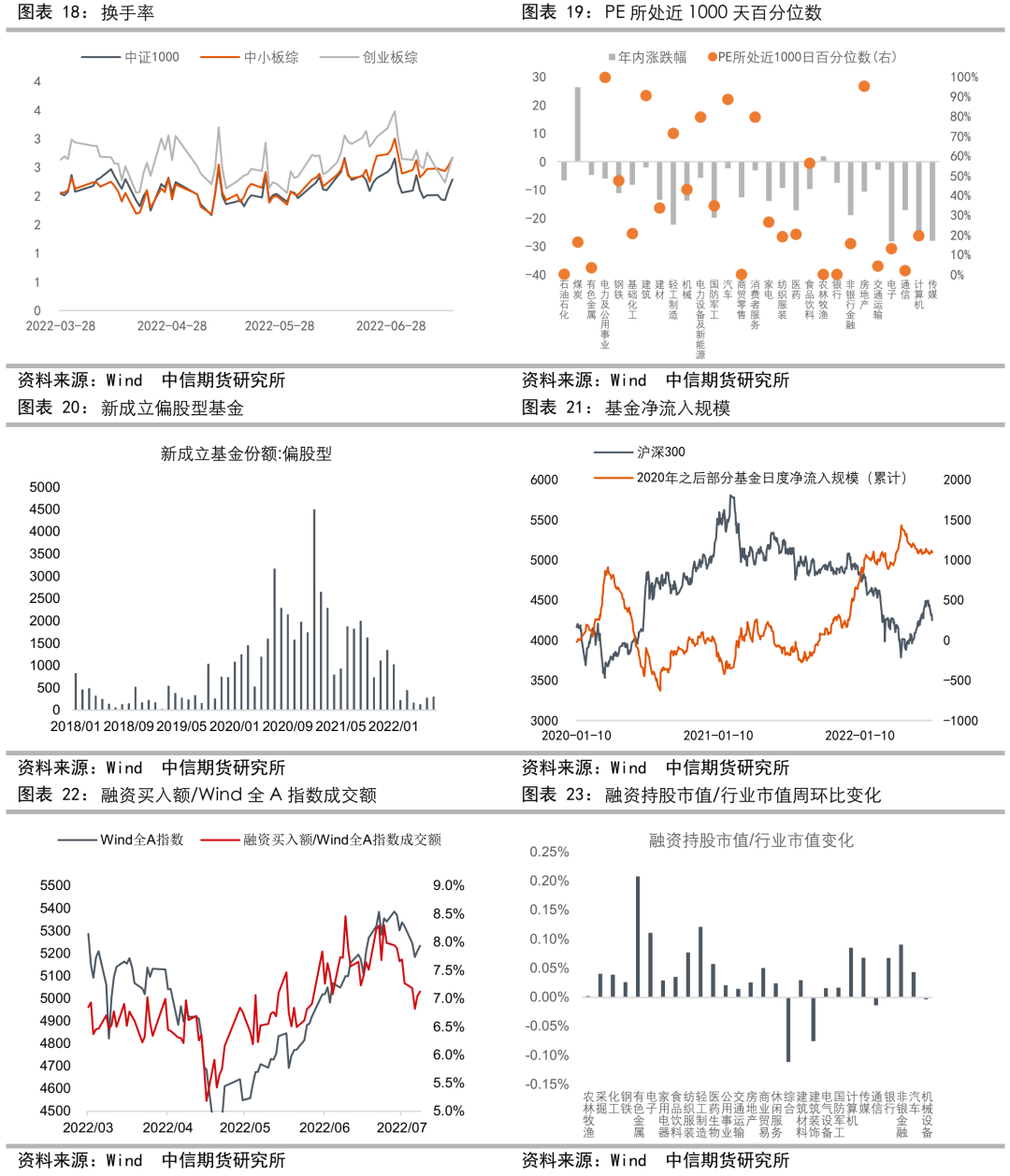

三、 股市微观流动性跟踪

责任编辑:李铁民

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)