文/沧海一土狗

ps:2900字

引子

很多投资者都是经济学出身,或多或少都有一些市场原教旨主义,也就是说,他们对“看不见的手”有点过分信任。我们经常会碰到这样一种情形:某上市公司坑了一些投资经理,这些经理会忿忿不平,想要通过“用脚投票”来惩罚上市公司。

那么,问题来了,这种威胁有效吗?这些投资经理能成功吗?

如果你对“市场”有一种天真的信任,那么,你一定会认为,他们能成功。

如果你认真地研究过“市场是怎么运作的”,那么,你会拿出经济学中的万金油回答:It depends。

如果整个市场波动比较大,这种惩罚毫无意义,用脚投票是无效的;反之,如果整个市场波动比较小,这种惩罚是很痛的,用脚投票有奇效。

这又是为什么呢?这篇文章我们将探讨这个问题。

股东监督功能的缺位

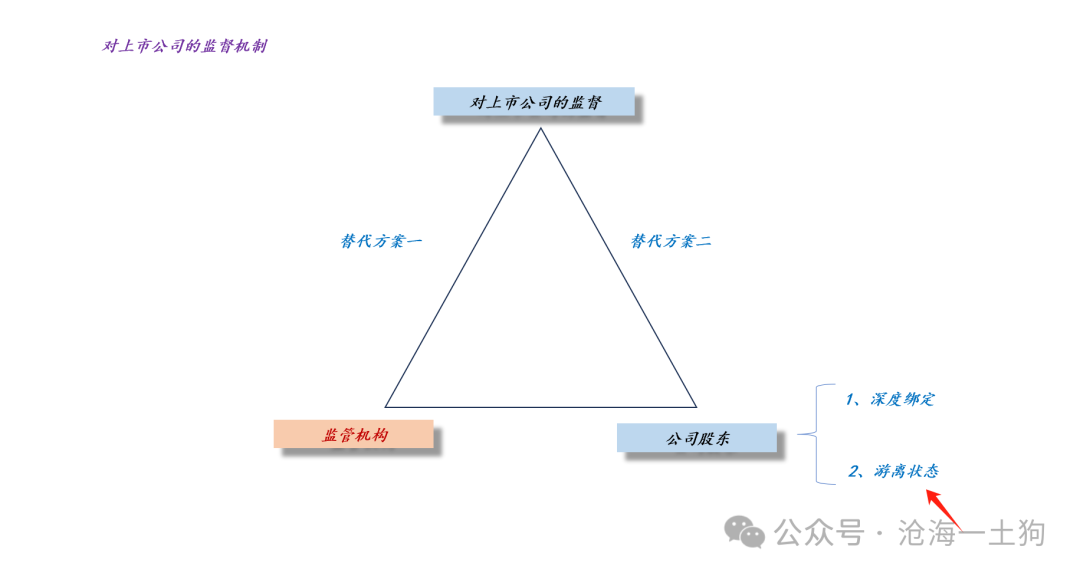

对上市公司的行为,有两大类监督主体,一类是监管机构,另一类是上市公司股东。

对于前者,我们很熟悉,也很了解他们的职能;但是,对于后者,我们却不甚了然,什么叫“公众公司”,什么叫接受“公众监督”?我们其实没啥概念。

大众所能想到的就是:上市了能发财,上市了能套现,并不清楚其背后的代价——接受广泛的监督。

那么,为什么会出现这种现象呢?因为我们的股东和上市公司不是深度绑定的,二者处于游离状态。我们整个市场的换手率太高了,股东x,今天买了公司a的股票,明天又把公司a的股票卖掉了。那么,股东x凭什么要花精力去监督上市公司呢?

也就是说,股东x和公司a之间的博弈是单次博弈。

这时候有人会说,股东y,是长期投资者,他们应该可以对上市公司进行监督。然而,事实的真相是,股东y也约束不了上市公司。

这又是为什么呢?因为整个大环境中有过多的短期投资者。

举个例子,假设一个商户在火车站附近宰客,虽然周围的居民(ps:长期投资者)集体抵制了这个商户,但是,来往的旅客(ps:短期投资者)一波又一波地送人头,这个商户依然可以获得很滋润。

所以,想要“用脚投票”起作用,我们得控制短期投资者的比率。

再举个例子,一个商户开在几个社区的交界处,即便这个几个社区的居民都很和善,不喜欢吹毛求疵,但是,这个商户依然不敢瞎搞。这是因为它的博弈对象都是长期博弈对象。一个不小心会把自己玩死。

在这个例子里,“用脚投票”的现象都没发生,但是,商户对“用脚投票”十分敬畏。

通过这一系列对比,我们会发现,博弈格局极其关键:

1、当一个市场里的主流是短线投资者,用脚投票是没意义的;

2、当一个市场里的主流是长期投资者,用脚投票是有意义的;

3、因此,上市公司、长期投资者和短期投资者三者一起才是完整的博弈总体;

目前,a股充斥着短线投资者,长期投资者无法对上市公司形成有效的监督,最终,就是股东监督功能的缺位,甚至衍生出一种大众印象——在股市干坏事代价不高。

无奈的监管代偿

这时候,监管就要忙死了,毕竟一个市场还是需要有些规矩的。

如上图所示,当系统内短线投资者太多,没有人会关心【上市公司到底在干嘛】,股东的监督责任会发生转移,一起压到监管机构头上。

这就导致了一个十分奇葩的现象,监管机构忙得要死,但是,各种乱象层出不穷。

这时候更加弱势的普通投资者会各种抱怨,抱怨上市公司——你们为什么要当坏人,抱怨监管——为什么还有那么多坏人。事实上,真正的问题还是在于系统的核心因子出了问题,所有的商户一下子都变成了火车站旁边的商户,饱受流量的引诱(ps:为什么当坏人),诚然很多商户依然恪守节操,但是,架不住博弈格局的全局性改变(ps:为什么还有那么多坏人),执法机构跑断腿也收效甚微。不难发现,当重要主体职能缺失之后,必然需要其他主体来做代偿,结果就是:有用,但无法完全解决问题。

股东监督功能的修复

事实上,要解决a股的种种问题,单纯地加强监管只是“头疼医头脚疼医脚”的操作。真正的解在于系统性地修复“股东的监督功能”。

如上图所示,我们真正需要做的是“合理规范短线资金的各种套利行为”,把更多的短线资金引导为“长线资金”和“耐心资金”,这时候短线资金对长线资金的掣肘越来越低。长线资金对上市公司的监督作用越来越强,最终,失衡的监管格局会重回平衡。

事实上,“用脚投票”的主要作用在于“威慑”和“震慑”,真正落地的“用脚投票”对坏人的作用未必是惩罚,反而可能是一次重新收集筹码的机会。

因此,最重要的变化在于博弈格局的变化;落地的惩罚越多反而说明情况越糟糕。市场的真正魔力在于其无形的边界,其有形的部分反而不是最重要的。

如上图所示,对于市场原教旨主义者而言,这动不动9000亿+的成交是一个好事,似乎这是证明市场在配置资源的一枚勋章。

但是,如果我们了然了“长期股东、短期股东和上市公司三者的动态博弈”之后,我们就知道,这反而是问题所在,尤其是当我们发现,小市值板块以区区17.44%的市值占比获得了41.56%的成交额占比。我们每天都在折腾什么??

阿尔法和贝塔的关系

在《资管行业会不会是下一个教培行业?》一文中,我们探讨了阿尔法和贝塔的关系。我们的结论是,

阿尔法是贝塔的敌人,反过来,贝塔也是阿尔法的敌人。

这篇文章从另外一个角度给我们重新讲了一遍这个故事。当每个股东都沉迷在阿尔法时,这意味着,大量的股东沉迷于内斗,更有甚者,一些股东联合上市公司去坑潜在的股东。于是,就有了层出不穷的题材,满天飞的小作文。

这种风气严重蚕食了上市公司的监督格局,一部分监督者和被监督者沆瀣一气。由于整个格局都乱了,所以,业绩变得不是那么重要,故事有人听更加重要。于是,价值投资在a股成了一个水土不服的东西。

沪深300指数的pe只有12.2倍,这说明我们没有贝塔,即便如此,还有一大堆人找出很多正当化的理由说——这个估值很正常。真的正常吗?

要我看,只有一个原因,那就是a股的波动率太大了——阿尔法狂热,四处都是短线投资者。

我们定价的锚是潜在波动率,而不是业绩。

事实上,这对真正想做业绩的上市公司和长期投资者来说,是一件极其不公平的事情。

结束语

幸运的是,监管正在引导市场往投资市发展,办法就是剿灭各种阿尔法,不允许有人搞特权、特殊,践行投资市场的“人民性”,并显著降低a股的波动率。

无论是“国九条”,还是“私募基金的指引”,都指向一个点,系统性地压制a股的波动率上限。

在这个过程中,我们发现了一个很奇特的现象,ST板块持续下跌。

这不仅仅是因为更加严格的退市规矩,更是因为系统的波动率在不断地降低。想想吧,当股东们不再相互内讧,不再想着相互挖坑,不再天天盯一些莫名其妙的题材,不再学习这个学习那个,他们有大把时间盯着上市公司的一举一动。那些“壳子”还有什么价值吗?

更多更完善的社会监督,会显著提高造假成本。当大量的旅客群体消失之后,之前玩得再野的商家,也得规规矩矩做事。

监督上市公司也要发动群众,依靠群众,走人民路线。

ps:数据来自wind,图片来自网络

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)