【金融曝光台315特别活动正式启动】近年来,银行卡盗刷、信用卡纠纷、暴力催债、保险理赔难等问题层出不穷,金融消费者维权举步维艰,新浪金融曝光台将履行媒体监督职责,帮助消费者解决金融纠纷。 【黑猫投诉】

相关阅读:

来源: 人民精算师

金融中心、购物天堂、亚洲四小龙、香港精神、港姐、TVB……

说起香港保险,我们又会想到什么?

高度发达、保费低、保额高、保障全、分红高、理赔快……

但是最近两三年来,频频爆出香港保险理赔难,内地投保人赴港拉横幅;香港保险高管被质疑篡改分红实现率数据;保险计划书无节制吹嘘分红收益等负面新闻。

其中,引起最大轰动的是去年4月,一名大陆客户因为香港保诚拒赔重疾,跑到香港海港城门口拉横幅维权事件。

大陆客户在香港海港城拉横幅抗议香港保诚拒赔决定

大陆客户在香港海港城拉横幅抗议香港保诚拒赔决定这起事件发生之后,网友又扒出了中国保监会曾经做出的“关于内地居民赴港购买保险的风险提示”,从5个方面提醒内地居民赴港购买港险的风险:

-

香港保单不受内地法律保护

-

存在汇率风险和外汇政策风险

-

保单收益存在不确定性

-

保单前期现金价值低,退保损失大

-

需认真阅读保险产品条款

中国保监会关于内地居民赴港购买保险的风险提示

中国保监会关于内地居民赴港购买保险的风险提示什么原因造成现在的情况呢?我们应该深入了解一下香港保险和内地保险在法律层面上的异同

不可抗辩VS不得提出异议

大陆:“两年不可抗辩”条款

“两年不可抗辩”条款:自合同成立之日起超过二年,保险人不得解除合同,发生保险事故时,应当承担赔偿或者给付保险金的责任。

这里两种情况除外:一是投保之前已经得了合同内的重疾或轻症,二是投保之后等待期得了重疾或轻症,除此之外,其他的问题都适用于两年不可抗辩。

港险:不得提出异议

那么香港保险有没有类似“两年不可抗辩”条款呢?

有的!在香港保险合同中,这个条款叫做“不得提出异议”。

香港保险“不得提出异议”条款

香港保险“不得提出异议”条款合同生效时间超过两年后,保险公司不会就保单有效性提出异议。但前提条件是不存在欺诈!

但香港法律里的欺诈,范围有些广。

前面所提到的香港保诚拒赔事件正好可以说明这个问题。

孩子的父亲在2015年9月为孩子投保了香港保诚的重疾险和医疗险。

但孩子在2014年2月有过一次住院史,那时候父亲正在服刑,因此他表示投保时并不清楚孩子住院的具体情况,在投保时也未告知住院史。

投保后孩子又经历了5次住院,医疗险顺利得到赔付。

但第7次住院时,孩子被诊断出白血病,这次父亲再申请医疗和重疾理赔时,香港保诚保险公司拒保了。

于是就发生了后来父亲去香港海港城拉横幅的那一幕。

保诚拒赔事件简要过程

保诚拒赔事件简要过程父亲2015年9月为孩子投保,2017年9月孩子初步确诊为白血病,刚好满2年。

但是,“不得提出异议条款”却并没有生效,香港保诚保险公司认为这位父亲存在欺诈行为,投保时没有如实申报孩子2014年2月首次住院的情况。

这里,我们需要注意的是两地对健康告知的要求

香港无限告知,要求很严格!

无限告知:即健康告知问到的回答,健康告知没问到的,但是属于足以影响到核保决定的重要事实,你也得自己主动申报。

内地有限告知,要求很宽松

有限告知:健康告知问到的,你要回答,健康告知没问到的,不需要主动去申报。

在香港购买保险,保险公司对于投保人的欺诈或未如实告知,可进行无限期追溯。

因此,香港保诚可以追溯孩子父亲未如实申报的情况,并以其欺诈为由拒赔。

如果在大陆,这个案例毫无异议的赔付,根本不用上法庭。

理由一:超过两年时间,满足两年不可抗辩

理由二:如果保险公司知晓投保人有隐瞒告知的行为,超过三十日不解除合同,视为保险公司放弃这个资格。

如果是内地的保险,医疗险赔付之后,保险公司就没有资格拒赔。

在2016年12月至2017年9月期间,孩子5次住院均得到了赔付,而且保险公司在进行理赔时已经知道了在投保前孩子就住过1次院的事实。

根据大陆《保险法》第16条,保险公司的合同解除权,自保险人知道有解除事由之日起,超过三十日不行使而消灭。

两地在不如实告知的赔付上,态度也大不同

香港保险,不如实告知就是欺诈,不赔!

即使未如实申报的事项与最终出险的疾病没有关联,但只要判定投保人存在保险公司认定的欺诈行为,那么仍然会被拒保。

内地保险,未告知项和出险疾病没关系,赔!

不如实告知的事项与出险的疾病有关联,视为不如实告知;如果与出险的疾病没有关联,仍然需要进行赔付。

未如实告知事项和出险是否存在关联?

当然,我们也并不认为香港保险这样处理就说明港险不好。

保险合同是“最大诚信合同”,投保人如实告知身体健康状况是应尽的义务,香港保险严肃对待如实告知问题,依合同办事,恰恰体现了其“法治精神”!

不过,内地的国情是讲究保护弱势群体的,《保险法》向投、被保人倾斜。所以,内地居民赴香港购买保险,在如实告知问题上,就显得有些水土不服了。

法律诉讼难度

香港保单不受内地法律保护

国内购买保险,受《中华人民共和国保险法》保护,发生纠纷可以找保监会投诉,时效很快。

香港购买保险,当发生纠纷时,投保人需要向香港的保险投诉局申请调解。

香港保险投诉局

香港保险投诉局香港保险投诉局只受理争议金额在100万港元或以下的投诉,如果争议金额超过100万港元,投保人只能走法律途径解决了。

维权流程长

投诉人要在保险公司作出决定之后的6个月内向香港保险投诉局作出投诉。处理个案平均时间为四至六个月,如个案性质复杂,所需时间会更长。

2017年,香港投诉局共处理了782宗投诉个案,其中411宗已审结。从案件情况来看,投诉呈现逐年递增的趋势。

2013-2017年香港保险投诉局处理案件类别分布情况

2013-2017年香港保险投诉局处理案件类别分布情况律师费用、住宿费高昂,维权成本高

如果最终无法在投诉局得到有效协调,需要走法律途径打官司,香港地区的律师费用极为高昂,普通律师800港币/小时,资深律师3000港币/小时;

还要解决酒店费用,大概1000港币/晚。如果你的案子保额很小,律师还不一定肯接。

进入法律途径,时间和花费都惊人

香港的法律是三审终审,陷入持久的诉讼状态,要走两三年,内地和香港来回的时间成本和经济成本都很高。

泡沫般的分红收益

港险定价无监管,现价设计有缺陷

香港保险行业的监管很宽松,在产品定价方面没有指导性的文件。

内地保险公司定价采用三元素法,即依据预定死亡率、预定利率、预定费用率来计算保费。监管对预定利率和预定费用率都有明确的最低和最高上限。

香港保险公司对现金价值的计算没有任何限制,绝大多数保单前两年现金价值为0,有极个别保单长达5年以上现金价值为0。

现金价值低,意味着你前2~5年钱是完全锁死在里面的,如果想要退保,一分拿不到!

港险分红演示无监管,收益虚高,但很难实现

一直以来,港险之所以吸引内地居民,一个很重要的原因在于其计划书上极高的分红演示收益!

计划书上的这个是演示收益,和实际收益是有所不同的。

由于香港金融的市场化程度高,保险公司可以多元化全球投资,因此预期的投资收益就高。

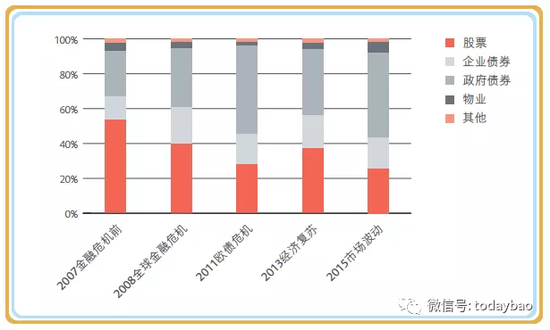

分红保单业务基金会根据市场情况调整资产配比

分红保单业务基金会根据市场情况调整资产配比在分红收益演示上,监管不限制,绝大多数香港保险公司普遍采用最优估计假设,利率均超过了6%,甚至有不少保险公司采取超过9%的演示利率。

要想长期实现这样的投资收益,几乎是不可能的。

后来,香港的保险监管规定从2017年1月1日开始执行著名的GN16,要求保险公司公布分红保单的红利实现率及过往派息记录,同时需要说明分红的计算方法。

在GN16的规定之下,香港保险公司逐步下调预期投资回报率,终于回归了一丝理性,但是分红演示利率仍然高达到5-6%。

大陆分红定价均有监管,收益有保底

大陆的保险监管对待分红险则要严格得多,分红收益演示必须按照低、中、高三档来演示。

低档为保证收益,中档利率采取4.5%假设,高档利率采取6%假设。充分提醒投保人注意分红的不确定性。

内地红利演示必须按低、中、高三档演示

内地红利演示必须按低、中、高三档演示此外,在投资渠道上也有着严格的限制,除投资连结型保险意外,不允许投资股票等高风险金融产品,高信用等级债券是内地险企投资的重头。

所以,内地的分红险预期收益是低于香港保险,但是安全性上内地分红险更有优势。

保障上的差别

前面说的差别,源于法律、监管和制度,这是根源上的。

保障上的差别,其实流于表面,但很多人会关心,我就说一下吧。

几个时间我们先记一下,香港保险的宽限期普遍是31天,自杀免责条款是1年,保单复效期往往可以达到5年,退保时间不超过6个月。

内地保险的情况是,宽限期60天,自杀免责条款2年,保单复效期2年,退保时间不超过30天。

-

在自杀免责条款和保单复效期时间上,香港保险优于内地保险。

-

在宽限期和退保时间上,内地保险优于香港保险。

港险隐瞒吸烟会拒保

购买香港保险尤其要注意如实申报是否吸烟。

如果隐瞒的话,港险的规定是可以是保单失效的,连保单中的“不得提出异议”条款也无效!这点千万千万要注意!

隐瞒吸烟史将可能导致港险保单失效

隐瞒吸烟史将可能导致港险保单失效最后,再说下重疾险的保障内容。

港险免体检额高

一名30岁的成年人,其免体检额一般都可以达到60万-80万美金以上,内地的重疾险免体检额普遍在50万-60万人民币。

香港保险能给出这么高的免体检额,也得益于高度诚信的环境,绝大多数投保人都会如实申报病情。

内地投保不如实告知的情况比较普遍,所以必须通过免体检额来控制赔付压力。

内地的癌症赔付优于港险

在保障疾病上,香港保险的甲状腺癌是作为轻症的,重疾部分不保T1N0M0或以下级别的甲状腺癌的。

香港保险甲状腺癌算轻症

香港保险甲状腺癌算轻症而甲状腺癌这个疾病,是内地重疾险中理赔率最高的,高居各大保险公司理赔第一位!港险在高发的病种上和内地比,少了80%保额的赔付。

还有一个原位癌,在重疾险中是作为轻症设置的。香港保险对原位癌采取的是列举法,指明了具体器官和患病阶段。内地保险对原位癌的定义是采用了通用释义。

香港和内地对原位癌的释义

香港和内地对原位癌的释义同时,港险的轻症的赔付是扣除总体保额的,内地的轻症是额外保额。

在香港重疾险的选购上,一定一定要注意如实告知问题,因为香港地区高度注重法治精神。只要如实告知了,香港保险的一样可以得到赔付,不会恶意拒保。

当然,香港保险不受内地保险法保护,维权成本高,如果想避免法律纠纷,降低投诉成本,那么尽量多考虑内地保险。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:赵子牛

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)