作者:陈雨康

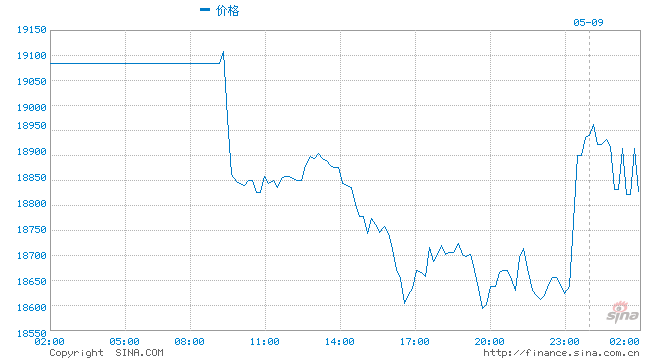

上证报中国证券网讯(记者 陈雨康)近日伦镍异常交易波动引发多方关注。伦敦金属交易所(LME)在当地时间3月8日公告称,预计不会在3月11日前重启镍交易。随着该事件持续发酵,业内掀起了现货企业如何做好套期保值、避免逼仓风险的讨论。

芝加哥商品交易所前战略规划总监、国际期货市场资深人士黄劲文对上海证券报记者表示,LME是历史悠久的现货和远期合约交易所,与现代的期货交易所相比,它在交易规则设置上保留着更多的现货贸易特征。

“与上期所镍期货合约相比,LME镍最大的差别是没有涨跌停板的设置,LME镍一天涨幅可以达到100%。交易规则的缺陷,在当下地缘事件中更放大了它的冲击力。这是镍暴涨事件发生的重要底层因素。”黄劲文表示,回顾两年前的“负油价”事件,也是由于纽约商品交易所(NYMEX)的WTI原油合约在交割规则存在漏洞而诱发的。

黄劲文表示,涨跌停板(price limit)是现代期货和证券交易中一项重要的风险管理措施,最重要的作用是在市场出现非理性暴涨暴跌时可以减缓冲击,并给投资者时间消化市场信息,实施风控策略。

“生产商在期货市场上做卖出套保,是管理价格风险的主要模式。交易没有涨跌停板的合约,意味在价格风险不能通过套保有效化解,特别是在出现极端波动的情况下。”黄劲文进一步分析称。

据黄劲文介绍,部分国内企业存在老板根据个人经验下重仓的现象。期货的高杠杆性导致其一旦判断失误,损失就非常惨重。许多公司虽然有严格的交易风控体系,但在老板的干预下基本失灵。所以,黄劲文建议对企业核心管理层强化培训,加强风险管理意识,减少赌博心态。

海量资讯、精准解读,尽在新浪财经APP

责任编辑:赵思远

相关专题:

伦镍史无前例大逼空!专题

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

APP专享直播

热门推荐

收起

新浪财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)