第一部分 前言概要

2月期间,全国生猪价格整体呈现企稳回升态势,其中预期引导是最主要原因。从养殖端来看,年前猪价下跌以及猪瘟影响,生猪出栏数量明显增加,过剩存栏在此期间得以被消化,集团企业、规模厂出栏积极性有所下滑,中小型养殖户也开始有较强的压栏惜售意愿,供应方面明显缩窄,市场心态的好转,这一点从仔猪和商品猪涨价中即可看出。对于下游屠宰企业而言,因为当前猪价整体处于相对偏低水平,市场低价小体重猪源成交量增加,屠宰企业建库意愿在持续改善中,而对于终端而言,当前猪肉与其他肉品价差明显拉大,猪肉性价比优势开始明显体现,同时受益于经济活动的持续改善,预计月内整体消费数据在不断改善中。此外,去年年末以来政策端对于猪价过度下跌调整的动力开始在不断增强,这也在一定程度上使市场形成较好的心理价格预期。

我们认为,当前生猪的宰后均重仍然处于较高水平,反应大体重猪源供应量充足,加之1季度本身是猪肉的消费淡季,因而并不至于形成明显的供需矛盾。但是产业链心态的回暖和市场预期的改变可能导致二次育肥数量以及养殖户惜售的情绪的增加,这一部分群体的威力在去年已经有所体现。可以看到去年二次育肥普遍盈利较好,因而今年对于市场影响可能同样会相对较大。此外,从养殖利润来看,2月以来无论是自繁自养还是外购仔猪,利润均进入深度亏损阶段,加之去年以来行业内养殖利润普遍较差,后续大概率会逐步改善,经测算,今年5月前,生猪养殖成本仍然处于上升通道,因而成本端也会对价格形成抬升作用。

综合而言,我们认为生猪基本面边际变化的拐点已经开始出现,但猪价反弹力度将更多取决于市场预期强度和实际需求(消费改善+建立库存)的兑现情况,在二次育肥影响和成本端抬升加持的背景下,预计3月期间猪价仍将维持偏强运行。

风险:消费不及预期 猪瘟疫情反复

第二部分 行情回顾

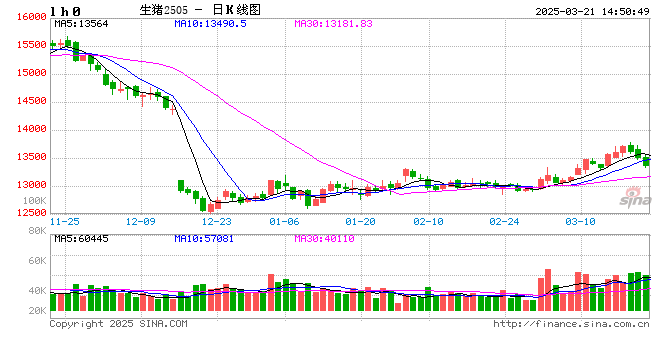

2月期间,全国生猪价格整体呈现企稳上行态势,虽然市场普遍对年后猪价存在担忧,但在仅一周后价格变迎来一轮快速反弹。截止2月末,全国各地生猪价格上涨1.5-1.9元/公斤,其中东北地区15.35-16元/公斤,上涨0.7-0.9元/公斤,华北地区15.85-16.05元/公斤,上涨0.7-0.9元/公斤,河南山东地区15.7-16元/公斤,上涨0.4-0.55元/公斤,华东地区16.2-16.35元/公斤,上涨0.5-0.8元/公斤,华南地区15.3-15.85元/公斤,上涨0.4-0.5元/公斤。全国各地猪价均呈现较快上涨,其中东北、华北等产区涨幅相对较大。

图1:2月期间全国猪价(元/公斤)

图2:2月各区域价格涨跌表现(元/公斤)

数据来源:银河期货、博亚和讯、涌益资讯、wind、农业农村部等

2月内,生猪期现价差变动幅度不大,现货-03合约基差整体在-600~+300区间以内震荡运行,但多数以现货贴水盘面呈现,江苏、湖北、四川等地也多见注册仓单。截止当前,盘面对现货价差回归状况良好。远期的升水结构反应了当前较为疲弱的现货情况,截止报告完成当周,5-7月合约对现货升水普遍在2000元/吨以上,盘面结构反应了近弱远强成为市场交易的主逻辑。不过随着国内现货近期走强,近月紧张已经开始显现,而盘面也由此前较深度倒挂转向偏平坦的结构,月内59价差V型反转。

整体来看,我们认为2月生猪市场行情启动早于预期,市场并未完全到大猪消化完成,供应进入低点的阶段。价格上涨主要受几方面因素影响,受限,年后需求强于往年,随着疫情影响逐步出清,年后交通出行、餐饮方面均有所改善,一定程度提振猪肉消费;其次,政策端对价格预期产生正向引导;最后,年前出栏量增加导致猪价反季节性下跌也提前透支了年后的下跌动力,猪价底部支撑坚挺。

图3:生猪现货-主力合约基差(元/吨)

图4:生猪现货-05基差(元/吨)

数据来源:银河期货、博亚和讯、涌益资讯、wind、农业农村部等

图5:生猪59价差(元/吨)

图6:生猪期货盘面结构(元/吨)

数据来源:银河期货、博亚和讯、涌益资讯、wind、农业农村部等

第三部分 基本面分析

一、供应端:市场预期转变 出栏动力预计继续收紧

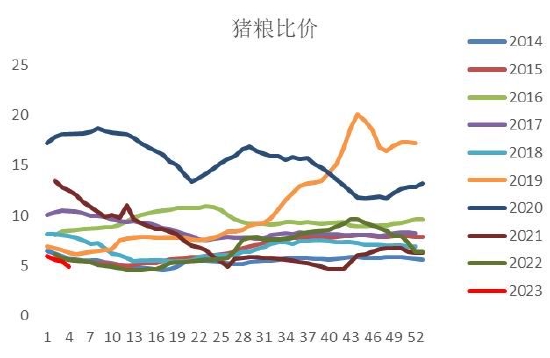

2月期间集团企业、规模厂开始逐步调控出栏量,同时中小型养殖户也表现出较强的压栏惜售动力,供应方面开始逐步收紧。从高频屠宰数据看,2月期间生猪屠宰量环比增速开始逐步下滑,最近一周已转为负数,对比历史几年农历年后的季节性表现来看,往年多是以增加为主,反应今年供应方面的“一阶导”边际已经开始逐步显现。供应量的缩紧一方面因年前养殖亏损和生猪疫情的扩散,涌益数据显示,即使考虑春节季节性的影响,1月期间生猪出栏量仍然达到较高水平,仅略低于去年,集中出栏消耗了较多的大猪,反应了在猪价下行以及产能释放的大背景下,供应压力得以集中释放体现。另一方面,市场预期对价格形成了较强的正反馈,过年前几周,全国猪粮比价连续3周在5:1-6:1区间运行,触发二级预警,而年后一周随即下跌至4.96:1,触发一级预警,政策端收储预期不断增加,这一政策在2月17日最终落地,并于2月24日开始最终执行。近年来,政策端对于猪价的调控能力在不断增强,因而,在此背景下,市场本身形成了较强的一致性预期,抛压略有减弱。

图7:周度高频屠宰量

图8:年后高频屠宰量周度环比

数据来源:银河期货、博亚和讯、涌益资讯、wind、农业农村部等

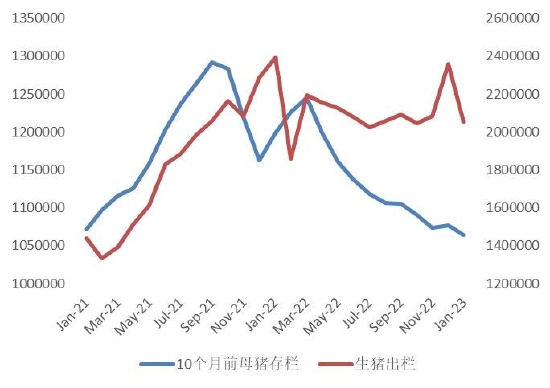

图9:10个月前能繁母猪存栏vs生猪出栏

图10:猪粮比

数据来源:银河期货、博亚和讯、涌益资讯、wind、农业农村部等

我们认为3月期间,供应端可能继续维持偏紧张运行态势。一方面,随着前期大猪存栏的消化,大体重猪源供应在逐步减少,而3月期间适重猪源供应量主要对应了去年5月能繁母猪的存栏和配种情况,数据显示,5月能繁母猪存栏环比略有小幅增加,但仍处在低位,因而3月期间适重猪源供应新增量比较有限。另一方面,生猪及猪肉的实际供应取决于最终向市场投放的结果,从历史表现来看,过去两年中,生猪都处于增重阶段,而当前受猪价上涨影响,二次育肥数量在不断增加,因此预计3月期间供应方面将继续维持偏紧运行。

图11:生猪出栏体重

图12:能繁母猪存栏

数据来源:银河期货、博亚和讯、涌益资讯、wind、农业农村部等

二、需求端:收储以及消费优势凸显 短期需求有望回暖

相较于供应端受预期影响,需求端的回暖似乎更加切实。受猪价偏低以及小体重低价猪源出栏量增加的影响,月内屠宰企业表现出较强的建库意愿,涌益口径数据显示,2月期间猪肉库存由此前13.33%上升至15.47%,市场建库动作在不断增加,鲜销占比虽然有所增加,但更多反应了消费方面好转,被动入库的减少。从近期市场鲜销走货来看,白条需求整体在不断改善中,这与疫情影响逐步出清后消费的稳步抬升有较大关系,12月社会零售品消费总额同比下降1.8%,其中餐饮减幅14.1%,但市场一致预期显示1-2月社零数据同比增幅预计为4.35%,需要关注的是,这是建立在基期表现较好的基础上,从市场出行以及消费的高频数据来看,疫情后经济生活在不断改善中,需求恢复开始缓慢体现。此外,我们认为需要关注的是,从替代品价差上看,随着禽、牛等价格维持坚挺,猪肉对于鸡肉、牛肉等价格优势开始逐步显现,这也将在一定程度上对消费形成拉动,关于消费对于价格的拉动作用在2021年10月期间已经被论证。因而,虽然当前本身属于肉类季节性消费淡季,但因为整体消费的复苏以及猪肉性价比优势的体现,短期需求预计仍将有所改善。

图13:冻品库存

图14:社会零售品消费总额

数据来源:银河期货、博亚和讯、涌益资讯、wind、农业农村部等

图15:牛肉-猪肉价差

图16:猪肉-鸡肉价差(元/公斤)

数据来源:银河期货、博亚和讯、涌益资讯、wind、农业农村部等

3月期间消费的风险点主要在于价格上涨后终端的抵触情绪,从近期市场反馈的走货变化来看,在价格快速冲高后,屠宰量已经可以看到呈现出一定幅度的萎缩。另一方面,当前消费增加的一大原因在于下游仓储库存量的增加,随着收购成本的上升,屠宰企业建库意愿可能也在逐步减少。猪肉需求后续的改善将更多依靠经济恢复以及自身价差优势逐步体现。

三、养殖利润与产能

2月期间生猪养殖利润开始探底回升,外购仔猪利润-298元/头,自繁自养利润-234元/头,较1月上涨80-100元。因去年8月期间仔猪价格整体运行到较高水平,出售仔猪毛利在此期间转正,近期自繁自养利润优于外购仔猪利润。整体来看,当前生猪养殖利润已经运行到历史相对较低水平,而去年养殖端整体盈利幅度不高,即使头部企业也在持续的高价波动中面临亏损,因而我们认为如此大幅度的长期持续亏损或难以延续,大方向来看,上半年甚至全年的利润低点基本已经开始出现。从养殖成本推算来看,去年5-8月期间,母猪价格仍然在上升通道,进而导致3-6月期间自繁自养的成本仍在抬升阶段,而去年10-11月仔猪价格也在攀升,外购仔猪成本在3-5月期间同样也是在增加中,在饲料价格缺乏大幅下跌基础的情况下,生猪的养殖利润改善最终仍然需要通过猪价上涨实现。

时值母猪补栏淡季,2月期间市场母猪成交仍然比较清淡,价格继续呈现弱势下行,不过相较于前几个月情况来看,市场淘汰数量整体有所减少,可以看到淘汰母猪与商品猪比价由此前5.0上涨至5.4,一定程度反应了市场淘汰积极性的下滑。涌益口径显示1月期间能繁母猪存栏环比下降0.39%,预计2月期间母猪存栏降幅将继续缩窄。

相较于母猪方面,仔猪市场近期一片火热,这一点逻辑与二次育肥十分类似,外购仔猪相较于母猪方面时间窗口更短,面对利润波动的风险也相对更小。而且相较于母猪而言,随着年后气温逐步回暖,通常是仔猪补栏的旺季。整体来看,随着2月期间生猪出栏数量的减少,预计2月生猪存栏降幅可能也将逐步放缓。

图17:自繁自养利润(元/头)

图18:外购仔猪利润(元/头)

数据来源:银河期货、博亚和讯、涌益资讯、wind、农业农村部等

图19:二元母猪价格

图20:淘汰母猪/商品猪

数据来源:银河期货、博亚和讯、涌益资讯、wind、农业农村部等

图21:商品猪存栏(头,%)

图22:商品猪出栏

数据来源:银河期货、博亚和讯、涌益资讯、wind、农业农村部等

第四部分 综合分析及市场展望

2月期间,全国生猪价格整体呈现企稳回升态势,其中预期引导是最主要原因。从养殖端来看,年前猪价下跌以及猪瘟影响,生猪出栏数量明显增加,过剩存栏在此期间得以被消化,集团企业、规模厂出栏积极性有所下滑,中小型养殖户也开始有较强的压栏惜售意愿,供应方面明显缩窄,市场心态的好转,这一点从仔猪和商品猪涨价中即可看出。对于下游屠宰企业而言,因为当前猪价整体处于相对偏低水平,市场低价小体重猪源成交量增加,屠宰企业建库意愿在持续改善中,而对于终端而言,当前猪肉与其他肉品价差明显拉大,猪肉性价比优势开始明显体现,同时受益于经济活动的持续改善,预计月内整体消费数据在不断改善中。此外,去年年末以来政策端对于猪价过度下跌调整的动力开始在不断增强,这也在一定程度上使市场形成较好的心理价格预期。

我们认为,当前生猪的宰后均重仍然处于较高水平,反应大体重猪源供应量充足,加之1季度本身是猪肉的消费淡季,因而并不至于形成明显的供需矛盾。但是产业链心态的回暖和市场预期的改变可能导致二次育肥数量以及养殖户惜售的情绪的增加,这一部分群体的威力在去年已经有所体现。可以看到去年二次育肥普遍盈利较好,因而今年对于市场影响可能同样会相对较大。此外,从养殖利润来看,2月以来无论是自繁自养还是外购仔猪,利润均进入深度亏损阶段,加之去年以来行业内养殖利润普遍较差,后续大概率会逐步改善,经测算,今年5月前,生猪养殖成本仍然处于上升通道,因而成本端也会对价格形成抬升作用。

综合而言,我们认为生猪基本面边际变化的拐点已经开始出现,但猪价反弹力度将更多取决于市场预期强度和实际需求(消费改善+建立库存)的兑现情况,在二次育肥影响和成本端抬升加持的背景下,预计3月期间猪价仍将维持偏强运行。

第五部分 策略推荐

1.单边:LH2305继续以偏多思路对待,3月期间继续关注18200-18500一线处的压力,16500-17000附近预计有一定支撑;

2.套利:LH59短期涨幅较大,不建议追高,逢低买入为主

3.期权:建议此前提供的卖LH2305-P-16000策略继续持有,另外可以考虑同时卖出LH2305-P-16500&买入LH2305-C-17500&卖出LH2305-C-18500

银河期货 陈界正

责任编辑:宋鹏

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)