主要观点

●全球供需:大豆供需紧张有望缓解,但产量增幅或不及预期。22/23年度巴西大豆产量极大可能创历史记录,南美整体倾向于增产。USDA预计22/23年度全球大豆产量3.91亿吨,同比增10%,全球消费3.81亿吨,同比增4.8%。但考虑后期巴西南部及阿根廷产量很可能下调,全球大豆产量增幅或不及预期。重点关注1-3月份拉尼娜结束时能否为南美干旱产区带来有效降雨,若阿根廷持续干旱,产量损失进一步扩大,全球大豆供需紧张情况将再次延续至北美大豆生长季。

●国内供给:油厂话语权增加,关注进口到港节奏。预计一季度到港量仍不多,国内现货库存或延续低位,3月份巴西大豆开始集中装船出口,二季度国内进口大豆存集中到港压力,三季度为美国大豆生长关键期,重点再次转为美豆面积与天气的炒作。此外,虽然连粕单边行情仍主要跟随外盘美豆,但国内油厂话语权增加,产业节奏及跨期套利依赖于进口大豆采购到港节奏,需要关注榨利、物流及汇率等因素的影响。

●国内需求:养殖存栏量有望增加,豆粕添加比例或下调。2023年生猪与禽类养殖存出栏量均有望增加,但豆粕价格处于历史高位区间,利润难有明显驱动,豆粕添加比例预计会出现下调,并且农业部多次提倡低蛋白日粮计划,料豆粕消费增幅会小于饲料产量增幅,或表现为持稳略增。

●后市展望:

单边:2023年豆粕有望供需双增,但供给端不确定性更大,由于巴西南部及阿根廷产区的干旱,全球大豆产量增幅大概率不及预期,巴西其他地区的增产能否抵消阿根廷的产量损失,1-2月份降雨量尤为关键。目前全球大豆及国内库存均处于低位,预计1-2月份生长关键期盘面易涨难跌,或延续高位运行。3月份南美产量前景基本明朗,同时国内进口大豆集中到港压力开始增加,预计盘面将承压下行。二、三季度关注点转为美国大豆面积与天气的炒作,今年全球大豆供需由紧转松的实现需南、北美大豆相继丰产,若1-2月南美干旱产区降雨恢复,新作大豆产量增幅可观,二季度盘面重心有望下移,若干旱持续阿根廷产量损失进一步扩大,全球大豆供给压力延续至北美生长季,则盘面下方仍存较强支撑,同时三季度盘面对天气敏感性增加。

套利:油粕比:建议关注09合约逢低做多机会。

豆菜粕:建议关注05合约逢高做空价差机会。

●风险提示:产区天气、宏观风险、俄乌冲突。

一、行情回顾:2022豆粕全年在历史高位运行

2022年豆粕走势十分亮眼,盘面刷新了上市以来新高,单边全年在历史绝对高位区间运行,正套在下半年呈现出历史级牛市行情。回顾去年,南美减产、俄乌冲突、美联储加息、美豆丰产落空、及拉尼娜持续等因素贯穿全年行情。具体来看:

图1 2022年豆粕加权走势

数据来源:文华财经、国都期货研究所

图2 2022年CBOT大豆连续合约收盘价(美分/蒲)

数据来源:Wind、国都期货研究所

图3 2022年豆粕基差走势(元/吨)

数据来源:Wind、国都期货研究所

二、基本面分析

(一)全球:大豆供需紧张有望缓解,但产量增幅或不及预期

从年度生长顺序来看全球大豆三大主产国。首先,全球大豆第二大产量国美国,2022/23年度实际种植面积不及3月意向数据,生长季又遭遇干旱少雨天气,12月份USDA预计该年度美豆产量为11827万吨,较最初预期的产量下调了近800万吨。由于产量不及预期,美国大豆供需延续紧张状态,期末库存及库存消费比仍处于历史低位。

展望2023年,美国大豆种植面积预计增幅有限,单产及产量则更多依赖于6-8月的天气。需求端,受历史高价制约,22/23年度截至目前,除中国外其他地区对美国大豆的进口需求降至近几年最低,若新作南美大豆增产上市,将进一步加大美国大豆的出口竞争压力。此外,EPA政策利空美国国内压榨需求。因此,美豆需求端无明显增长亮点,今年累库可能性较大,重点关注生长季天气变化对产量的影响。

图4 美国大豆面积及单产(万公顷,吨/公顷)

数据来源:Wind、国都期货研究所

图5 美国大豆供需平衡(百万吨)

数据来源:Wind、国都期货研究所

图6 美国大豆月度压榨量(万吨)

数据来源:Wind、国都期货研究所

图7 美国大豆周度出口累计值(不含中国)(万吨)

数据来源:Wind、国都期货研究所

南美方面受拉尼娜影响较大,其中2021/22年度南美大豆就因此减产近3000万吨。本年度是拉尼娜现象持续的第3个年度,目前来看,影响仍在但弱于去年。NOAA最新预计,2023年1月-3月期间发生拉尼娜现象和厄尔尼诺中性的可能性相等,2023年2月-4月,厄尔尼诺中性的可能性为71%。多模型预测拉尼娜将在2023年1月至3月期间转变为厄尔尼诺中性(图8CPC模型、图9IRI动力学模型平均值(绿色粗线)、图10CFS.v2总体平均值(黑色虚线))。

再看全球大豆第一产量国巴西,本年度除南部产区仍受拉尼娜影响外,其他产区自种植以来,天气持续良好,有望实现面积与单产的双增。目前各机构预测的22/23年度巴西大豆产量区间在1.52-1.55亿吨,同比增加2500-2800万吨,增幅超20%。值得注意的是,尽管本年度巴西开局良好,但占巴西总产量约14%的南里奥格兰德州的土壤湿度目前明显偏低于同期均值,且天气预报显示,1月份南里奥格兰德州降雨或依旧不足,可能会对产量带来负面影响。综合分析,预计新作巴西产量或很难达到当前市场的乐观预期,但仍有极大可能达到1.5亿吨的创记录水平。

图8 CPC预测的厄尔尼诺概率(2022.12.08)

数据来源:NOAA、国都期货研究所

图9 IRI对厄尔尼诺预测展望(2022.12.19)

数据来源:NOAA、国都期货研究所

图10 NCEPCFS.v2预测(2022.12.27)

数据来源:NOAA、国都期货研究所

图11 巴西大豆主产区土壤湿度

数据来源:FAS、国都期货研究所

图12 巴西大豆面积及单产(万公顷,吨/公顷)

数据来源:Wind、国都期货研究所

图13 巴西大豆供需平衡(百万吨)

数据来源:USDA、国都期货研究所

图14 22/23年度巴西大豆产量预测(亿吨)

数据来源:国都期货研究所

图15 阿根廷大豆主产区土壤湿度

数据来源:USDA、国都期货研究所

图16 阿根廷豆面积及单产(万公顷,吨/公顷)

数据来源:Wind、国都期货研究所

图17 阿根廷大豆供需平衡(百万吨)

数据来源:Wind、国都期货研究所

最后看全球大豆第三产量国阿根廷,22/23年度仍受拉尼娜较大影响,成为自2008年以来产区最干旱的一年。本年度阿根廷大豆产区降雨量严重不足,叠加种植前土壤墒情又较差,导致种植进度大幅落后于往年同期。目前各主产区土壤湿度均不及均值,且天气预报显示,产区高温少雨天气或至少持续至1月中下旬。12月份USDA预计22/23年度阿根廷大豆产量4950万吨,考虑面积及单产面临较大可能下调,后期产量极大概率会不及当前预期。若1月下旬及2月份阿根廷产区降雨能够恢复,则可尽量减少产量损失,但若依旧无雨,损失或进一步扩大。

总结来看,22/23年度巴西大豆产量极大可能创历史记录,南美整体倾向于增产。USDA预计22/23年度全球大豆产量3.91亿吨,同比增10%,全球消费3.81亿吨,同比增4.8%。但考虑后期巴西南部及阿根廷产量很可能下调,全球大豆产量增幅或不及预期。重点关注1-3月份拉尼娜结束时能否为南美干旱产区带来有效降雨,若阿根廷持续干旱,产量损失进一步扩大,全球大豆供需紧张情况将再次延续至北美大豆生长季。

图18 全球大豆供需平衡(百万吨)

数据来源:Wind、国都期货研究所

(二)国内供给:油厂话语权增加,关注进口到港节奏

2022年全球大豆供给紧张,由于榨利不佳,去年前11个月我国进口大豆到港量为2019年以来最低,同比下降近700万吨。随着全球大豆产量的恢复,USDA预计22/23年度我国大豆进口量将增至9800万吨,同比增7%。从去年一季度以及9-12月份的现货情况来看,国内库存处于低位,油厂话语权增加,虽然连粕单边行情仍主要跟随外盘美豆,但国内产业节奏及跨期套利依赖于进口大豆采购到港节奏,这又受到榨利、物流及汇率等因素的影响。

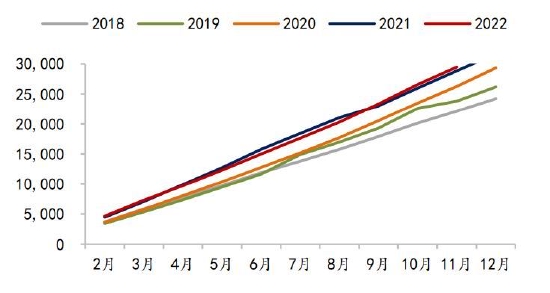

我的钢铁网预计,1-3月大豆进口到港量分别为712万吨、550万吨以及710万吨。一季度到港量仍不多,国内现货库存或延续低位,重点关注巴西南部及阿根廷产区能否迎来有效降雨,南美丰产能否兑现。3月份巴西大豆开始集中装船出口,根据船期,二季度国内进口大豆存集中到港压力,此阶段重点关注南美出口进度,以及美豆种植面积的炒作,三季度为美国大豆生长关键期,届时重点转为北美天气炒作。

另外,还需关注海运费和汇率对进口成本的影响。随着全球对疫情管控的放开,波罗的海干散货指数已降至疫情前水平,海运费价格的回落降低了进口端成本,预计向下仍有回调空间。汇率方面,今年国内经济恢复,人民币存升值预期,在一定程度上将降低进口成本。

图19 我国进口大豆月度到港量(万吨)

数据来源:Wind、国都期货研究所

图20 南美进口大豆盘面压榨利润(元/吨)

数据来源:Wind、国都期货研究所

图21 全国大豆库存(万吨)

数据来源:Wind、国都期货研究所

图22 全国豆粕库存(万吨)

数据来源:Wind、国都期货研究所

图23 波罗的海干散货指数

数据来源:Wind、国都期货研究所

图24 美元兑人民币汇率

数据来源:Wind、国都期货研究所

(三)国内需求:养殖存栏量有望增加,豆粕添加比例或下调

饲料需求占豆粕总消费的98%以上,2022年1-11月全国饲料累计产量,国家统计局口径为同比下降0.1%,饲料工业协会口径为同比增加0.05%,基本上与上年产量持平。2022年饲料价格全年在高位,但生猪价格从4月份开始止跌并强势上涨,养殖盈利恢复,压栏增加,是饲料产量同比增速由负转正的主因。生猪、肉禽和蛋禽产量合计占饲料总产量的85%左右,接下来分别从三者养殖存栏方面来分析预测2023年豆粕的需求。

生猪方面,农业农村部数据,2022年11月末,我国能繁母猪存栏4388万头,同比增长2.1%,相当于正常保有量的107%,产能大幅增加,处于黄色区域。2022全年能繁母猪存栏量先减后增,4月存栏为全年最低点,5月份开始稳步增加,由于能繁母猪存栏量决定了10个月以后的商品猪供给,对应本轮生猪出栏量最低点在2023年2月份,全年出栏量同比增幅预计在5%以内。需求方面,从定点屠宰企业屠宰量看,2022年下半年猪肉消费持续低迷,全国疫情放开后,预计2023年消费将出现明显增长。料全年猪价波动降低,出现大幅亏损的时间段不存在或较少,阶段性的大幅波动可能因二次育肥和压栏影响出栏节奏引起。

图25 国内饲料产量累计值(万吨)

数据来源:国家统计局、国都期货研究所

图26 生猪及能繁母猪存栏量(万头)

数据来源:Wind、国都期货研究所

图27 生猪及能繁母猪存栏环比变化(%)

数据来源:Wind、国都期货研究所

图28 生猪定点屠宰企业屠宰量(万头)

数据来源:Wind、国都期货研究所

图29 22省市生猪平均价(元/千克)

数据来源:Wind、国都期货研究所

图30 生猪养殖利润(元/头)

数据来源:Wind、国都期货研究所

蛋鸡方面,2022上半年在产存栏稳步增长,下半年存栏量趋稳。根据蛋鸡生产周期,按当月存栏量=上月存栏量+前4个月补栏量-前16个月补栏量粗略计算,2023年一季度在产存栏或同比增加2%。且随着疫情放开餐饮需求的恢复,补栏积极性将进一步提高,料全年平均存栏量同比增幅超2%。同样肉鸡消费预计将较去年有明显增长,存出栏量亦表现为同比增加。

总结来看,2023年生猪与禽类养殖存出栏量均有望增加,但豆粕价格处于历史高位区间,利润难有明显驱动,豆粕添加比例预计会出现下调,并且农业部多次提倡低蛋白日粮计划,料豆粕消费增幅会小于饲料产量增幅,或表现为持稳略增。

图31 在产蛋鸡存栏(亿只)

数据来源:卓创、国都期货研究所

图32 育雏鸡补栏量(万只)

数据来源:卓创、国都期货研究所

图33 蛋鸡养殖预期盈利(元/只)

数据来源:Wind、国都期货研究所

图34 主产区肉鸡苗平均价(元/羽)

数据来源:Wind、国都期货研究所

三、后市展望

(一)单边:或先强后弱

综合以上分析认为,2023年豆粕有望供需双增,但供给端不确定性更大,由于巴西南部及阿根廷产区的干旱,全球大豆产量增幅大概率不及预期,巴西其他地区的增产能否抵消阿根廷的产量损失,1-2月份降雨量尤为关键。目前全球大豆及国内库存均处于低位,预计1-2月份生长关键期盘面易涨难跌,或延续高位运行。3月份南美产量前景基本明朗,同时国内进口大豆集中到港压力开始增加,预计盘面将承压下行。二、三季度关注点转为美国大豆面积与天气的炒作,今年全球大豆供需由紧转松的实现需南、北美大豆相继丰产,若1-2月南美干旱产区降雨恢复,新作大豆产量增幅可观,二季度盘面重心有望下移,若干旱持续阿根廷产量损失进一步扩大,全球大豆供给压力延续至北美生长季,则盘面下方仍存较强支撑,同时三季度盘面对天气敏感性增加。

(二)套利:油粕比偏多对待

油粕比方面,2022年随着油脂的回落,油粕比由历史高位降至低位区间,考虑疫情期间油脂需求基本为刚需,今年放开后餐饮经济恢复,相较于蛋白粕,油脂消费增幅预计将更明显。建议09合约油粕比在2.0以下逢低做多。

豆菜粕价差方面,受全球大豆供需紧张,加拿大菜籽产量恢复,以及可交割菜粕数量增加等多重因素影响,2022年豆菜粕价差由历史低位涨至历史高位。目前南美大豆预期增产,同时考虑菜粕消费具有明显季节性规律,一季度豆菜粕价差往往季节性回落。因此,建议关注05合约逢高做空价差机会。

图35 大豆油粕比

数据来源:Wind、国都期货研究所

图36 05合约豆菜粕价差

数据来源:Wind、国都期货研究所

四、风险提示

(1)阿根廷持续干旱,新作大豆超预期减产。

(2)天气不佳,23/24年度美豆产量下降。

(3)宏观风险。

(4)俄乌冲突。

国都期货 王雅静

责任编辑:宋鹏

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)