主要结论

5月,动力煤期货价格冲高回落,波动加大,主力合约价格最高上行到944.2附近,刷新历史新高,受到政策面调控影响,快速下行。受到需求旺季来临及安全生产导致煤矿产量释放预期收紧影响,动力煤期货强劲上涨,刷新历史高位,下游电厂补库存加快,政策面调控不断加码,动力煤期货价格率先下跌,再度回落到700关口附近。

在政策面调控的引导下,先进产能释放加快,价格快速上涨预期弱化。煤矿安全生产持续升级,产量释放或低于预期,限制煤炭价格下行空间,煤矿偏高利润将维持常态。

4月进口煤炭2173万吨,同比下降29.8%,1-4月进口煤炭9013万吨,同比下降28.8%。受到疫情影响,进口量回落,短期难有起色。

受到经济增长强劲,煤炭及电力需求增速加快,6月面临电力季节性需求旺季,煤炭需求增长稳定。

受到经济增速加快,煤炭产量不及预期,另外需求强劲影响,上下游去库存均有所加快。煤矿安全生产升级,减产及限产增多,进口数量回落,需求偏强,都导致去库存加快,补库存不及预期。

目前海外疫情继续蔓延,同时疫苗接种速度加快。主要经济体退出宽松货币政策为时尚早,流动性相对宽裕,大宗商品价格轮动走高,在通胀压力下,政策调控风险进一步加大。

从动力煤市场来看,受到煤炭安全生产持续升级影响,先进煤矿产量释放低于预期,上下游去库存加快,进口不足,下游需求进入旺季,价格维持高位,政策调控压力加大,一方面增加供应,另外,压缩高耗能及高污染行业的电力需求。煤炭价格处于基本面偏强及政策调控的博弈中,期货贴水较大,展望6月,先扬后抑,关注840一线阻力和政策面继续加码的风险。

一、5月市场行情回顾

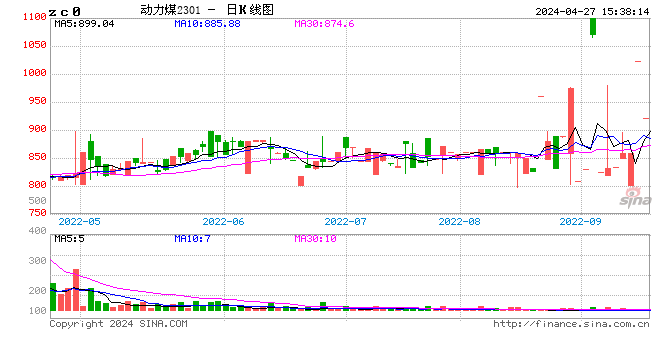

5月,动力煤期货价格冲高回落,波动加大,主力合约价格最高上行到944.2附近,刷新历史新高,受到政策面调控影响,快速下行。受到需求旺季来临及安全生产导致煤矿产量释放预期收紧影响,动力煤期货强劲上涨,刷新历史高位,下游电厂补库存加快,政策面调控不断加码,动力煤期货价格率先下跌,再度回落到700关口附近。

图:动力煤期货K线走势

数据来源:文华财经 国信期货

图:动力煤期现价差

数据来源:WIND 国信期货

二、影响动力煤期货价格的主要因素分析

1.煤矿产量增速偏低 关注后期先进产能释放

原煤生产有所下降。4月生产原煤3.2亿吨,同比下降1.8%,比2019年4月份增长4.0%,两年平均增长2.0%,日均产量1074万吨。1-4月生产原煤12.9亿吨,同比增长11.1%,比2019年1-4月增长12.5%,两年平均增长6.1%。

受到煤炭价格涨至历史高位影响,政策面调控加快。

国务院总理李克强5月12日主持召开国务院常务会议,要跟踪分析国内外形势和市场变化,做好市场调节,应对大宗商品价格过快上涨及其连带影响。加强货币政策与其他政策配合,保持经济平稳运行。

国务院总理李克强5月19日主持召开国务院常务会议,部署做好大宗商品保供稳价工作,保持经济平稳运行。发挥我国煤炭资源丰富优势,督促重点煤炭企业在确保安全前提下增产增供,增加风电、光伏、水电、核电等出力,做好迎峰度夏能源保障。坚持扩大对外开放,加强大宗商品进出口和储备调节,推进通关便利化,更好利用两个市场、两种资源,增强保供稳价能力。二要加强市场监管。发挥行业协会作用,强化行业自律。加强期现货市场联动监管,适时采取有针对性措施,排查异常交易和恶意炒作行为。依法严厉查处达成实施垄断协议、散播虚假信息、哄抬价格特别是囤积居奇等行为并公开曝光。

李克强总理5月24日在浙江宁波考察期间,与十几家制造业企业家“站谈”,仔细了解大宗商品价格上涨对下游企业带来的不利影响,研究分析对策。

5月19日,榆林市市场监管局、市发改委、市能源局等15个部门联合召开的煤炭市场保供稳价安全生产约谈会,就当前全国煤炭价格呈现快速增长趋势,榆林部分煤种价格突破千元大关的情况,榆林市将全面加强煤价市场监督管理,依法规范市场经营秩序,确保榆林煤炭价格保持在合理区间。约谈会上,榆林市15个部门集中约谈了神东煤炭集团、延长石油矿业公司、陕煤榆林销售公司等58家在榆煤炭企业负责人,要求在榆煤炭企业切实提高政治站位,牢固树立责任意识、风险意识和底线思维,强化社会责任感和使命感,客观看待市场形势,主动适应价格运行规律,合理控制煤炭价格,严禁一切推动煤价过高上涨的行为。

5月21日,中国煤炭工业协会、中国煤炭运销协会发布关于做好迎峰度夏期间保供稳价工作的倡议书。倡议书提到,今年以来受国际大宗商品价格上涨等多重因素影响,部分大宗商品价格持续上涨。在迎峰度夏用煤高峰即将到来之际,为了保持经济平稳运行,做好煤炭保供稳价工作,发出如下倡议:一、保供应、增产量。在确保安全生产前提下,进一步提高资源保障能力,为应对迎峰度夏期间的用煤高峰,超前做好应急准备工作。尤其是发挥主产区优质产能煤矿作用,积极挖潜增加产量,保障煤炭供应。对传统供应偏紧地区,要优先安排资源,保障电煤供应平稳有序。二、稳运行、控价格。坚持和不断完善产能置换、调峰与应急产能储备、中长期合同与“基础价+浮动价”的定价机制、平抑价格异常波动和企业信用评价等制度。三、讲诚信、守合同。要树立长远发展、协同发展的理念,坚守“基础价+浮动价”的中长期合同定价机制。已经签订的三年中长期合同要坚持诚信经营原则,履行社会责任,严格履行煤炭销售合同,进一步提高中长期合同兑现率。

在政策面调控的引导下,先进产能释放加快,价格快速上涨预期弱化。煤矿安全生产持续升级,产量释放或低于预期,限制煤炭价格下行空间,煤矿偏高利润将维持常态。

图:我国原煤月度产量

数据来源:WIND 国信期货

图:我国动力煤月度产量

数据来源:WIND 国信期货

原煤产量集中度加强。4月山西、内蒙古、陕西合计生产原煤2.34亿吨,占全国原煤产量的72.59%。

图:山西月度产量

数据来源:WIND 国信期货

图:内蒙月度产量

数据来源:WIND 国信期货

4月产量最大的依次是山西、陕西、内蒙古,产量分别是9433.90万吨、5875.90万吨、8080.20万吨,山西与内蒙古产量明显回落,陕西产量持平。受到后期需求旺季影响,先进煤矿产量释放加快,但安全生产持续升级,产量释放速度低于预期。

图:主产地原煤产量占全国产量比

数据来源:WIND 国信期货

2.进口量回落 维持偏低水平

4月进口煤炭2173万吨,同比下降29.8%,1-4月进口煤炭9013万吨,同比下降28.8%。受到疫情影响,进口量回落,短期难有起色。

图:煤炭月度进口情况

数据来源:WIND 国信期货

目前煤炭进口主要集中在印尼、俄罗斯、蒙古国等。受到疫情影响,目前印尼为我国煤炭的最大进口来源国。对澳洲煤炭进口已降低为0。

图:分国别进口量情况

数据来源:WIND 国信期货

3.宏观利好 电力及煤炭需求偏乐观

1-4月,规模以上工业企业实现营业收入37.78万亿元,同比增长33.6%。采矿业主营业务收入14498.7亿元,同比增长26%。

其中,煤炭开采和洗选业实现主营业务收入7602.9亿元,同比增长26.5%;石油和天然气开采业为2686.5亿元,同比增长17.5%;黑色金属矿采选业为1678.4亿元,同比增长56.5%;有色金属矿采874.3亿元,同比增长27.6%。

1-4月,全国规模以上工业企业实现利润总额25943.5亿元,同比增长1.06倍,比2019年1-4月增长49.6%,两年平均增长22.3%。采矿业实现利润总额2171.3亿元,同比增长102.9%。

其中,煤炭开采和洗选业实现利润总额1140.3亿元,同比增长91.5%,较前两月收窄2.8个百分点;石油和天然气开采业实现利润总额581.6亿元,同比增长119.4;黑色金属矿采选业实现利润总额217亿元,同比增长194.4%;有色金属矿采选业实现利润总额139.4亿元,同比增长100.6%;非金属采选业实现利润总额99.3亿元,同比增长32%。

此外,1-4月,煤炭开采和洗选业营业成本5106.2亿元,同比增长18.4%。采矿业营业成本9986.5亿元,同比增长17.7%。

受到经济增长强劲,煤炭及电力需求增速加快,6月面临电力季节性需求旺季,煤炭需求增长稳定。

表:动力煤分类别需求

数据来源:煤炭资源网 国信期货

从主要电厂日耗历史运行规律来看(相关数据停止更新),进入6月,主要电厂日耗逐步走高,进入需求旺季,一直到8月,逐步进入年内需求高点,维持季节性强势。

图:主要电厂日耗情况

数据来源:WIND 国信期货

电力生产较快增长。4月发电6230亿千瓦时,同比增长11.0%,比2019年4月份增长11.3%,两年平均增长5.5%,日均发电207.7亿千瓦时。1-4月发电25276亿千瓦时,同比增长16.8%,比2019年1-4月份增长10.9%,两年平均增长5.3%。

分品种看,4月份,火电、水电、核电、风电保持增长,太阳能发电增速下降。其中,火电同比增长12.5%,以2019年4月份为基期,两年平均增长6.7%;水电增长3.3%,两年平均下降3.1%;核电增长5.2%,两年平均增长7.9%;风电增长21.1%,两年平均增长10.7%;太阳能发电下降6.5%,两年平均增长2.5%。

受到经济稳步发展及进入电力需求旺季影响,6月电力需求进一步走高,部分地区缺电现象出现,电煤需求稳步增长。

图:火电发电量

数据来源:WIND 国信期货

图:水电发电量

数据来源:WIND 国信期货

4.去库存加快

受到经济增速加快,煤炭产量不及预期,另外需求强劲影响,上下游去库存均有所加快。煤矿安全生产升级,减产及限产增多,进口数量回落,需求偏强,都导致去库存加快,补库存不及预期。

进入6月,受到需求旺季,产量释放不及预期影响,现货价格有望为此较高水平。

图:煤炭库存指数

数据来源:煤炭资源网 国信期货

截至5月底,曹妃甸港库存为492万吨附近,秦皇岛港库存484万吨附近。动力煤需求旺盛,政策面加大调控煤炭价格,港口库存有所回升,但仍处于近年来较低水平。

图:主要港口煤炭库存

数据来源:WIND 国信期货

6大发电集团煤炭库存及日耗停止发布,从往年规律来看,6月库存逐步增加。受到需求旺季到来影响,电厂补库存加快,但近年现货价格维持绝对高位,影响电厂补库速度,同时电厂亏损面加大。

图:6大发电集团煤炭库存规律

数据来源:WIND 国信期货

图:6大发电集团煤炭库存可用天数规律

数据来源:WIND 国信期货

5.价格季节性规律

从历史价格涨跌来看,6月电煤需求逐步进入旺季,煤炭价格易涨难跌。但煤炭绝对价格维持高位,政策面调控压力加大。

表:动力煤现货价格季节性涨跌

数据来源:WIND 国信期货

三、动力煤后市分析及展望

目前海外疫情继续蔓延,同时疫苗接种速度加快。主要经济体退出宽松货币政策为时尚早,流动性相对宽裕,大宗商品价格轮动走高,在通胀压力下,政策调控风险进一步加大。

从动力煤市场来看,受到煤炭安全生产持续升级影响,先进煤矿产量释放低于预期,上下游去库存加快,进口不足,下游需求进入旺季,价格维持高位,政策调控压力加大,一方面增加供应,另外,压缩高耗能及高污染行业的电力需求。煤炭价格处于基本面偏强及政策调控的博弈中,期货贴水较大,展望6月,先扬后抑,关注840一线阻力和政策面继续加码的风险。

附件1:2021年国家统计局主要统计信息发布日程表

资料来源:统计局

附件2:2021年全球主要央行利率决议时间表

资料来源:DailyFX

国信期货 徐超

责任编辑:宋鹏

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)