摘要

展望3月,全球新冠疫情逐步缓和及疫苗的加速推进,叠加经济刺激政策持续推出,市场对于全球经济复苏及通胀预期升温,OPEC+持续减产以及寒潮天气造成美国供应短暂中断,供应趋紧支撑油市,但沙特大概率将自4月起停止额外减产,美国页岩油复产,OPEC+增产预期增强等因素加剧油市震荡幅度,预计原油期价呈现高位强势震荡。供需端,新加坡地区燃料油销售量环比增长,低硫及高硫燃料油销售量大幅增长;航运景气上升,低硫燃料油表现强于高硫燃料油,新加坡陆上及浮仓燃料油库存呈现下降;上期所燃料油库存延续流出态势。预计燃料油期货价格呈现高位震荡走势。FU2105合约将有望处于2200-2550元/吨区间运行;LU2105合约将有望处于3050-3500元/吨区间运行。

一、行情回顾

2月上旬,沙特开始额外减产100万桶/日,拜登政府1.9万亿美元经济刺激计划取得进展,OPEC+预估今年全球油市将出现供应短缺,国际原油期价逐步走高,新加坡燃料油现货价格上涨,低硫与高硫燃油价差走阔,燃料油主力合约触及2350元/吨的一线,10日尾盘燃料油期价减仓跳水,收于2057元/吨的低点;低硫燃料油主力合约震荡上行,触及3150元/吨一线。中下旬,美国南部地区遭遇罕见的寒潮天气,电力紧张导致德州油井和炼油厂被迫关闭,供应中断忧虑推动原油市场进一步冲高;新加坡燃料油库存降至一年低点,新加坡低硫与高硫燃油价差走阔;春节长假归来,燃料油市场震荡冲高,燃料油主力合约逼近2500元/吨关口,低硫燃料油主力合约逼近3400元/吨区域。

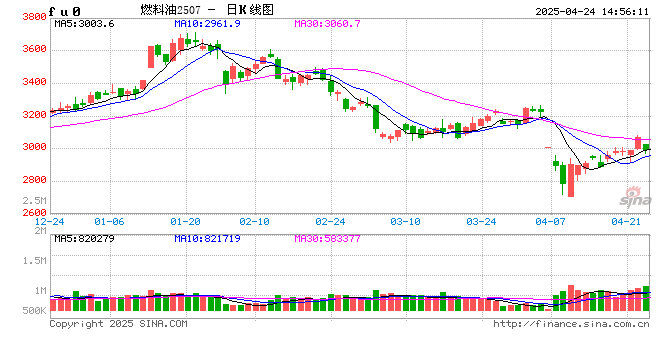

图1:上海燃料油主力连续K线图

数据来源:博易

图2:上海低硫燃料油主力连续K线图

数据来源:博易

图3:上海燃料油期现走势

数据来源:WIND 瑞达研究院

图4:低硫燃料油期现走势

数据来源:WIND 瑞达研究院

二、燃料油市场分析

1、新加坡供应情况

据数据显示,1月新加坡船用燃料油销售量为450.3万吨,同比下降0.3%;其中,1月船用燃料油MFO销售量为113吨,同比增长47.9%;12月船用燃料油LSFO及LSMGO销售量为294万吨,同比增长22.6%。

1月新加坡船用燃料油销售量环比增长5%,创出2020年1月以来高点;MFO销售量环比增长10.9%,LSFO及LSMGO销售量环比增长12.2%,MGO船用油销售量出现回落。

图5:新加坡船用燃料油销售

数据来源:WIND

图6:新加坡船用燃料油销售(MFO)

数据来源:WIND

图7:新加坡船用燃料油销售(LSFO/LSMGO)

数据来源:WIND

2、中国供需情况

国家统计局数据显示,12月原油加工量为6000万吨,同比增长2.1%;2020年1-12月原油加工量累计为67440.8万吨,同比增长3%。12月燃料油产量为276.6万吨,环比下降8.6%,较上年同期增长17%;1-12月燃料油累计产量为3406.3万吨,较上年同期增长37.9%。

中国海关数据显示,中国海关总署公布的数据显示,12月5-7号燃料油进口量为105.36万吨,同比下降48.1%;1-12月5-7号燃料油累计进口量为1260.63万吨,同比下降14.8%。12月5-7号燃料油出口量为247.28万吨,同比增长68.2%;1-12月5-7号燃料油累计出口量为1548.76万吨,同比增长44.2%。

国内燃料油产量环比回落,同比保持较快增长,低硫燃料油供应保持增长;燃料油净出口量大幅增加。

图8:中国燃料油产量

数据来源:中国统计局

图9:中国燃料油进口

数据来源:中国海关

图10:中国燃料油出口量

数据来源:中国海关

3、燃料油库存状况

新加坡企业发展局(ESG)公布的数据显示,截至2月17日当周,新加坡包括燃料油及低硫含蜡残油在内的残渣燃料油库存为1937.9万桶,较上月下降141.2万桶,环比降幅为6.8%,同比降幅为20%。包括石脑油、汽油、重整油在内的轻质馏分油库存为1571.9万桶,较上月增加175.7万桶,环比增幅为12.6%,较上年同期增长16.4%;新加坡中质馏分油库存为1540.9万桶,较上月增加133.5万桶,环比增幅为9.5%,较上年同期增长31.9%。

新加坡燃料油库存较上月呈现回落,中质及轻质馏分油库存环比增加。马六甲水域浮仓库存方面,Kpler数据显示,新加坡浮仓燃料油库存降至2501万桶左右,浮仓中低硫燃料油库存降至1402万桶左右。亚洲燃料油销售量环比增长,新加坡地区燃料油库存降至2019年10月以来低位。

图11:新加坡燃料油库存

数据来源:ESG

图12:新加坡馏分油库存

数据来源:ESG

4、航运市场状况

波罗的海贸易海运交易所公布的数据显示,截至2月23日,波罗的海干散货运费指数(BDI)为1727点,较上月上涨275点,环比涨幅为18.9%,同比涨幅为241.3%。其中好望角型运费指数(BCI)为1594点,环比跌幅为15.7%,同比涨幅为767%;巴拿马型运费指数(BPI)为2306点,环比涨幅为41.2%,同比涨幅为184.3%;超级大灵便型运费指数(BSI)为1744点,环比涨幅为49.7%,同比涨幅为221.2%;小灵便型运费指数(BHSI)为978点,环比涨幅为39.5%,同比涨幅为217.5%。

截至2月23日,原油运输指数(BDTI)为663点,环比上涨28.2%,同比下跌23.1%;成品油运输指数(BCTI)为560点,环比上涨9.6%,同比下跌15.2%。

截至2月中下旬,中国出口集装箱运价指数(CCFI指数)为2071.71点,较上月上涨31.53点,涨幅为1.5%,同比上涨125.2%。

2月份BDI指数呈现震荡回升,春节前触及低位1303点,下旬上行至1770点;巴拿马型及灵便型运费环比涨幅较大,好望角型运费环比下跌。原油及成品油指数环比上涨;集运指数继续刷新高点。全球疫情形势逐步缓和,疫苗接种进度加快,经济复苏预期上升,整体航运景气上升。

图13:波罗的海干散货指数

数据来源:WIND

图14:CCFI综合指数

数据来源:WIND

图15:原油及成品油运输指数

数据来源:WIND

5、低硫燃料油与高硫燃料油走势

2月上旬,新加坡低硫燃料油与高硫燃料油价差继续走阔,触及128.22美元/吨的高点;中下旬,航运业景气上升拉动船燃需求,新加坡地区燃料油库存下降,新加坡低硫燃料油与高硫燃料油价差继续刷新高点131.78美元/吨。期货市场,低硫燃料油5月合约与燃料油5月合约收盘价价差也呈现扩大,节前燃料油5月合约尾盘减仓跳水,低高硫价差触及998元/吨的高点,春节过后,两者价差处于820-860元/吨区间波动。

受需求季节性及交易所仓单影响,预计3月低硫与高硫燃料油5月合约价差呈现冲高回落,两者价差有望处于700-950区间波动。

图16:新加坡低硫与高硫燃料油走势

数据来源:WIND

图17:低硫燃料油与燃料油期货合约价差走势

数据来源:上海期货交易所

三、燃料油市场行情展望

综述,全球新冠疫情逐步缓和及疫苗的加速推进,叠加经济刺激政策持续推出,市场对于全球经济复苏及通胀预期升温,OPEC+持续减产以及寒潮天气造成美国供应短暂中断,供应趋紧支撑油市,但沙特大概率将自4月起停止额外减产,美国页岩油复产,OPEC+增产预期增强等因素加剧油市震荡幅度,预计原油期价呈现高位强势震荡。供需端,新加坡地区燃料油销售量环比增长,低硫及高硫燃料油销售量大幅增长;航运景气上升,低硫燃料油表现强于高硫燃料油,新加坡陆上及浮仓燃料油库存呈现下降;上期所燃料油库存延续流出态势。预计燃料油期货价格呈现高位震荡走势。FU2105合约将有望处于2200-2550元/吨区间运行;LU2105合约将有望处于3050-3500元/吨区间运行。

瑞达期货 林静宜

责任编辑:宋鹏

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)