内容提要:

1、中国武汉爆发新型冠状病毒疫情,疫情形势依然严峻,国内企业节后开工时间推迟,世界卫生组织将疫情判定为国际关注的突发公共卫生事件。

2、截至1月17日,全球铝显性库存报1578576吨,较上月末大幅下降106572吨,LME铝库存1340725吨,较上月大幅减少142900吨,上期所铝库存220087吨,较上月末增加34960吨。

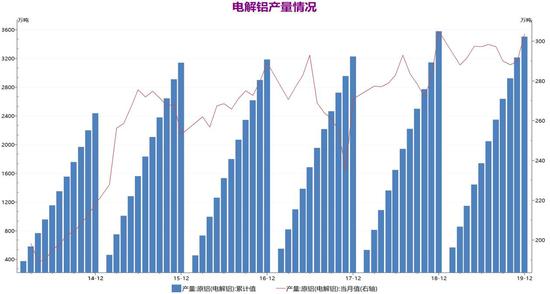

3、据SMM数据显示,12月(31天)中国电解铝产量303.6万吨,同比增加1.47%,2019年中国电解铝总产量3542.5万吨,同比减少1.84%。

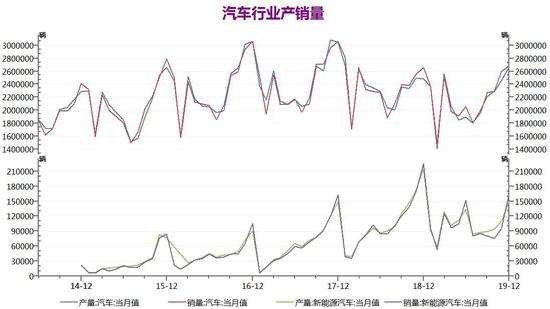

4、12月中国汽车产量和销量分别完成268.3万辆和265.8万辆,环比分别增加3.46%和8.2%,同比分别增长8.09%和下降0.12%。

5、粗略估计,截至1月22日,合计生产一吨电解铝的较低成本约为12859.6元/吨,成本较上月末下降20元/吨。

策略方案:

| 单边操作策略 | 逢高做空 | 套利操作策略 | 多强空弱 |

| 操作品种合约 | 沪铝2003 | 操作品种合约 | 沪铝2004 沪镍2004 |

| 操作方向 | 卖出 | 操作方向 | 空沪铝2004 多沪镍2004 |

| 入场价区 | 13700 | 入场价区(沪铝2004÷沪镍2004) | 0.136附近 |

| 目标价区 | 13400 | 目标价区 | 0.120 |

| 止损价区 | 13850 | 止损价区 | 0.144 |

风险提示:

1、肺炎疫情得到有效控制,市场悲观情绪减退,空单注意减仓离场。

2、电解铝库存持续低位,对铝价形成支撑,空单注意减仓离场。

宏观面,双方达成第一阶段贸易协议;中国武汉爆发新型冠状病毒疫情;美国经济数据表现强劲,不过英国央行议息会议上支持降息票委只有两名,美元涨势放缓。基本面,上游铝土矿进口量同比增加,国内氧化铝产量有所下降;中游电解铝产量同比预计延续增长,近期沪铝库存出现拐头向上迹象;下游铝材产量进一步上升,不过出口需求表现不佳;终端房地产投资保持较高增速,汽车产销量边际好转,不过肺炎疫情爆发,对终端需求造成不利影响。

一、铝市基本面分析

1、全球原铝市场供需情况

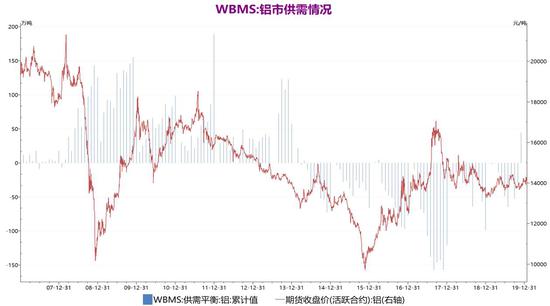

世界金属统计局(WBMS)公布的数据显示,2019年前10个月,全球原铝市场供应短缺29.8万吨,2018年全年为供应短缺66.7万吨。1-10月期间,全球原铝需求为5,192万吨,较上年同期减少75万吨。前10个月原铝产量较上年同期减少31.7万吨。10月期间,总的可报告库存小幅减少,且到月底时较截至2018年底低67.7万吨。10月期间,LME库存增长,多数集中在亚洲仓库。截至2019年10月底,总的库存为175.3万吨,2018年底为242.9万吨。截至10月底,伦敦、上海、美国和东京四大交易所持有的库存总计为127.4万吨,较2018年12月底减少67.8万吨。整体来看,1-10月全球产量同比减少0.6%。中国产量预计为2,925.2万吨,目前约占到全球总产量的57%。今年前10个月中国表观需求同比上升0.7%。1-10月期间,中国未锻造铝净出口为30.4万吨,上年同期为30.9万吨。前10个月,中国半成铝制品出口为403.2万吨,上年同期为381.0万吨。欧盟28国10月铝产量同比增长1.2%,北美自由贸易区(NAFTA)产量同比上升5.3%。2019年1-10月期间,全球铝需求同比减少1.5%。2019年10月,原铝产量为519.76万吨,消费量为515.74万吨。

国际铝业协会(IAI)公布数据显示,11月份全球冶金氧化铝产量估算为平均每天342400吨左右,同比下降0.2%,这是5月以来首次出现同比下降,因生产国中国减产5.6%。

资料来源:瑞达期货、Wind资讯

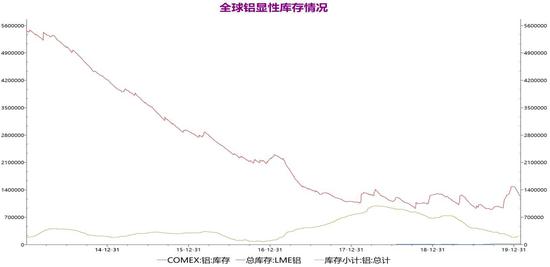

2、供需体现-全球铝显性库存回落

截至1月17日,全球铝显性库存报1578576吨,较上月末大幅下降106572吨,其中COMEX铝库存17764吨,较上月末增加1368吨,美铝库存整体较少,影响偏小;LME铝库存1340725吨,较上月大幅减少142900吨,伦铝库存在12月大幅上升后,自高位持续回落;上期所铝库存220087吨,较上月末增加34960吨,在2019年沪铝库存延续去化,在12月底达到2017年2月以来新低,在今年1月库存出现拐头回升的迹象。整体来看,伦铝库存进入库存去化周期,将使全球铝显性库存进一步下降,对铝价形成支撑,而另一方面沪铝库存拐点隐现,若国内电解铝产能如预期投放,库存将进入增库周期,使得沪伦比值承压。

资料来源:瑞达期货、Wind资讯

二、铝市供应

1、铝土矿进口量同比增加

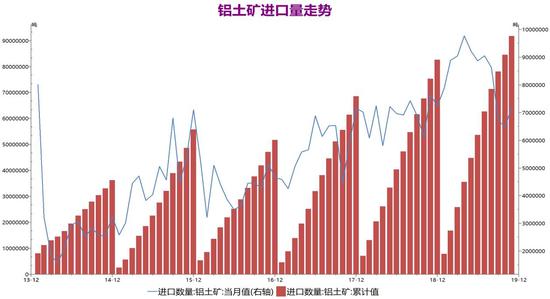

中国铝土矿虽然分布集中,大中型矿床较多,但不易开采,不像国外那些适合露天开采的红土型铝土矿,因此我国铝土矿对外依存度约60%。根据中国海关的最新数据,2019年11月中国铝土矿进口721.5万吨,环比增加11.35%,同比下降5.69%。进口量最多的3个国家分别为几内亚、澳大利亚、印度尼西亚,11月份来自这三个国家的铝土矿共计664.0万吨,环比增加6.42%,同比下降5.06%。进口量的下降主要由于非洲进入雨季,铝土矿供应出现下降,不过同比来看依然有较大的增幅。2019年1-11月中国铝土矿累计进口9182.28万吨,同比增加21.8%,增速较1-10月缩窄3.11个百分点。我国铝土矿需求对外依赖程度不断增加,主要由于进口国外铝土矿成本较国内的低,以及我国氧化铝产能不断扩大对铝土矿的需求增加。今年1月印度尼西亚TBJ矿业公司表示,他们计划1月份产量在15万吨左右,本月中旬将出口第一船5.5万吨左右铝土矿到中国,已经和中国某买家达成了45万吨左右销售合同。由于几内亚到中国海运费高企,2020年中国买家可能更倾向于印度尼西亚和马来西亚等亚洲铝土矿资源。

资料来源:瑞达期货、Wind资讯

2、氧化铝-氧化铝产量同比下降

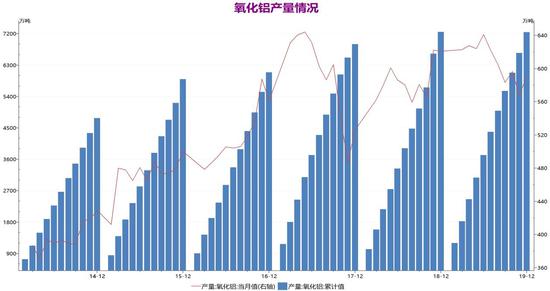

据SMM数据显示,12月(31天)中国氧化铝产量587.2万吨,其中冶金级氧化铝562.2万吨,冶金级日均产量18.1万吨,环比降低0.26%,同比降低9.01%。2019年1至12月中国氧化铝总产量7041.5万吨,同比减少2.47%。12月日均产量环比减少主因11月减停产中的氧化铝厂因矿石紧张、环保及亏损原因,未有复产动作,且靖西天桂12月并未如期贡献增量,并有新增减产如11月底洛阳万基减产至80万吨运行。进入1月(31天),靖西天桂或将贡献增量,但新增减产如广西新发、兴华科技产量环比12月将录得降幅。截至1月上旬冶金及氧化铝运行产能降至6619.45万吨;预计1月冶金级氧化铝产量557.8万吨,冶金级日均产量将下降至18万吨。

资料来源:瑞达期货、Wind资讯

3、电解铝-电解铝产量出现回升

据SMM数据显示,12月(31天)中国电解铝产量303.6万吨,同比增加1.47%,2019年中国电解铝总产量3542.5万吨,同比减少1.84%。按全年显性库存减少量叠加净进口量计算,2019年全国电解铝消费总量为3611.4万吨,同比减少1.40%,2019年全年去库存为68.6万吨。展望2020年1月,全国电解铝运行产能规模有望提升至3640万吨,随着广元中孚,云南神火,云南鹤庆,内蒙古固阳等电解铝项目继续投放,以及部分原有停产产能继续复产,电解铝供给继续呈现上升趋势,SMM预计1月全国电解铝总产量为306万吨,同比连续第二个月正向增长,增速为3.07%。

资料来源:瑞达期货、Wind资讯

三、铝市需求

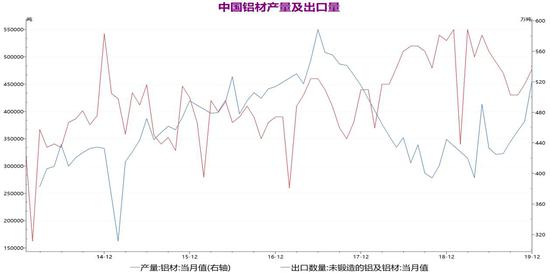

1、需求—铝材产量增加出口下降

铝合金方面,我国多年来一直是铝合金的生产大国和净出口国,但出口基数较低,对铝价影响有限。铝材方面,根据中国国家统计局的数据,2019年12月生产铝材522万吨,环比增加11.42%,同比大幅增加17.44%;2019年1-12月铝材生产累计为5252.2万吨,同比增加15.32%,增速较1-11月份扩大3.03个百分点,去年铝材产量较前年出现较大增长,主因在去年下半年下游需求好转,铝材产量持续回升,以及受益于前年低基数效应。根据海关数据显示,2019年12月未锻造铝及铝材出口量47.8万吨,环比增加6.22%,同比下降9.81%;2019年1-12月未锻造铝及铝材出口累计为572.6万吨,同比下降1.28%,并且降幅较1-11月份继续扩大0.9个百分点,去年我国铝材出口出现明显增加,不过在第三季度铝材出口便出现明显的回落,主要由于全球经济增长乏力加之贸易摩擦,导致需求表现疲弱,以及沪伦比值持续扩大导致铝材出口利润缩小,使得出口需求大幅下降。今年经济整体表现将略好于去年,国内房地产行业及交通领域需求将出现好转,不过受年初新冠肺炎疫情影响,需求释放或将延后甚至减少,短期对下游需求造成较大负面冲击。

资料来源:瑞达期货、Wind资讯

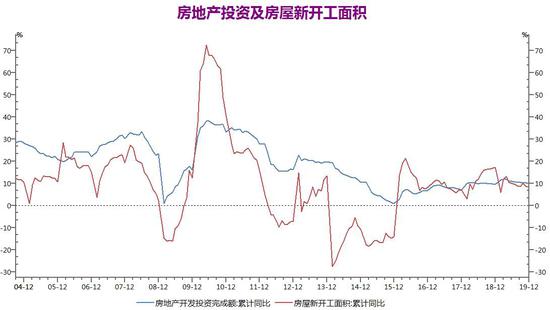

2、房地产投资保持较高增速,汽车行业存在回暖预期

对发达国家而言,铝的最大消费行业为交通运输,而中国铝材的终端消费中,房地产、交通和电力方面占比较大,其中房地产约占32%,交通约占14%,电力约占14%。此外,对中国而言,未来铝需求的增长点主要以轨交、航空航天以及特种结构件等涉及高端装备制造和顺应环保降耗要求下的轻量化应用,行业将逐步从注重量向注重质的方向发展。

根据国家统计局公布数据显示,2019年1-12月份,全国房地产开发投资132194亿元,同比增长9.9%,增速比1-11月份下降0.3个百分点,同比上年加快0.4个百分点,去年房地产投资增速整体呈现回落走势,一定程度反应了政策调控的影响,不过较上年仍有增长,达到5年来新高。2019年1-12月份,全国房屋新开工面积累计227154万平方米,同比增加8.5%,增速较1-11月小幅下降0.1个百分点,去年整体较上年进一步增长,不过增速出现回落。去年12月召开的中央经济工作会议强调,坚持房子是用来住的、不是用来炒的定位,全面落实因城施策,稳地价、稳房价、稳预期的长效管理调控机制,促进房地产市场平稳健康发展。整体来看今年房地产调控政策仍将持续,不过在经济下行压力增大的背景下,预计房地产政策的过度收紧可能将回归中性。因此今年房地产投资也将较去年进一步增加,不过增速将有所放缓。

资料来源:瑞达期货、Wind资讯

汽车产销方面,受国六标准实施以及消费需求疲软影响,国内汽车行业在下半年承受较大压力,不过这种影响正在逐渐消退。根据中国汽车工业协会发布数据显示,2019年12月中国汽车产量和销量分别完成268.3万辆和265.8万辆,环比分别增加3.46%和8.2%,同比分别增长8.09%和下降0.12%。累计方面,2019年1-12月中国汽车产量和销量分别完成2572.1万辆和2576.9万辆,产销量比上年同期分别下降7.5%和8.2%,产量降幅比1-11月收窄1.5个百分点,连续五个月收窄,销量降幅收窄0.9个百分点,连续六个月收窄,显示去年下半年车市持续回暖,一方面由于下游需求得到边际好转,另一方面因去年下半年低基数影响。整体来看,去年下半年我国汽车产销量同比降幅持续收窄,不过一定程度上也是由于前年低基数影响,而市场需求虽边际好转但幅度依然有限,显示国六标准的实施以及经济增长乏力,对需求的影响依然较大,因此预计今年国内汽车市场产销量呈现缓慢复苏趋势。

新能源汽车方面,2019年12月中国新能源汽车产量和销量分别完成14.93万辆和16.34万辆,较上月分别增加36%和71.37%,较去年同比下降30.28%和27.36%。累计方面,2019年1-12月中国新能源汽车产量和销量分别完成124.19万辆和120.60万辆,产销量比上年同期分别下降2.25%和4.00%,增速较1-11月由正转负分别减小6.01个百分点以及5.27个百分点。2019年我国新能源汽车市场产销量同比下降,也是自2009年大力推广新能源以来首次负增长。不过纯电动汽车累计产销同比分别增很脏10.8%和5.9%,增速高于行业水平。今年中国新能源汽车的补贴政策将保持稳定,加上行业进入洗牌期竞争加大,将有利于市场需求的回暖,预计今年产销整体将有小幅增长。

资料来源:瑞达期货、Wind资讯

四、成本方面

粗略估计,吨铝需要约1.93吨氧化铝,13500度电,以及0.48吨预焙阳极、0.02吨氟化铝、0.01吨冰晶石等,人工及折旧等财务费用平均为2000元/吨。截至1月22日,合计生产一吨电解铝的较低成本约为12859.6元/吨,成本较上月末下降20元/吨,上海有色A00铝均价报14100元/吨,环比上月末下跌430元/吨,电解铝生产原料整体持稳运行,生产成本变化较小。氧化铝价格方面,贵州一级氧化铝均价报2370元/吨,环比上月末持平。预焙阳极价格方面,西北地区的预焙阳极报价3500元/吨,环比上月末下降50元/吨。去年预焙阳极价格持续下降,主要因电解铝减产导致需求下降,以及预焙阳极有新增产能投放。冰晶石报价5600元/吨,环比上月末持平。干法氟化铝报价8100元/吨,环比上月末增加200远吨。此外,电解铝成本占比最大的电力方面,当前我国电解铝工业用电模式主要有网电、自备电两种,比例大致为23:77,其中自备电又分为微电网(约占25%)和并网运行(约占52%)两种,用电成本由低到高分别是微电网、并网、网电,预计我国电解铝平均电价为0.325元/度。

资料来源:瑞达期货、Wind资讯

五、2月份铝价展望

宏观面,双方签署第一阶段经贸协议,实现了征税由升转降的过程,缓解了两国长达18个月的贸易冲突。不过中国出现新冠状病毒疫情,短期将对经济发展造成负面冲击,中国制造业PMI或将回落至收缩区间。美国经济数据表现强劲,且美联储维持利率不变,对美元形成支撑,不过英国央行议息会议上支持降息票委只有两名,英镑跳涨令美元有所承压。

基本面,上游铝土矿进口量同比增加,供应表现充裕,而氧化铝产量小幅下降,部分缓解了供应过剩局面,氧化铝价格有所企稳。中游国内电解铝产量回升,今年投复产能将陆续释放,国内沪铝库存目前仍处于低位,但是近期出现拐头回升迹象。下游铝材产量同比增加,因下游需求出现好转,不过出口需求疲弱持续。终端方面,房地产投资增速仍保持较高增速,汽车行业产销量边际好转,新能源汽车行业有回暖预期,对铝材需求将形成利好,不过短期来看,肺炎疫情对终端需求造成负面冲击,需求好转或将延迟。展望2月份,铝价预计下挫震荡,建议逢高做空为主。

六、操作策略建议

1、中期(1-2个月)操作策略:谨慎逢高空为主

具体操作策略

对象:沪铝2003合约

参考入场点位区间:13650-13750元/吨区间,建仓均价在13700元/吨附近

止损设置:根据个人风格和风险报酬比进行设定,此处建议沪铝2003合约止损参考13850元/吨

后市预期目标:目标关注13400元/吨;最小预期风险报酬比:1:2之上

2、套利策略:跨市套利-1月沪伦比值震荡运行,鉴于沪铝库存回升,伦铝库存高位回落,沪伦比值或将走弱,建议尝试卖沪铝(2003合约)买伦铝(3个月伦铝)。跨品种套利-鉴于1月铝弱于镍,预计铝镍比下降,建议尝试卖沪铝、买沪镍操作。

3、套保策略:铝价跌至13400元/吨之下,则消费企业可继续为未来的消费进行买入套保,入场比例为20%,在日常经营中以随买随用为主。而沪铝若涨至14000元/吨之上,持货商的空头保值意愿可上升,比例为20%。

风险防范

肺炎疫情得到有效控制,市场悲观情绪减退,空单注意减仓离场。

电解铝库存持续低位,对铝价形成支撑,空单注意减仓离场。

瑞达期货

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。责任编辑:宋鹏

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)