来源:紫金天风期货研究所

【20241121】生猪:信心有所恢复,压力依然仍存

观点小结

核心观点:区间震荡 11月下旬以后气温逐步下降以及月底冬至是终端需求旺季,加上11月底之后腌腊灌肠,市场肥猪需求逐步转好,在10月二育相对谨慎以及近期积极释放压栏压力的情况下,预期肥猪在需求旺季仍存局部偏紧的可能,但从目前来看今年暖冬的概率较大,若春节前低气温维持时间较短,将影响腌腊灌肠的数量,降低肥猪肉的需求,整体来看11月下旬有一波阶段性压栏,提振现货价格,但幅度有限。

虽然11月上中旬市场生猪出栏出现抢跑现象,但由于市场对旺季需求毕竟有所期待,市场不会出现过度抛售,在需求旺季现货价格逐步止跌企稳的情况下,养殖端再度挺价销售,现货有一定支撑,但因市场供给端相对充裕,期现不具备持续大涨的基础,2501合约预期在16000关口有一定压力。

还需要关注近期饲料原料价格波动情况,若玉米以及豆粕期货价格重心上移,远期养殖成本增加的情况下,也将一定程度上提振生猪远期合约价格。

期货合约月差:中性 可以关注1-3正套机会

期货合约2501:中性 短期区间震荡为主,短线区间多单操作为宜,注意止损

供给面:偏空 11月上中旬市场标肥以及肥猪出栏节奏较快,但后期出栏压力依然存在

需求面:中性 需求环比增加,但同比不及预期

冻品库存:中性 冻品持续去库中,已降至历史同期地位,但补库意愿不强

标肥价差:偏多 肥猪需求逐步增加,标肥价差预期走扩

养殖利润:中性 养殖利润持续下滑,但还在接受范围

养殖成本:中性 现货价格回调,期货坚挺,基差回落

行情回顾

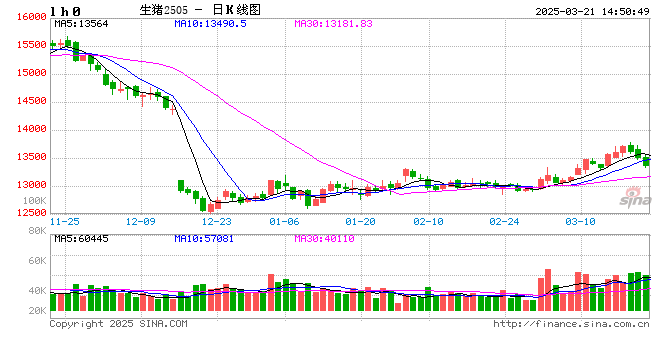

期现价格回顾

-

11月以来集团企业出栏依旧相对积极,这主要是担心前两年的春节前行情再度重演,部分规模化企业以及二育出现抢跑现象,但需求端回暖节奏较慢,市场呈现阶段性供需充裕,现货价格持续下跌,下跌幅度较10月小幅增加,近日现货价格止跌回暖,截止到11月20日,河南地区现货均价为16.3元/公斤。期货方面:近期2501合约15000关口上方震荡,主要是近期供给端积极出栏减缓后期压力,加上需求端逐步转好,给予市场一定信心。

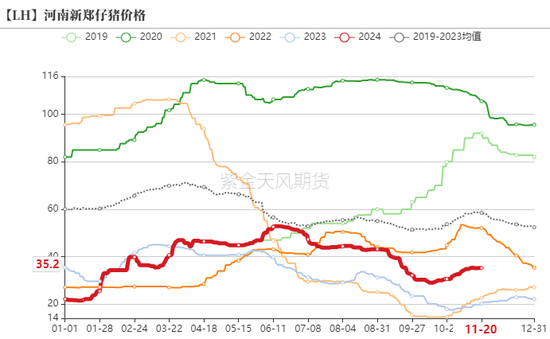

仔猪母猪价格回顾

-

11月补栏的仔猪对应的是明年二季度出栏的商品猪,近期现货价格下跌,让市场对明年二季度行情较为谨慎,因此市场仔猪补栏再度谨慎,11月以来仔猪价格呈现持续震荡趋势。截止到11月20日,河南地区15kg仔猪的均价为35.2元/公斤,较上周同期基本持平;11月以来二元母猪(50kg母猪)价格窄幅震荡,截止到11月15日,每头50kg二元母猪1662元,较上周同期持平。主要是近期生猪现货价格下跌超预期,市场对明年产能存在过度的担忧,因此二元母猪市场补栏偏向谨慎。

供给端分析

能繁母猪存栏增量节奏变缓

-

农业农村部等五部联合发布2024年9月末能繁母猪存栏4062万头,月度环比上涨0.6%,同比减少4.2%;三方咨询机构中钢联样本企业数据统计,10月能繁母猪存栏量为环比涨0.39%,同比减少1。1%,涌益数据显示10月能繁母猪存栏量环比增0.27%,10月生猪价格超预期下跌,养殖端多持谨慎补栏情绪,加上担心疫情防控难度较大,因此10月能繁母猪存栏增长节奏较缓。

仔猪出生数量环比小幅减少

-

从钢联样本企业调查数据可以看出,自2月以来,仔猪出生数量整体呈现增加趋势。10月仔猪出生数量为529.19万头,环比减少0.05%,这是连续9个月增加以来,首次环比小幅回落。

-

从仔猪出生数量可以推算6个月后商品猪出栏量,因6月以来仔猪出生量增加,对应的是明年1月商品猪出栏量逐步增加,因此明年一季度生猪供应端较为充裕。

生产指数趋势图

-

2024年10月产房存活率为92.99%,环比小涨0.20个百分点;配种分娩率为81.81%,环比上涨0.14个百分点;当月仔猪成活率为92.80%,较上月持平;当月窝均健仔数为11.24头,环比上涨0.04头,2024年10月育肥出栏成活率为93.34%,环比下跌0.01个百分点。10月生产指数大多环比小幅上涨,当前疫病影响基本可控,养殖场不断优化防控措施,控制并降低养殖成本,加上生猪价格维持高价,养殖利润丰厚,因此养殖企业重视生物防控、强调降本增效,生猪指数整体维持稳中向好态势,仍需重视极端天气带来的疫病影响。

-

10月生产指数已经基本接近最大值,后期继续上涨空间有限,一方面说明市场对未来行情相对谨慎乐观,这也限制未来生猪价格的高位空间;另一方面也反映了在母猪产能稳定的情况下,生猪产能基本已经达到最大值,

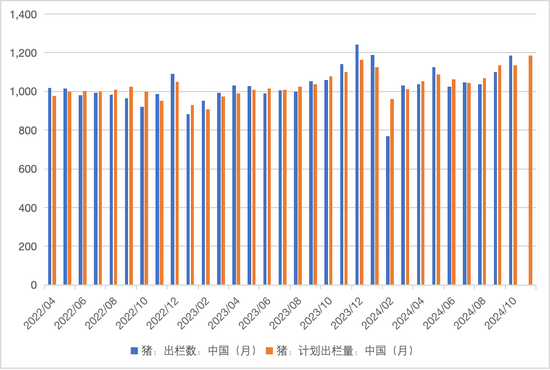

10月上市及规模化企业出栏环比增加

-

18家上市公司10月商品猪(包含仔猪)出栏1432万头,环比增加4.7%,同比增加12.6%,1-10月商品猪(包含仔猪)出栏1.18亿头,同比增加4%。10月上市集团公司的出栏节奏环比加快,但距离较2023年增加5%-10%的目标还有较大的距离,因此11月以及12月上市企业若完成出栏目标,仍面临较大的出栏压力。

-

钢联的数据显示,10月样本规模化企业计划出栏1134.8万头,实际销售1185.3万头,完成率104.45%,较9月增幅7.66%;11月出栏计划虽较10月实际出栏有所增量,但幅度有限。

标肥价差持续反弹

-

截止到11月20日,全国标肥猪价差均价-0.49元/公斤,环比较上周缩窄0.05元/公斤,伴随着商品猪现货价格持续下跌,市场情绪悲观,此外也担心冬季疫情影响,散户以及二育户的肥猪也开始抢跑出栏,在肥猪需求旺季没有来临的情况下,造成肥猪价格回调幅度加快,11月以来标肥价差持续反弹。

-

但10月市场二育主体进场较为谨慎,这波二育的肥猪正常出栏时间是在冬至前,而冬至前逐步迎来肥猪需求旺季,因此预期11月下旬肥猪现货价格将迎来一些支撑,标肥价差再度走扩。

养殖利润持续回落,猪粮比价在正常区间

-

截止到2024年11月15日自繁自养盈利206元/头;外购仔猪养殖亏损43元/头,11月以来生猪价格偏弱震荡,而饲料成本呈现震荡态势,因此11月以来生猪养殖利润跟随生猪价格持续回落。目前行业养殖成本在不到15元/公斤,但二季度仔猪补栏价格较高,加上四季度饲料成本筑底,四季度外购仔猪的养殖成本高于15元/公斤,因此11月以来外购仔猪养殖利润快速回落,而自繁自养的养殖利润回落幅度较小。

-

截止到11月13日,猪粮比价为7.6,高于国家规定三级收储预警线6:1,低于国家规定三级抛储预警线9:1.按预警调节机制,国家暂不会进行抛储以及收储调节价格。近期虽然有些不均等数量的轮储,但数量较小影响有限,暂不做价格影响因素考虑。

需求端及库存分析

开工率环比回暖,但同比降低

-

截止到11月20日,屠宰企业开工率30.83%,较上周同期增加1.6个百分点,同比减少1.5个百分点。上周由于天气转冷,终端需求转好,屠宰企业下游订单增加,开工率增加较为明显,但因今年气温降低不及预期,加上今年宏观消费环境较差以及替代品充足,需求端环比回暖幅度低于去年同期。

冻品肉库存较为稳定

-

截止到11月15日国内重点屠宰企业冻品库容率为17.09%,10月以来冻品库存呈现稳定趋势,与往年同期相比,处于历史相对低位。四季度以来屠宰企业维持冻品低库存,一是屠宰企业屠宰利润持续亏损,基本都以销定宰保鲜销,今年鲜销率基本在90%左右,屠宰企业入库意向不高,较低的冻品库存会对猪肉价格有一定的支撑,但需屠宰企业认为猪肉价格跌至可以分割入库成本,并对预期相对乐观,或者说低冻品库存只对猪肉价格很低时支撑才会明显。根据屠宰厂描述,入冻品价格基本在7元/斤,也就意味着,如果没有疫病,四季度企业入库意向不高,基本高鲜销为主。

出栏均重小幅增加

-

据钢联数据统计,截止到11月15日全国外三元生猪出栏均重为123.82公斤,较前一周同期上涨0.43公斤;农业部宰后均重为91.69公斤,较较前一周同期上涨0.13公斤。从出栏体重数据来看,近期无论三方咨询机构的商品猪出栏体重数据还是农业农村部宰后体重数据,均出现小幅上涨趋势,而涌益的数据均重增加较为明显,这主要是近期二育以及散户出栏的肥猪积极性增加,可以看出从10月中旬之后,市场整体在释放三季度的压栏压力,近期散户出栏积极性增加,也减缓后期肥猪出栏压力。从农业农村部宰后体重的同比数据来看,今年商品猪出栏体重还是处于相对偏高水平,市场商品猪的压栏压力并没有完全释放。

价差及基差分析

LH2501基差震荡回落

-

截止到11月21日,2411合约基差为-282,在交割月2411合约基差窄幅震荡,并出现一定程度的升水,主要因11月需求端在下旬或将逐步回暖,加上11月出栏节奏减缓11月出栏部分压力,市场对11月价格相对乐观,因此临近交割月盘面出现小幅升水。

-

截止到11月21日,2501合约基差为670,这波基差回落主要是10月以来集团企业出栏节奏加快,减缓后期供应压力,因此现货价格持续回落,但由于2501合约最后交割时间对应的是春节后需求淡季,因此2501合约仍表现为贴水。

数据来源:紫金天风期货研究所

01-03价差窄幅偏强震荡

-

10月以来2501合约与2503合约窄幅震荡为主,2503合约主要是明年春节后需求淡季以及母猪产能在今年二季度逐步回暖对应的是一季度商品猪出栏造成的压力较大,因此2503合约价格预期较低,并低于养殖成本线。而01合约属于春节前后,波动主要看春节前企业的出栏程度,若情绪悲观过渡抛售,01-03合约走反套,若现货价格较为坚挺,近月带动远月上涨,则走正套,预期2000是顶。短期观望为主,可尝试正套,止损于2501合约跌破15000关口支撑位

数据来源:紫金天风期货研究所

责任编辑:赵思远

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)