来源:永安研究

摘要:

1、钢材静态基本面较为健康

长流程、短流程利润以及热卷出口利润均没有大幅偏离近几年区间,估值合理;钢材供应、需求、库存矛盾均不大。

2、原料估值依然偏高,限制钢价上行空间

从版块间相对估值来看,分别以去年5月底国内商品集体见底,和去年9.19左右文华商品指数和工业品指数见顶为基数,黑色整体依然较其他商品版块高估,其中铁矿估值最高,仍然面临下修压力,限制钢价上行空间。

3、真实需求验证之时警惕二次负反馈的可能

当下仍处淡季,价格下跌更多是估值修复。若旺季需求较差,铁水恢复不及预期,原料有可能从供需层面出现压力,不排除二次负反馈的可能。

综上,当前钢材静态基本面较为健康,但原料估值依然偏高,限制钢价反弹高度。真实需求到来之前,预期仍有扰动,钢价跌至相对低位之后,买盘表现出一定积极性,制约钢价下行空间。往后看,上半年需求或难有亮点,产业参与主体悲观预期难改,各环节大概率持续维持低库存状态,限制铁水回升的斜率和高度,原料供需压力有可能成为二次负反馈的引爆点。

4、风险点

原料供给端超预期收缩;旺季需求强度超预期。

正文:

一、钢材静态基本面较为健康

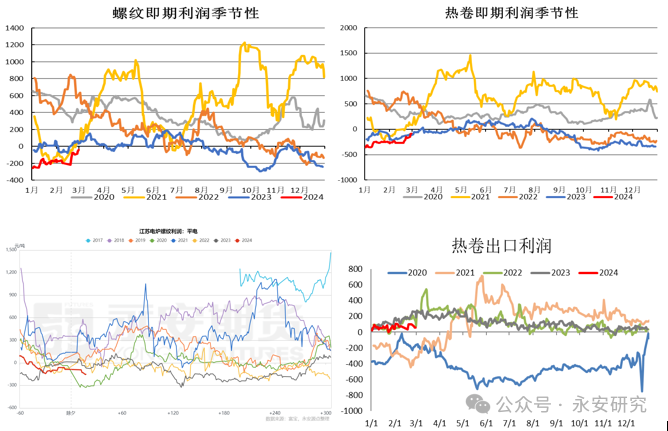

钢材估值合理。从利润角度看,近期随着铁矿石价格的下跌,钢厂利润修复明显,截止2.27卷螺长流程即期利润接近2023年同期水平,短流程利润略低于去年同期水平,热卷出口利润低位波动。产业链利润分配较为合理。

图1:钢材利润情况

数据来源:富宝,永安源点,钢联数据,永安期货研究院

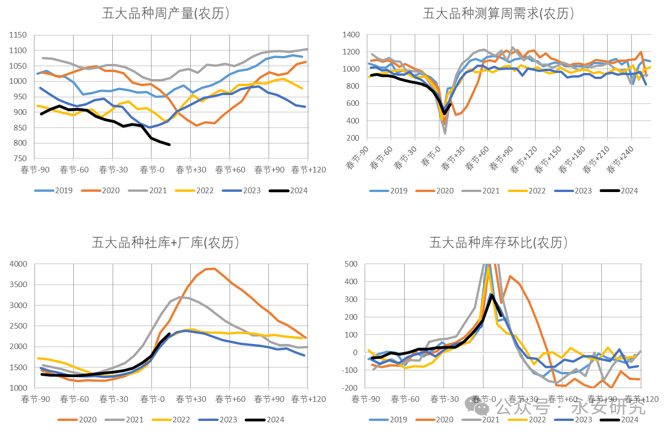

数据来源:富宝,永安源点,钢联数据,永安期货研究院钢材供需基本面中性。五大材产量恢复持续不及预期,春节后需求回来的同样偏慢,库存持续积累,但压力不大,库存最高点大概率略高于去年,钢材静态产业基本面中性。

图2:钢材供需和库存数据

数据来源:钢联数据,永安期货研究院

数据来源:钢联数据,永安期货研究院二、原料估值依然偏高,限制钢价上行空间

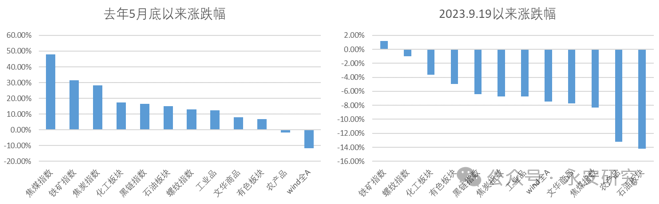

炉料估值依然偏高。从版块间相对估值来看,去年5月底国内商品集体见底,以此为基数,截止2.27,黑色原料价格涨幅明显高于工业品和文华商品指数;去年9.19左右文华商品指数和工业品指数见顶,以此为基数,截止2.27,煤焦跌幅基本持平工业品指数,但铁矿石和钢材价格依然偏高。因此,版块间相对估值来看,黑色静态估值依然偏高,其中铁矿估值最高,仍然面临下修压力。

去年四季度,钢厂冬储补库原料的时间提前,叠加万亿国债,黑色价格集体走强。年末又有降准、3500亿元PSL宏观利好刺激,利好预期在铁矿石上表达最为激烈,价格连创阶段性新高,推升钢材价格重心。进入2024年,我们逐渐发现之前市场充分预期的基建投资增速有不及预期的风险,“三大工程”前景较好,但现实推进偏慢,市场也对“两会”有了充足的测算和预期,“两会”预期差交易空间也不大,对于5月合约影响更小。因此春节之后,旺季需求还未到来之时,黑色价格便集体走差,其中铁矿跌幅最大(煤焦已于春节前提前下跌)。而即使如此,根据以上测算,目前铁矿仍有估值继续下压的空间,预期修复行情还未走完,限制钢价上行空间。

图3:黑色在版块间的相对估值

数据来源:文华,永安期货研究院

数据来源:文华,永安期货研究院三、真实需求验证之时警惕二次负反馈的可能

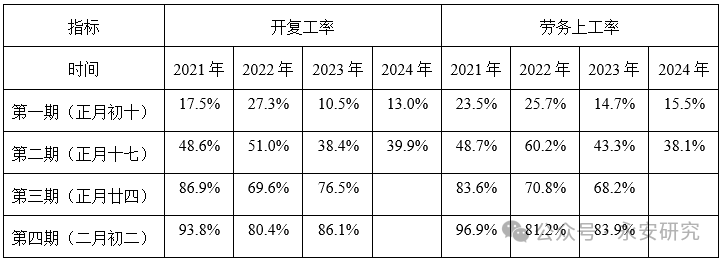

春节后项目复工速度偏慢。截至2月27日(农历正月十八),百年建筑调研全国10094个工地开复工率39.9%,农历同比增加1.5个百分点;劳务上工率38.1%,农历同比下降5.2个百分点。百年建筑调研显示,建筑实物量整体低于去年,主材消费量农历同比减少约30%,实物量下降的主要因素包括:新项目总量减少且开工进度慢于去年,部分地区特定的续建项目暂缓施工。

表1:221-2024年百年建筑调研春节后全国建筑工地开复工数据

数据来源:百年建筑,永安研究院

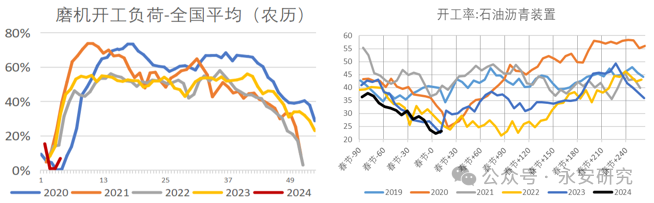

数据来源:百年建筑,永安研究院从水泥、沥青开工情况来看,24年第一周整体复工强度与23、22年差距不大,明显低于21年水平,略低于20年疫情前水平。预计除了实际需求偏弱因素之外,节后第一周降温、雨水天气影响同样对开工造成一定扰动,继续关注后续复工进展。

图4:水泥和沥青开工

数据来源:永安源点,隆众资讯,Wind,永安期货研究院

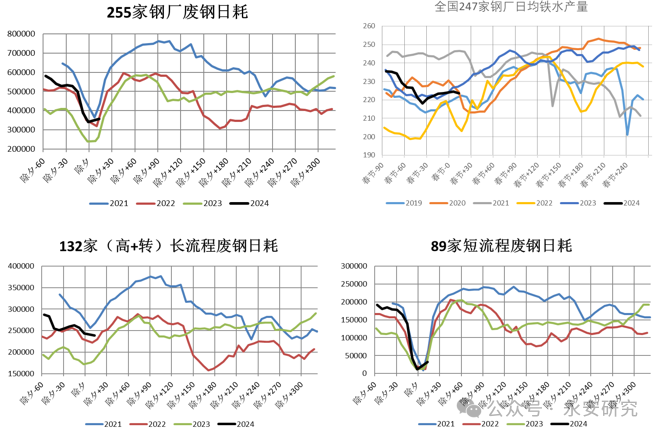

数据来源:永安源点,隆众资讯,Wind,永安期货研究院旺季期待+铁水回升预期短期对盘面形成支撑,若铁水回升斜率和高度不及预期或将带来二次负反馈。

图5:钢厂废钢日耗与铁水

数据来源:富宝,永安源点,钢联数据,永安期货研究院

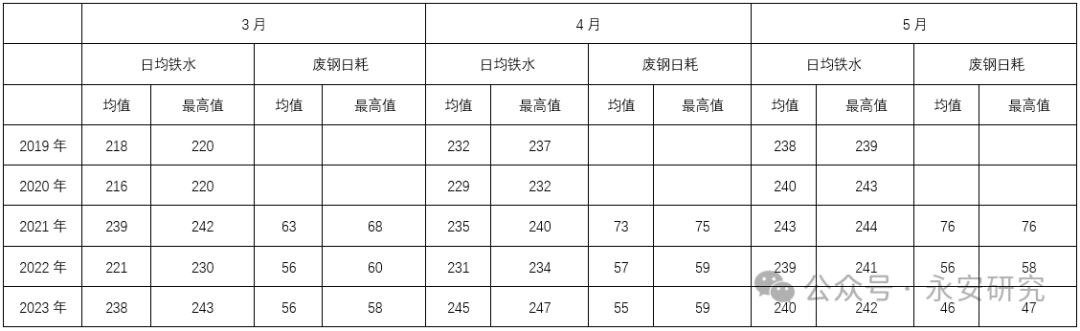

数据来源:富宝,永安源点,钢联数据,永安期货研究院如表2,2019至2023年五年中,上半年铁水最高点在239-245之间,因此2024年上半年铁水最高点达到240是大概率事件。从时间上来看,铁水最高值更容易出现在5月(仅2023年除外),2019-2023年3-4月铁水均值为231,仅2021年和2023年均值突破235,2023年4月铁水均值达到245,是近几年同期最高水平。因此今年3-4月铁水均值能否回到235以上将决定原料的去库幅度以及压力持续时间。

2023年3-5月铁水和废钢日耗走势一反往年。铁水于2月初便直线回升,提前于4月中旬达到高点,废钢日耗更是3-4月基本持平,5月快速走低。这里面的核心原因是2023年年初产业参与主体普遍对旺季需求抱有较好期待,持货意愿较高,春节后钢厂开工迅速回升,之后需求不及预期,价格大跌,负反馈之下钢厂减产。

目前看2024年与2023有较为不同之处,首先产业参与主体较为悲观,各个环节持货意愿较差,钢厂生产积极性不高,铁水恢复持续不及预期。往后看,旺季总会到来,铁水终将回升,但悲观预期之下,各环节有可能持续维持低库存状态,这将导致铁水达到最高点的时间一再后移,原料压力凸显,不排除发生二次负反馈。

表2:钢厂日均铁水和废钢日耗季节性

数据来源:富宝,永安源点,钢联数据,永安研究院

数据来源:富宝,永安源点,钢联数据,永安研究院综上,当前钢材静态基本面较为健康,但原料估值依然偏高,限制钢价反弹高度。真实需求到来之前,预期仍有扰动,钢价跌至相对低位之后,买盘表现出一定积极性,制约钢价下行空间。往后看,上半年需求或难有亮点,产业参与主体悲观预期难改,各环节大概率持续维持低库存状态,限制铁水回升的斜率和高度,原料供需压力有可能成为二次负反馈的引爆点。

四、风险点

原料供给端超预期收缩;旺季需求强度超预期。

免责声明:

以上内容所依据的信息均来源于交易所、媒体及资讯公司等发布的公开资料或通过合法授权渠道向发布人取得的资讯,我们力求分析及建议内容的客观、公正,研究方法专业审慎,分析结论合理,但我司对信息来源的准确性和完整性不作任何保证,也不保证所依据的信息和建议不会发生任何变化。我们提供的全部分析及建议内容仅供参考,不构成对您的任何投资建议及入市依据,您应当自主做出期货交易决策,独立承担期货交易后果,凡据此入市者,我司不承担任何责任。我司在为您提供服务时已最大程度避免与您产生利益冲突。未经我司授权,不得随意转载、复制、传播本网站中所有研究分析报告、行情分析视频等全部或部分材料、内容。对可能因互联网软硬件设备故障或失灵、或因不可抗力造成的全部或部分信息中断、延迟、遗漏、误导或造成资料传输或储存上的错误、或遭第三人侵入系统篡改或伪造变造资料等,我司均不承担任何责任。

责任编辑:赵思远

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)