来源:期货日报

短期来看,现货紧缺的状况暂时无法解决,但8月下旬供应缺口将在检修复产、新增投产提量的背景下得到一定缓解。

近期,纯碱期货市场情绪逐步企稳,现货价格小幅抬价。笔者认为,纯碱短期基本面仍面临供应偏紧格局,而中期基本面处于供应过剩格局,新增投产和检修恢复的力度将成为接下来供求关系博弈的关键。

从近两周的期货市场行情来看,纯碱2309合约期货价格先从2207元/吨的高点下跌回落至1932元/吨,跌幅为12.5%,再从低点缓慢回弹,涨幅约为6.4%。笔者认为纯碱前一段下跌行情的主要原因有两点:第一,远兴能源的投产再出消息,给纯碱的供应端提供了一定支撑力度,纯碱现货紧缺的格局将得到缓解;第二,部分检修的碱厂逐步恢复正常生产,小幅缓解现货端的压力。随后反弹修复的行情是由现货价格抬升引起,叠加新增投产的设备再出问题,投产未达预期,纯碱近月期货逐步反弹收敛基差。

后市纯碱基本面情况建议从以下三个方面进行分析:

第一,从供应端情况来考虑,远兴能源于今年新增投产500万吨天然碱,连云港德邦于三季度新增投产60万吨联碱,金山化工于9月投产200万吨联碱,重庆湘渝于三季度投产20万吨联碱,阜丰集团于三季度投产30万吨轻碱(主要用于自家味精生产)。假设今年新增投产全部完成后,我国2024年纯碱年产能将抬升至3700万吨,并且天然碱产能占比将从6%提升至18%。我国2022年纯碱表需约为2900万吨,若以8%的增速来预测未来,2024年预计纯碱需求为3380万吨。届时,纯碱供过于求,供需差约为320万吨,产能过剩较为严重。笔者认为,预计明年碱价低位振荡,并且将在纯碱的成本线之下维持较长时间。

第二,从库存情况来考虑,以8月10日的数据为分析出发点,纯碱协会口径厂家库存为15.08万吨,环比减少3.66万吨。隆众资讯口径厂家库存为20.77万吨,环比减少3.15万吨,若除去外库和在船的数量,厂家库存为13.57万吨。卓创资讯口径厂家库存为16.79万吨,环比减少2.72万吨。从不同口径可以看出,纯碱的厂家库存基本接近,为14万—16万吨水平。从历史数据对比来看,当前的库存水平处于同期历史最低位,并且比同期次低库存年份还要低14万吨左右。从今年来看,当前库存比年初更低,现货更为紧缺。笔者认为,短期来看现货紧缺的状况暂时在8月份无法解决,但8月下旬供应缺口能在检修复产、新增投产提量的影响下得到一定缓解。

第三,从碱厂心态来考虑,当前现货紧缺情况下,碱厂并没有主动大幅涨价,而是被动小幅涨价,主要是因为碱厂以稳价为主。远兴能源作为新增产的龙头,在开始产出重碱产品后,售价预期并不会特别低,一是因为货少,没必要大降价出货,二是因为碱价临近最后“黄昏期”,天然碱占领市场是必然趋势,短期与联碱、氨碱售价相近也能被市场接受。笔者认为,即使远兴能源真正开始售卖重碱,短期内碱价不会大幅下滑,而是平稳过渡,随着产量提升、产线增加,碱价才会下调。

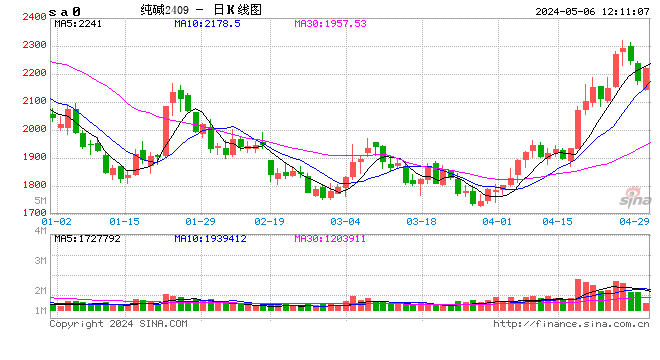

图为纯碱主力合约日线

图为纯碱主力合约日线综合以上的分析,笔者认为,纯碱短期基本面依然供应偏紧,而中长期面临供应过剩格局,在大投产、高利润背景下,现货价格、期货价格走弱是主基调。(作者单位:浙商期货 )

责任编辑:赵思远

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)