卓创资讯玉米市场分析师常明月

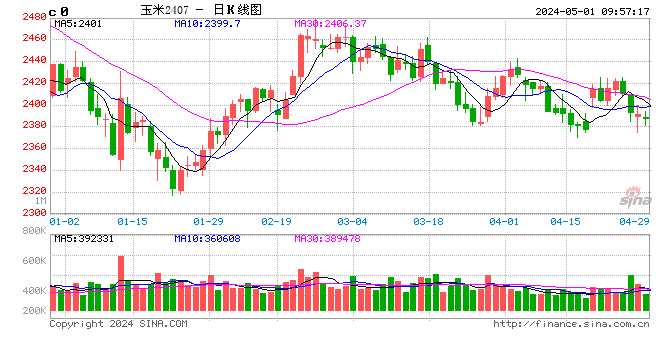

【导语】二季度东北市场粮源转移,玉米价格先降后涨。三季度需求或难以好转,但供应收紧下,成本支撑或增强,预计价格或震荡偏强运行,9月中下旬新粮上市后,预计玉米潮粮价格或高位整理。

二季度粮源转移结束,玉米价格先弱后强

二季度东北玉米价格小幅回落后震荡上涨。4月至5月上旬,由于自然干玉米水分下降增加市场干粮供应,而东北玉米价格相较华北粮偏高,外发不畅,下游需求跟进不足,使得玉米价格偏弱运行,5月7日均价较4月1日跌6.88元/吨。5月中旬至6月底,基层粮源转移至中间贸易环节,贸易商存粮成本增加,支撑玉米价格震荡上行,6月底东北玉米均价较5月底涨104.38元/吨。

前期由于供应相对宽松,但贸易商建仓意愿提升,使得玉米价格回落空间不大;后期随着存粮成本增加,以及贸易商对后市存看涨预期,出货意愿下降,下游企业刚需采购,提价促收,带动玉米价格震荡上行。

替代品价格存在优势,三季度东北粮外发量或偏低

往年三季度,随着新季小麦上市,华北贸易商多清库存储存小麦,东北玉米开始供应华北深加工及饲料企业,同时发往西南销区的玉米量增加。但今年情况不同,今年华北贸易商库存高于往年同期水平,或在7-8月份供应市场。从东北及华北玉米均价来看,截至7月11日,东北玉米均价为2331.88元/吨,与华北价差为28.83元/吨,据卓创资讯调研,东北发华北运费多在80元/吨以上,当前价格仍不顺价,预计7月份开始,部分饲用玉米或能顺价到厂。但随着外流量增加,汽运费或上涨,限制东北粮价格上涨,进而降低贸易商出货积极性。

替代品小麦或将成为三季度玉米需求最大的影响因素,从华北小麦及玉米均价对比情况来看,截至7月11日,小麦均价较玉米高113.29元/吨,东北粮理论到货价格为2440-2460元/吨。据卓创资讯调研,考虑到小麦的营养成分优势,当前个别大型饲料企业采购小麦意愿提升,或降低三季度饲用玉米使用量,进而减少东北玉米南发量,利空三季度东北玉米市场。

深加工企业刚需采购,三季度需求放量或不大

从深加工企业库存情况来看,据卓创资讯监测,截至7月11日,东北深加工企业平均库存天数为29天,与去年同期少1天,考虑到部分企业存在合同签单情况,预计三季度企业采购量或低于二季度。

北方港口市场是东北粮南下的重要枢纽,由于2024年东北粮外发价格优势不佳,玉米南发量下降,港口库存明显高于去年同期。以锦州港为例,6月末库存量为134万吨,较去年同期高70万吨,预计三季度北方港口贸易商或仍以出售库存为主,收购积极性或低于去年同期水平。

供应收紧,成本或支撑三季度东北玉米价格

从东北中小型企业贸易商库存情况来看,据卓创资讯监测,样本企业库存总量近3个月呈减少趋势。进入7月份,随着气温升高,贸易商出售高水分粮源积极性提升,中间库存不断减少,市场供应收紧的情况下,存粮成本增加或将对东北玉米价格形成支撑。整体来看,预计7月高水分粮源拉低玉米价格,8月份供应减少或支撑玉米价格偏强。

综上所述,预计三季度东北玉米价格或震荡偏强运行。7月、8月市场供需博弈下,玉米价格或先跌后涨,成本支撑下价格或偏强;9月中下旬,新季玉米开始上市,由于深加工企业使用玉米潮粮成本低,采购积极性或偏高,预计新季玉米潮粮价格或高位整理。

责任编辑:李铁民

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)