债券牛市结束了?

似乎还没有。

近几日,债市叒涨回来了。

Wind数据显示,截至8月20日,代表债券整体表现的中债净价综合指数来到107.56点,6个日交易上涨了0.21%(20240813-20240820,年化收益率为8.97%),对债市来说算不小的涨幅了。

同日10年期中债国债收益率再次下行至2.171%,较前期高点8月12日的2.2508%下行约8bp(利率下行意味着债市走强)。

就在8月5日至8月12日,10年期国债收益率上行了11bp(利率上行意味着债市走弱),引发投资者对债市调整的关注。

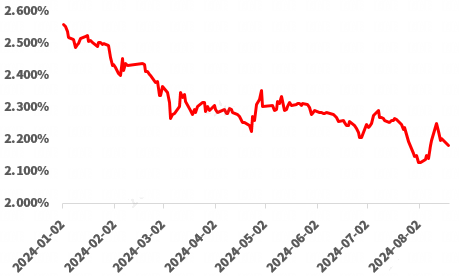

今年以来10年期国债收益率表现

数据来源:Wind

截至20240820

前几日还在担心债市调整,从这几天的数据看,债市似乎又行了。

我们无法预测短期债市“行不行”,但近期波动加大,行情似乎更纠结。

01

近期债市为何波动大?

1、复盘2024年以来的债市行情可以发现,方向上,债市利率整体延续下行(债市走牛)。

但在央行提示长债利率风险后,债市利率均有“脉冲式”的短暂回升(债市走弱),即当央行在边际上更关注防风险时,债市利率下行难度较大。

2、经济数据表现和大类资产的运行态势,意味着债市做多意愿短期或仍在。

比如7月金融数据持续承压、低基数影响下社零同比增速仍不高、总需求修复边际存在走弱压力、大宗商品近期表现普遍偏弱等因素,支撑着债市做多意愿。

从金融数据来看,实体经济的活跃程度仍有待提升,因此广谱利率包括债券收益率有下行空间。

3、另外,稳增长决定了央行货币政策或依然是“支持性”的,且当央行在边际上更侧重于稳增长时,债市利率下行动能较大(债市走牛)。

政策定调上看,稳增长成为短期政策的主要目标,逆周期调节力度或进一步提升。

4、同时要看到,政策调控的意愿偏强,债市或仍处于高波动状态。

8月5日,10年期国债收益率盘中一度跌破2.1%,为有记录以来首次。30年期国债收益率跌破2.3%关口,创下2005年2月底以来新低。长端利率快速下行,引发监管关注,央行、交易商协会频频警示风险,出手打击违规行为。

8月7日晚,交易商协会公告称,对4家江苏农商行启动自律调查。

8月8日央行发布第二季度货币政策报告,长篇幅提示长端风险和非银风险。

8月10日,央行发文建议投资者宜审慎评估资管产品投资风险和收益。

中邮证券预计,短期内调控政策或未结束,预期管理、窗口指导、卖出国债等管理工具仍存在使用空间,债市或仍将处于高波动状态。

02

当前债市关注的三大问题

1、如何看待后续货币政策和资金面?

综合来看,当前宏观图景下,债券牛市环境或仍然存在,7月降息落地,反映当前国内货币政策仍处于宽松周期,稳增长诉求下,年内再度进行降准降息仍可期待,后续美联储若降息,有望迎来海内外宽松周期的共振,降息空间将逐步打开。

但货币政策维持宽松,并不等同于央行对于长端风险的关注有所弱化。

8月以来,大行加大卖券力度、央行货币政策报告提示风险、部分机构长债交易受限,都是监管趋严信号的持续释放。

2、如何看待当前债市监管?

当前监管层面尤为关注利率过快下行背后所累积的风险,且利率水平过低,也不利于政策利率发挥其引导和调控的作用,不利于货币政策传导机制和渠道的疏通。

因此,不宜低估央行引导管理曲线形态的决心,应正视债市所面临的压力,甚至不排除从预期引导进一步转向实操落地的可能性,债市做多情绪将在一定程度上受到抑制。在政策引导下,短期内长端利率或延续区间震荡格局。

同时也要看到,在支持性的货币政策立场之下,央行旨在营造良好的货币金融环境,等待与财政配合的时间点,而非引导利率发生趋势性逆转。

3、会否出现新一轮“赎回潮”?

国海证券指出,在负反馈和“赎回潮”方面,本轮债市调整负反馈影响或将小于2022年赎回潮时期,不太可能形成新一轮“赎回潮”。

基本面方面,本轮利率调整过程中,经济预期没有太大变化,利率调整幅度小于2022年赎回潮时期。

理财净值波动方面,2023年以来理财久期水平整体压降,净值波动减小,安全垫或较为充足。

赎回压力方面,今年7月末存款挂牌利率下行,资金出表需求或可部分对冲赎回压力。

03

后市如何演绎?

兴业证券:

8-10月,需要关注宽财政、短端利率以及汇率等“短逻辑”对债市可能产生的扰动。这些扰动的最终落脚点都在资金面,未来一段时期影响债市走势的核心变量或将是资金。

国泰君安:

年内债市策略是以时间换空间,等待稳增长必要性进一步加强。而做多信号或是央行主导的流动性宽松出现,同时观察宽信用政策的抓手。

民生证券:

当前情形下,基本面波浪式修复仍利好债市,降准降息仍可期待,但受监管影响,当前债市做多情绪或一定程度受到压制,叠加政府债发行、政策发力预期以及资金面扰动,债市利率存在上行风险。

观察当前市场情绪变化、央行对于资金的引导,以及对于曲线引导的节奏和相应点位,交易上或仍有机会,但这个阶段还需保有一份审慎。

融通基金固收团队:

短期市场可能面临“做多-多头情绪极致-央行监管触发阶段性回调-回到支撑位再度做多”的反复博弈,除非资金利率、财政因素超预期波动打破这一循环,投资者可密切关注资金面现实和拥挤度变化。

主要参考资料

国泰君安:以时间换空间,等待宽货币的再度发力 20240817

兴业证券:关注债市演绎可能聚焦的三个维度20240818

民生证券:当前债市关心的三个问题20240817

国海证券:债市还有哪些隐忧?20240819

中邮证券:债市波动行情到何时?20240819

尊敬的投资者:

根据有关法律法规,融通基金管理有限公司做出如下风险揭示:

一、依据投资对象的不同,基金分为股票基金、混合基金、债券基金、货币市场基金、基金中基金、商品基金等不同类型,您投资不同类型的基金将获得不同的收益预期,也将承担不同程度的风险。一般来说,基金的收益预期越高,您承担的风险也越大。

二、基金在投资运作过程中可能面临各种风险,既包括市场风险,也包括基金自身的管理风险、技术风险和合规风险等。巨额赎回风险是开放式基金所特有的一种风险,即当单个开放日基金的净赎回申请超过基金总份额的一定比例(开放式基金为百分之十,定期开放基金为百分之二十,中国证监会规定的特殊产品除外)时,您将可能无法及时赎回申请的全部基金份额,或您赎回的款项可能延缓支付。

三、您应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式,但并不能规避基金投资所固有的风险,不能保证投资者获得收益,也不是替代储蓄的等效理财方式。

四、基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。融通基金管理有限公司提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)