股市瞬息万变,投资难以决策?来#A股参谋部#超话聊一聊,[点击进入超话]

随着基金三季报披露渐入尾声,不少擅长写“小作文”的基金经理的最新“作品”也已亮相,杨锐文便是其中一例。

在超过5000字的投资策略和运作分析中,杨锐文深刻剖析了过去一个季度的心路历程,以及对未来投资机会的展望。对于在管产品较为平庸的表现,他深表歉意。“无论是海外还是国内,我们都遇到前所未见的认知挑战,战争冲突、消费低迷和地产硬着陆不断超出我们的预期。”他表示,这一次的悲观情绪似乎超出以往,可能是这一代人第一次直面世界的战争与冲突,感受全球大通胀对经济的影响。面对急剧的变化,他充满危机感。

虽然内心很焦虑,但杨锐文坚信困难是短期的,中国的竞争优势没有发生变化,他依然坚持投资具有伟大前景的新兴产业企业,并伴随他们的成长,而不是趋势增强、寻求市场热点。他认为,从明年开始,高Quality(品质)公司将会走出明显分化的表现。

杨锐文表示,相对通胀而言,全球最大的挑战还是经济缺乏强劲的引擎。存量经济的结构变化的机会有可能远大于增量经济的机会,国家和企业寻求自身供应安全的动力也会明显增强。在这种情形之下,安全毫无疑问是未来的重要主线,这里的安全包括了国家安全(军工)、能源安全、粮食安全和产业安全(自主可控)等。除此之外,存量结构的变化、新技术新方向的星星之火,也蕴含着投资机会。

和中报披露的数据相比,杨锐文在三季度增持了九号公司、视源股份、睿创微纳、中国船舶、雅克科技,减持了欣旺达、士兰微、石头科技、顺丰控股和美团。

管理规模下降近70亿

截至三季度末,杨锐文管理的9只产品规模合计为303.95亿元,较二季度末下降了69.07亿元。这之中,规模最高的为景顺长城新能源产业,三季度末规模为72.75亿元,其次为景顺长城龙头一年持有和景顺长城优选,三季度末规模分别为57.89亿元、49.69亿元。

整体而言,制造业是杨锐文重仓的行业。和中报披露的数据相比,杨锐文在三季度增持了九号公司、视源股份、睿创微纳、中国船舶、雅克科技,减持了欣旺达、士兰微、石头科技、顺丰控股和美团。

由于产品定位不同,杨锐文管理的9只产品调仓换股的情况也并未保持一致。其管理的景顺长城优选、景顺长城环保优势和景顺长城创新成长,均定位为全行业基金,市值分布从30亿至万亿不等,行业分布也较为分散,体现为多层次均衡式投资;景顺长城成长龙头也定位为全行业基金,但是投资的企业会更偏重于大市值龙头成长股;景顺长城公司治理和景顺长城成长领航定位于均衡成长,但有较多仓位投资于以专精特新为代表的中小市值股票;景顺长城改革机遇基金的持仓结构基本与景顺长城公司治理一致,唯一不同就是仓位,改革机遇的仓位预计会在50%-80%之间波动,大部分时间会在60%-70%之间;景顺长城电子信息产业与景顺长城新能源产业均是团队管理的行业型基金,分别聚焦于科技股与新能源产业,有较高的波动率。

以他管理时间最长的景顺长城优选为例,该产品三季度净值下跌14.36%,规模也较前一季度下降了10.4亿元,至49.69亿元。同期,这只产品净赎回份额为0.51亿份。

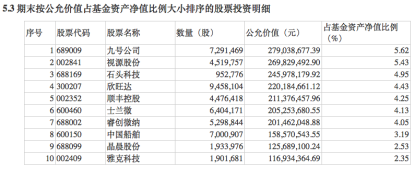

三季度,景顺长城优选股票仓位和二季度相比变化不大,从75.72%微升至76.02%。其前十大重仓股依次为:九号公司、视源股份、石头科技、欣旺达、顺丰控股、士兰微、睿创微纳、中国船舶、晶晨股份、雅克科技。

景顺长城优选2022年三季度末前十大重仓股

景顺长城优选2022年三季度末前十大重仓股与中报披露的持仓相比,景顺长城优选三季度增持九号公司至729.15万股,同时被增持的还有视源股份、石头科技、欣旺达、晶晨股份、雅克科技。其中雅克科技持仓数量较上季度末增加了80.31%。

三季度,该产品还减持了顺丰控股、士兰微和中国船舶,持有睿创微纳的股票数量与二季度末保持不变,依旧为529.88万股。

对产品表现深表歉意,面对变化充满危机感

三季度,中小股票的个股机会不少,但是,基金重仓股表现依然弱势,指数表现也是弱势,沪深300、中小板综指分别下跌15.16%、12.93%,而创业板指和科创50表现则较弱,下跌18.56%和15.04%。

在此背景下,杨锐文管理的产品表现一般,他对此深表歉意。“无论是海外还是国内,我们都遇到前所未见的认知挑战,战争冲突、消费低迷和地产硬着陆不断超出我们的预期。”

杨锐文之前曾经说过,从他当基金经理以来,经历了2015-2016年的三轮股灾、2018年的暴跌,几乎每年都会经历将近20%幅度的市场回撤,每次到那种跌到市场自我怀疑的时候,这个市场就见底了。“但是,这一次的悲观情绪似乎超出以往,可能是我们这一代人第一次直面世界的战争与冲突,感受全球大通胀对经济的影响。”

他坦言自己的内心也很焦虑,但依然坚信困难是短期的,中国的竞争优势没有发生变化。他对自己投资的方向与组合依然充满信心,也依然坚持投资具有伟大前景的新兴产业企业,并伴随他们的成长,而不是趋势增强、寻求市场热点。杨锐文相信,未来的胜者一定是不断高强度投入的企业。

“尽管这些企业不一定是当前的焦点,但是,我们相信厚积薄发才能换取长期的发展。尽管这个过程充满艰难与痛苦,我们仍会坚持我们的选择和风格,也会不断优化和改进我们的持仓组合。”杨锐文称。

今年的市场比较糟糕,无论是国内外经济都不太好,对资本市场冲击也很大。世界正在面临着转折点,全球化进程遭到一定程度的破坏,战争与冲突可能会不断上演和升级。这意味着投资的大背景也发生了改变,市场风格也在一定程度上发生变化。

“今年的基金重仓股表现不好,对绝大部分基金来说都面临了巨大的压力,广泛的基民遭受到损失。我们基金经理也面临着空前的压力,过去的一些认知正在发生变化与颠覆。”

杨锐文回顾,今年以来,高Quality(品质) 的股票出现了大面积的戴维斯双杀,然而,基金重仓股往往是高Quality的股票。这些高Quality公司往往是全球化的受益者,战争与冲突、高通胀等因素在不同程度上冲击到高Quality公司的基本面和长期预期。但是,经过今年的估值消化,很多高Quality公司的估值已经达到非常低的水平。他认为,从明年开始,这类公司将会走出明显分化的表现。

总体而言,最近一两年,杨锐文越来越深刻感受到什么是百年不遇之变局。世界在急剧变化,过去的时代可能一去不复返,甚至来不及和你说一声再见。如果不以更开放的态度面对冲击与挑战,可能就会被时代所淘汰。

面对急剧的变化,他充满危机感,时常都在思考未来会怎么样,他深信只有拥抱未来才能不被时代所抛弃,这也是其不管风雨飘摇依然坚持投资成长股的原因。不过,思考未来也不是瞎拍脑袋,他认为一定要确保思考立足于现实与趋势。

“我们也绝对不能因为自己的臆想去胡乱描绘未来,一切的思考都建立在产业基础上,通过立足产业和紧跟产业来确保我们对未来展望的准确性。希望能获取好的结果,不辜负持有人的重托。”

战争与冲突是全球大通胀的最大原因

杨锐文分析,美联储的货币政策预计会持续收紧,直到经济带来的痛苦大于通胀带来的痛苦,这基本决定了美国的经济硬着陆也是不可避免的。美国加息带来的资金回流将会全面推升其他国家的资金成本,欧洲及其他国家的日子越发艰难,因此,我国的出口压力也是巨大的。

但是,由于我国在蒙代尔不可能三角中放弃了“资本自由流动”,强有力的资本管制决定了我国有能力免疫美联储加息,保持独立的货币政策,这也确保我们的金融体系稳定。“因此,尽管出口可能会承受压力,但是经济的主动权还是在我们手上。随着疫情影响的减弱,受压制的消费和投资都会推动经济的恢复性增长。”

在他看来,这次的全球大通胀本质上还是和70年代的滞胀是不一样的。70年代的滞胀很重要的因素是美国战后婴儿潮带来了总需求扩张,能源供给无法跟上需求的爆发。而这次的重要原因是新冠疫情带来全球性的供给效率下降,体现在原材料供给不足和产能建设放缓、航运效率下降以及很多行业均出现生产效率明显下降等等方面。

然而,需求侧则因为欧美发钱的一次性刺激,消费出现不降反升的状态。疫情逐步消退之后,战争与冲突又让供应链发生断裂,进一步加剧供给效率的下降,再加上许多成本的叠加。全球化那么多年建立的最优化供应链突然被打断,临时重构的链路必然是成本相对高且低效的。杨锐文认为这需要一段较长时间才能实现再平衡和再优化。因此,相对于货币政策,战争与冲突才是全球大通胀的最主要因素。

安全是未来重要主线

杨锐文表示,相对通胀而言,全球最大的挑战还是经济缺乏强劲的引擎。从区域角度,中国经济引擎的边际推动力在逐步下降;从科技创新角度,互联网革命带来的全要素生产率提升已经到相当高度,下一个技术革命还未见踪影。

“新的增长引擎的缺失,这给全球带来各种各样的内卷。国与国之间的内卷、国内之间的内卷,这势必加大战争与冲突的可能性。”杨锐文称,在这种情形之下,存量经济的结构变化的机会有可能远大于增量经济的机会,国家和企业寻求自身供应安全的动力也会明显增强。

他认为,安全毫无疑问是未来的重要主线,这里的安全包括了国家安全(军工)、能源安全、粮食安全和产业安全(自主可控)等。

“尽管我国经济也遇到了困难,但是,相对于欧洲面临的挑战,我们的问题是相对可控的。”杨锐文分析,欧洲的工业很大程度依赖于俄罗斯的廉价能源,俄乌战争以及北溪管道被炸让欧洲的能源问题几乎成为不可控的问题。欧洲的低能源成本优势或许已经一去不复返了,这对欧洲的工业体系或许带来毁灭性的打击。欧洲的困境同时也让全球经济陷入增长泥潭中,但是相对来看,中美会是相对受益的。世界格局在急剧变化,时势越发混沌,中美这样的大国在经济、政治的稳定性上的优势将会表现得淋漓尽致。

“因此,我国的发展更取决于我们自身在这场百年不遇之变局中的表现,过去三十年打造了号称世界工厂的制造业将是确保我们继续平稳前行的砝码。”

在之前的季报中,杨锐文认为上半年是周期类占优,下半年是科技成长类占优。但是,实际上,周期类能源股似乎才是贯穿了全年的机会。深刻反思之后,他认识到本质上并不是煤炭等传统能源的短期供需紧缺造成的,根本原因还是我国过去那么多年的能源发展,更多建设的是风光等不稳定电源,却轻视了火电、水电和核电等基荷电源的建设,这让整个能源系统的冗余性和稳定性大幅下降。这也是我国这两年为什么限电频发的根本原因。

“当然,极端天气是一方面,更重要是系统的安全性在下降,安全冗余不够。”在他看来,俄乌战争引发的欧洲能源危机进一步加强了我们能源自主可控和能源安全的重要性。低廉的能源成本也是我们的核心竞争力,如何保持和维持这一优势也是值得思考的话题。

杨锐文坦言,能源的自主可控和安全问题是亡羊补牢的问题,但是,产业的自主可控却必须提前规划,这是我国继续确保制造业优势的前提。产业的自主可控包括了半导体、新材料、高端装备等,其中,半导体尤其是重中之重。

“尽管从全球来看,高通胀重创了可选消费品的需求,直接导致全球半导体的景气度超预期下行。但是,中国自主可控的拉动大概率会让各个半导体细分行业出现明显的分化。”杨锐文说。

对于科创板,尽管今年跌幅不小,但他依旧看好。他认为,这段时间,科创板表现比较弱,主要还是受到三年期天量解禁的影响。从解禁的情况来看,减持的金额并不是很大,更大程度还是心理层面的影响。“科创板经历了三年的估值消化,依然在1000点左右徘徊。但是,很多公司的业绩已经翻了几倍,经过三年的蓄势和估值消化,很多机会是非常难得的。科创板的公司几乎涵盖了我国产业自主可控的主要方向,这也是我们未来最明确的主线。”

长期看好三类投资机会,半导体自主可控浪潮或已不可阻挡

“世界在急剧变化,全球化的进程遭到破坏。过去全球化带来的增量机会很多,但是,未来的增量机会将急剧变少,更多或许是存量结构调整的机会。”站在当下,杨锐文认为比较明确的机会可以归纳为三类:

一、安全。安全包括国家安全(军工)、能源安全(传统能源、风光车储等)、粮食安全和产业安全(芯片、软件、新材料等自主可控)等。

二、存量结构的变化。增量机会在变少,存量的变化将是主轴,例如燃油车向新能源车的转变,消费升级与消费降级同时发生,欧洲产业往中美迁移等。

三、新技术新方向的星星之火,这包括了AR/VR、机器人、元宇宙等。这里之所以称星星之火,主要还是这些新技术和新方向都处于非常早期,短期内还看不到行业大爆发的可能性。

以半导体为例,根据杨锐文分析,无论欧美还是中国的消费衰退的速度都是超出预期的,这也让半导体这一轮的周期性下行来得又急又快,这是出乎其意料的。

由于这一轮半导体需求的急降,他看到三星、美光等大厂都在疯狂砍资本支出,这或许让周期更快见底。由于手机、笔记本、TV等消费电子需求超预期的差,消费类芯片价格出现大幅度跳水,不少芯片型号的库存高企。过去的代理商炒货,夸大了市场需求,这种芯片价格暴跌实属常事。

杨锐文称,现在最关键的问题还是没有诞生新的具有爆发力的终端应用,因此,市场的供需再平衡需要中国消费市场的复苏。这决定了半导体市场会出现明显分化的表现。

杨锐文把半导体分为三类:一是基于库存波动为代表的价格周期型半导体;二是基于产品的创新型半导体;三是基于国产化的自主可控半导体。

第一类的价格周期型半导体涵盖了存储芯片和大部分的中低端芯片,这类型的半导体的投资价值并不大,更重要是阶段性供需。从过去十年来看,价格周期型半导体的代表企业美光(MU)的表现远远逊于产品创新型半导体的代表企业英伟达(NVDA),这更像是周期股和成长股的比较。

第二类的基于产品的创新型半导体主要包括中高端的芯片。中国的产品创新型半导体与美国的产品创新型半导体定义是略有不同的,美国的产品创新型产品更多是站在技术和应用的最前沿,而中国的产品创新型半导体更多是在中高端芯片上媲美或超越海外同行即可。中国的产品创新型半导体某种程度和基于国产化的自主可控半导体是有交集的。

第三类的基于国产化的自主可控半导体包括了芯片设计、半导体设备和半导体材料等。我们国家的芯片自给率不到10%,半导体设备和材料的自给率甚至更低,这意味着巨大的替代空间。

杨锐文表示,自从中美贸易摩擦加剧以来,自主可控产业迎来了爆发式增长。今天的半导体产业和四年前的半导体产业已经不可同日而语,国内出现了越来越多有竞争力的企业,在不同的领域和产品中均出现零的突破。“尽管美国不断升级半导体的限制,但是,半导体的正循环已经逐步开启,自主可控的最大级别的浪潮或许已不可阻挡。”

电动智能汽车依然充满机会

在杨锐文重仓的电动智能汽车方面,今年以来,新能源汽车发生了一定的变化,碳酸锂的价格超过了50万/吨,其他的原材料价格也处于高位,这导致了车企面临巨大的成本压力。尽管政府不断出台各种措施刺激汽车消费。但是,由于整体经济承压,汽车作为最大的可选消费品也必然会受到影响。

新能源汽车的占比已经超过25%。在此背景下,杨锐文认为新能源汽车产业的景气度下行已经是不可避免,这个周期可能长达半年到一年,这决定了电动化的全面beta性机会已经过去了。

“但是,这对新能源汽车产业并不是坏事,过去的超高增速本就不是常态,产业链的某些环节也需要时间来缓解供需矛盾。经过这次的调整,我们相信新能源汽车产业会更健康发展,还会诞生无数的投资机会。产业的发展从来不是一帆风顺的,我们需要耐心和坚持才能收获好的结果。”他说道。

尽管他认为新能源车增速最快的阶段已经过去了,但也要看到这个行业依然充满着各种机会。借助新能源车的弯道超越,中国汽车产业的崛起已经是不可阻挡的。

在2019年之前,不考虑政府采购,我国自主品牌的汽车几乎没有车型能卖到20万元以上的价位段,但如今已有不少车型能卖到20万以上价位段。杨锐文认为,中高端车型的崛起意味着自主品牌车企将强力拉动产业链的发展。这是因为20万以下的车型是以节省成本为主要考虑因素,而20万以上则是功能和体验为主要考虑因素。

“毫无疑问,20万以上价位段的国产汽车销量爆发将有力扶持中国汽车零部件产业链的发展。随着竞争越发激烈,车企将会在功能和配置上越来越卷,这种卷带来的竞赛对产业链更多是促进。这是我们为何相对于电动化,更重视汽车零部件和智能化的原因。”

对于智能化,市场更重视智能驾驶,但杨锐文认为,智能驾驶并不是智能化的唯一部分。尤其在L4自动驾驶到来之前,智能驾驶更多决定的是中高端汽车的下限,并非上限。现阶段真正决定汽车上限的还是底盘和座舱。

从产品的角度,他认为更重要是如何在底盘和座舱让用户体验到超预期的感受。汽车的决胜点在底盘和座舱,这决定了汽车在功能上的卷是必然的手段。中国企业在智能手机层面的领先性,决定了中国车企在智能座舱上有无与伦比的优势,这也让中国车企有走向全球的底气。从自主品牌出口过去两年的爆发式增长来看,我们的汽车工业已经迈出走向全球的步伐。

责任编辑:冯体炜

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)