安装新浪财经客户端第一时间接收最全面的市场资讯→【下载地址】

7月21日消息,近期,新浪仓石基金首席体验官@汤天奇发起“想1年赚30%买什么基金”活动引发关注。

@汤天奇表示,希望通过为其一年的投资,买基金获得30%的收益,期间能接受的最大回撤在20%左右。止盈点和止损点拟设置为20%,如果止盈或止损离场,下一只基金的购买,将会更激进。

对此,基金大V、知名财经博主@沃伦小牛表示,其实无论是投美股还是买A股,长期潜伏被市场低估的,远离被市场高估的都不是错。

目前,与其投高位美股,还不如潜伏底部区域的A股。反正只要A股将来会有牛市,长期潜伏布局牛市急先锋券商或$华宝券商ETF联接A of006098$券商类基金就好了,等风来就好。

@沃伦小牛推荐的华宝券商ETF链接A,目标ETF是华宝券商ETF,跟踪指数为证券公司 (399975.SZ) 。

延伸阅读:谈谈券商板块:四个配置逻辑,一个干扰因素

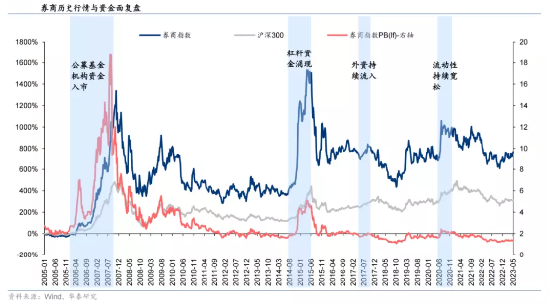

复盘历史上历次券商板块大涨行情,可以发现行情均启动于政策利好叠加监管边际宽松(流动性释放)从而驱动市场景气度提升(股基交易额/新发基金数据回暖),投资者情绪高涨,进而提升券商股业绩,带动板块估值修复。

总结来说,券商板块行情何时启动,或与经济周期、政策环境、市场情绪、业绩、估值等因素有关,下面我们逐一来看当下板块有哪些投资逻辑及行情干扰因素。

【一】四个配置逻辑

逻辑一:新一轮“稳增长”启动,宽松周期下市场交易环境向好

6月中旬以来,OMO、MLF利率接连下调,LPR降息也如期落地,意味着新一轮宽松周期开启,随后国常会提出研究推动经济持续回升向好的一批政策措施,更多经济提振政策值得期待。

作为典型的顺周期板块,经济景气阶段,券商板块往往具备较大的弹性。7月14日央行新闻发布会提到经济尚处于恢复阶段,前期货币发力传导至需求端有一定时滞性,且提到在总量层面要加大逆周期调节,因此短期内退出宽松可能性不大,证券板块交易环境仍然向好。

逻辑二:全面注册制落地,改革红利可期

年初全面注册制落地,券商作为资本市场重要中介,将优先受益于政策改革红利,IPO常态化发行将进一步增厚投行业务收入。此外,注册制改革有望推动资本市场持续扩容,也将为券商投资银行以外的各类业务扩展奠定基础。

叠加《证券经纪业务管理实施细则》、基金投顾试点转常规等政策出台将利好券商投行、投资、经纪等各项业务开展,为券商盈利的系统性修复带来契机,政策催化下券商板块估值修复有望加速。

展望后续政策预期,东方证券认为,潜在积极政策可能有以下几方面:

a)业务模式的变革,未来政策将围绕财富管理与机构客需交易业务(包括衍生品)推陈出新,推动券商业务模式降低经纪+自营的“看天吃饭”的属性;

b)政策端对资金使用方面的松绑,有助于打开杠杆上限。今年以来,券商并表监管试点带来风险资本系数下调/中国结算下调备付金比例/证金公司下调转融通保证金比例,叠加券结模式蓬勃发展,券商资金使用效率明显提升,此外还可以期待三方存管制度的优化;

c)未来仍然可以期待交易制度的优化,如t+0 以及涨跌停范围打开等都将带来整体市场活跃度的提升;

d)券商三方导流新规历经两年多的征求意见,目前还在等待证监会出台相关细则,或有望落地;

e)券商监督管理新规提出降本增效的要求,资本集约式发展极大限制过度再融资以及注重股东回报均有利于提升券商中长期ROE水平。

逻辑三:上半年业绩超预期,复苏有望延续

截至上周(7月14日),共有21家上市券商披露半年度业绩预报/快报。除了华林证券外,其余20家全部预喜。其中5家券商上半年实现扭亏为盈,6家归母净利润最高预增超100%,盈利增幅最高的东方证券上半年预增178%~209%。

数据来源:上市公司公告

国泰君安点评认为,预计2023年上半年上市券商业绩整体回暖,归母净利润同比上升22.36%,受市场回暖带动的投资业务增长是业绩上升的主要原因。

东方证券表示,受益于低基数效应与明确的业绩反转趋势,建议关注中报行情带来的定向催化。

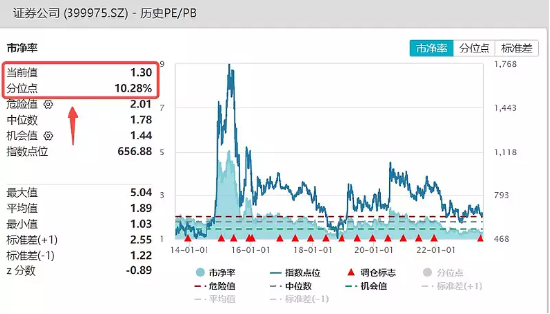

逻辑四:估值处于低位,底部待修复

二级市场方面,中证全指证券公司指数目前最新点位仅有653点,已近2月处于半年线下方。

估值方面,截至7月14日,券商板块(中证全指证券公司指数)PB 估值仅 1.3倍,处于近 10 年10%左右分位点,叠加公募基金费率改革,对券商板块悲观预期有望逐步释放。考虑到当前券业正处于周期底部向上复苏阶段,当前板块的投资性价比持续凸显。

与此同时,根据公募基金一季报,截至一季度末,公募主动权益基金在券商板块的配置比例仅为0.57%,为2018年以来最低配置位置。后续若有资金增持,则会对券商股上涨形成较强的推动力。

【二】一个干扰因素:市场情绪或为当下最大掣肘,静待景气度复苏

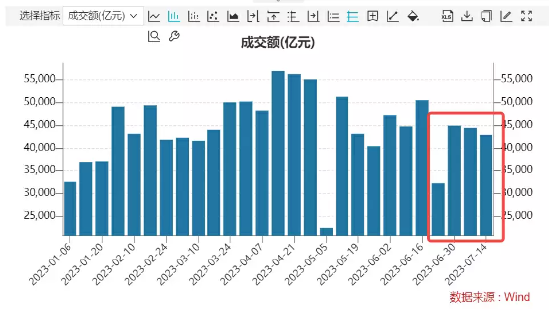

6月下旬以来,市场成交额有所回落。上周两市日均成交额8593.9亿元,为连续第四周日均成交额跌至9000亿元下方。从上半年表现看,市场总成交111.2万亿元,同比下降2.63%。但二季度交投已明显回暖,较一季度环比上升14.67%。

从两融余额来看,截至上半年末A股两融余额报15925.13亿元,较今年一季度末下降141.89亿元,其中融资余额下降119.41亿元,融券余额减少22.48亿元。

此外,上半年新增投资者数量有所放缓,新发基金份额创近4年新低。同时人民币持续贬值压制了北向资金的流入,2-6月北向资金流入420亿元,约为历史均值的一半。

券商业务以资本市场为载体,因此短期看券商板块行情与市场景气度高度相关,阶段市场情绪的低迷成为压制券商板块走势的主要掣肘。

展望后市,信达证券认为,经济持续回升向好是大的趋势,未来增量经济驱动政策有望出台,提振市场信心推升交投活跃度,或将利好券商板块。

值得注意的是,近期市场内外环境已持续改善,美国CPI和就业数据使得人民币贬值压力得到缓解,同时对中国优势制造业的政策限制伴随美国政府高层官员先后访华也释放出积极信号。

此外,6月新增信贷同比多增,总量理想、结构优化。反映国内居民消费意愿增强,楼市整体延续复苏态势;企业对市场需求和经济复苏前景保持乐观。看好券商板块的投资者可以重点关注券商ETF(512000)。资料显示,券商ETF(512000)跟踪中证全指证券公司指数,一键囊括50只上市券商股,其中近6成仓位集中于十大龙头券商,“大资管”+“大投行”龙头齐聚;另外4成仓位兼顾中小券商的业绩高弹性,吸收了中小券商阶段性高爆发特点,是集中布局头部券商、同时兼顾中小券商的高效率投资工具。

近来板块调整区间,券商ETF(512000)持续获资金关注。上交所数据显示,券商ETF(512000)6月单月获资金净流入近17亿元,短期流入速度明显增多,期间基金份额三度刷新上市以来新高,目前基金规模超238亿元。

相关阅读:

想1年赚30%买什么基金?@躺赢派研究员推荐3只自己持有的基金:大成国企改革,华夏行业景气,华商优势行业

想1年赚30%买什么基金?仓石基金首席体验官@汤天奇首只基金买入摩根标普港股通低波红利指数C!六大优势曝光

想1年赚30%买什么基金?@北漂民工的日常:可以搏一搏,给出两个方案,关注两只ETF

责任编辑:常福强

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)