原标题:【光大固收│转债】估值风险缓解,增持优质个券——2020年6月可转债投资策略

来源:EBS固收研究 本文作者 张旭 / 邬亮

摘要

▌估值水平在五月显著下降,继续大幅下行的可能性并不大

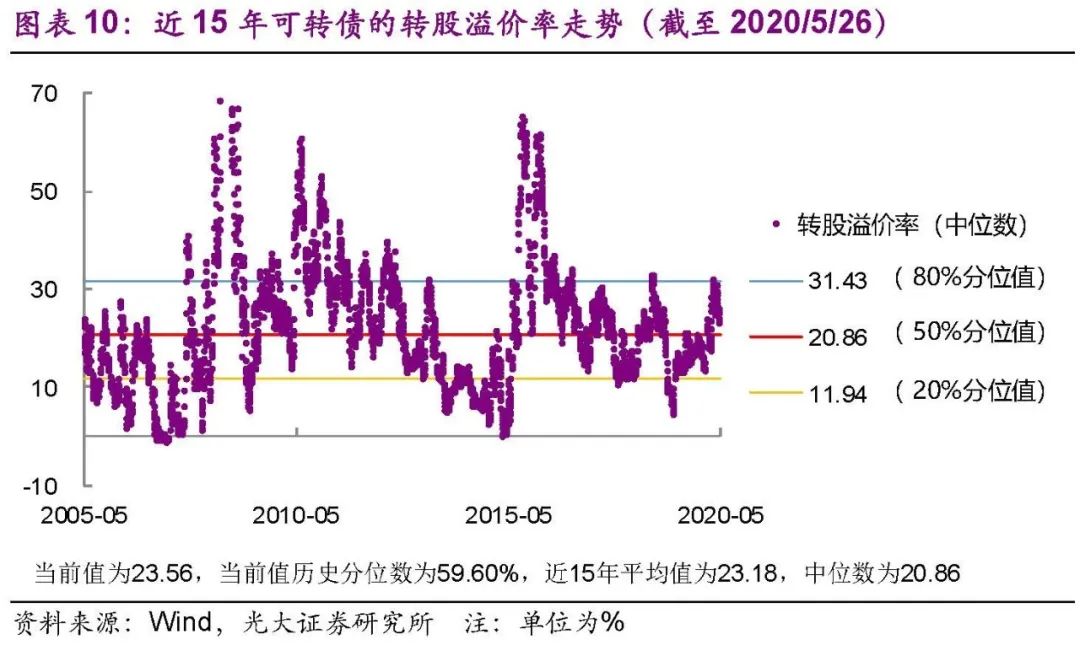

2020年5月26日,存量可转债的转股溢价率中位数(MA3)为23.56%,较4月30日(30.85%)下降7.29个百分点,历史分位数为59.60%。存量可转债的隐含波动率中位数(MA3)为24.76%,较4月30日(31.38%)下降6.62个百分点,历史分位数为35.36%。分类别来看,偏债型和平衡型可转债的估值水平已经低于历史中位数。我们认为,可转债估值水平短期继续大幅下行的可能性并不大,主要原因在于:1)当前纯债的利率偏低,权益市场大幅向下调整的可能性较小,投资可转债是固收类账户提升收益率的重要途经。2)当前可转债估值水平已经与历史中位数差异不大。3)根据往年经验,1至4月是可转债发行高峰,5月份之后可转债发行将放缓。

▌预计权益市场短期以震荡为主,转债投资应主要配置平衡型标的

2020年5月22日李克强总理的《政府工作报告》提出,当前我国发展面临前所未有的风险挑战,今年政府将集中精力抓好“六稳”、“六保”,实施扩大内需战略,推动消费回升、扩大有效投资。我们预计权益市场短期以震荡为主,当前可转债估值水平已经与历史中位数差异不大,可转债投资应该以平衡型标的为主,以及少量的进攻型标的和防御型标的。

▌进攻型标的:东财转2、中天、烽火、游族、康弘

我们认为未来一段时间相对强势的的正股主要来自以下几个方向:1)作为调控重点的新旧基建;2)医药生物、食品饮料等必需消费;3)科技板块的龙头公司,特别是与在线办公、无接触经济相关的领域;4)受益于政策环境改善的券商。结合转股溢价率、转债价格等因素,我们认为值得关注的进攻型标的是东财转2(券商)、中天(通信)、烽火(通信)、游族(游戏)、康弘(医药)。

▌平衡型标的:久吾、亚泰、华森、博彦、龙蟠、君禾、纵横

2020年5月26日,在257只存量可转债中,到期收益率大于60%分位值(1.45%)、转股溢价率小于40%分位值(17.99%)的可转债共有16只。结合行业景气度、正股实际波动率等因素,我们认为值得关注的平衡型标的是久吾(环保)、亚泰(装饰)、华森(医药)、博彦(软件)、龙蟠(车用化学品)、君禾(水泵)、纵横转债(通信)。防御型标的,我们认为值得关注的是起步(服装)、亚太(汽车)、搜特转债(服装)。

▌风险提示

经济增速低于预期,相关产业发展低于预期,正股价格波动幅度高于预期,部分可转债的估值水平偏高。

1、可转债市场行情回顾

转债指数显著下行 2020年5月(截至5月26日,下同),中证转债指数下跌4.24%,表现显著弱于中证全指(上涨0.38%)。2020年以来(截至5月26日,下同),中证转债指数下跌3.29%,表现弱于中证全指(下跌1.26%)。

各类别可转债表现差异不大 分类别来看,2020年5月,偏股型、平衡性、偏债型可转债的涨幅中位数分别为 -3.98%、-4.50%和 -4.23%。大规模、中规模、小规模可转债的涨幅中位数分别为 -3.58%、-4.49%和 -4.35%。

内需相关多只个券表现突出 2020年5月,涨幅居前的3只个券分别是英科转债(41.12%)、千禾转债(28.97%)和中宠转债(25.81%)。涨幅居前的30只个券主要来自轻工制造(6个)、化工(4个)、医药生物(4个)和电气设备行业(4个)。

泰晶转债等多只个券下跌幅度较大 2020年5月,涨幅居后的3只个券分别是泰晶转债(-64.59%)、蓝盾转债(-16.37%)和晶瑞转债(-16.13%)。涨幅居后的30只个券主要来自化工(4个)、机械设备(4个)和农林牧渔行业(4个)。

2、可转债市场规模

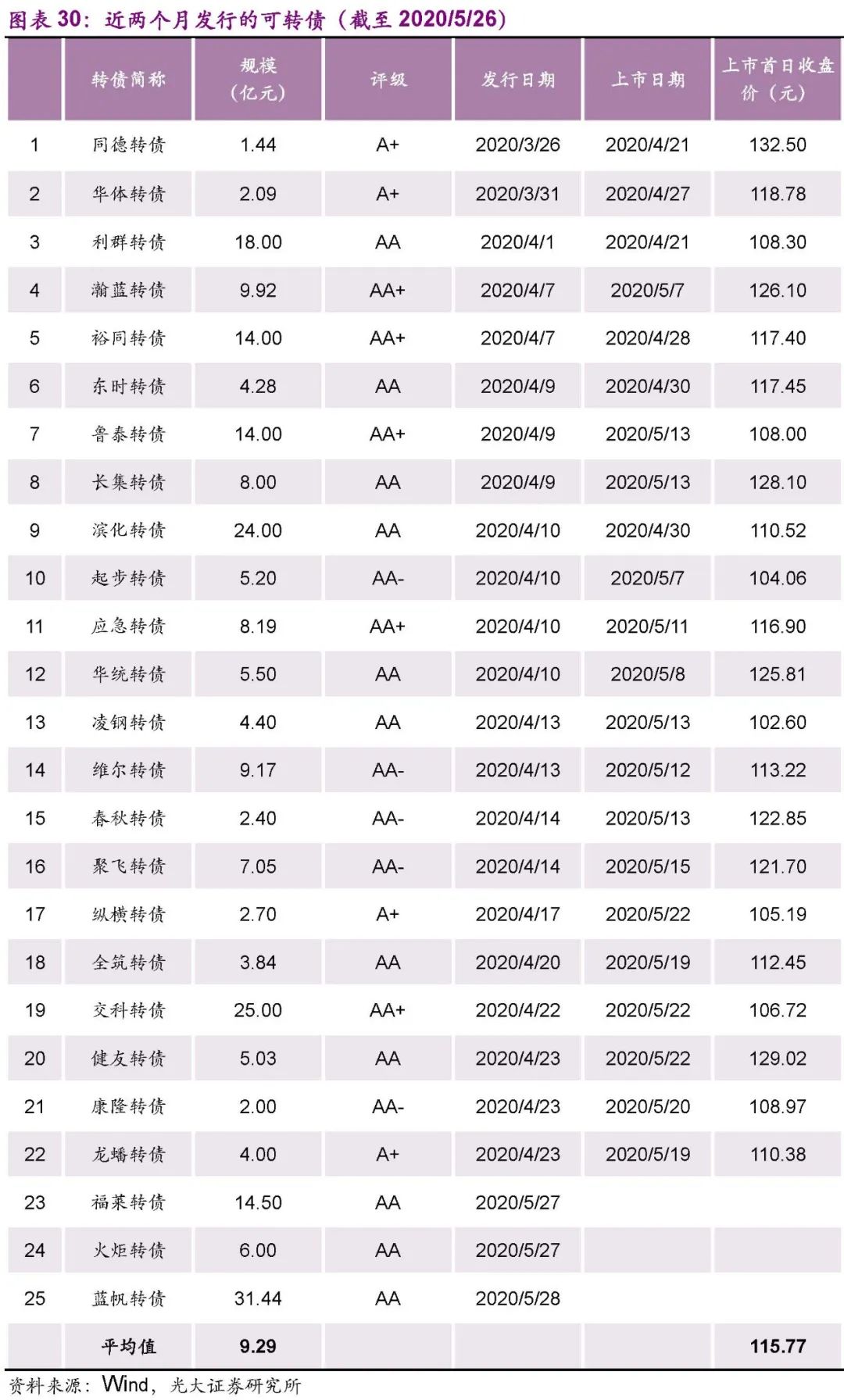

3只可转债发行 2020年5月共有3只可转债发行,总规模为51.94亿元。分别是福莱转债(14.50亿元)、火炬转债(6.00亿元)、蓝帆转债(31.44亿元)。

15只可转债上市首日皆未破发 2020年5月共有15只可转债上市,上市首日收盘价的平均值为115.60元。上市首日收盘价居前的3只可转债是建友转债(129.02元)、长集转债(128.10元)、瀚蓝转债(126.10元)。上市首日收盘价居后的3只可转债是凌钢转债(102.60元)、起步转债(104.06元)、纵横转债(105.19元)。

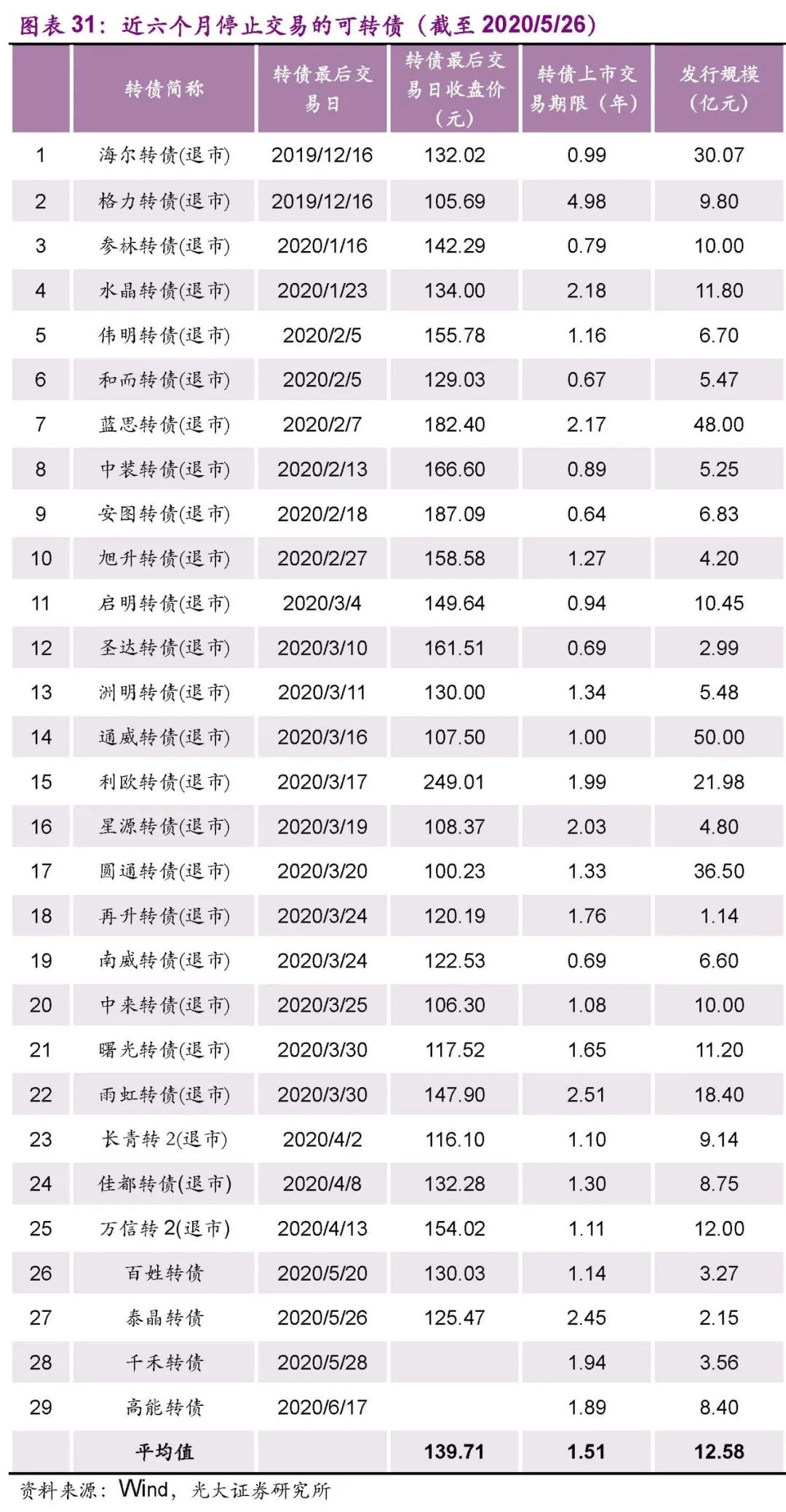

3只可转债结束二级市场交易 2020年5月,百姓、泰晶、千禾三只可转债结束二级市场交易,进入退市流程。

可转债市场规模持续增长 2020年5月26日,存量可转债数量为257只,债券余额(面值)为4080.02亿元。可转债数量和余额都处于近15年来的最高位。

行业较为分散 按照申万分类,这257个可转债的正股分属于26个申万一级行业。从可转债数量来看,在这26个行业中,可转债数量居前的5个行业是化工(28个)、轻工制造(20个)、汽车(19个)、医药生物(19个)、机械设备行业(17个),这5个行业共有103只可转债,占可转债总数的40.08%。从可转债余额来看,在这26个行业中,可转债余额居前的5个行业是银行(1485.43亿元)、化工(250.79亿元)、公用事业(250.36亿元)、电气设备(189.37亿元)和非银金融行业(182.99亿元),这5个行业的可转债余额为2358.95亿元,占可转债总余额的57.82%。

3、可转债估值水平

近期整体估值水平显著下降 2020年5月26日,存量可转债的转股溢价率中位数(MA3)为23.56%,较4月30日(30.85%)下降7.29个百分点,高于近15年平均值(23.18%)和中位数(20.86%),历史分位数为59.60%。存量可转债的隐含波动率中位数(MA3)为24.76%,较4月30日(31.38%)下降6.62个百分点,低于近15年平均值(31.20%)和中位数(27.65%),历史分位数为35.36%。

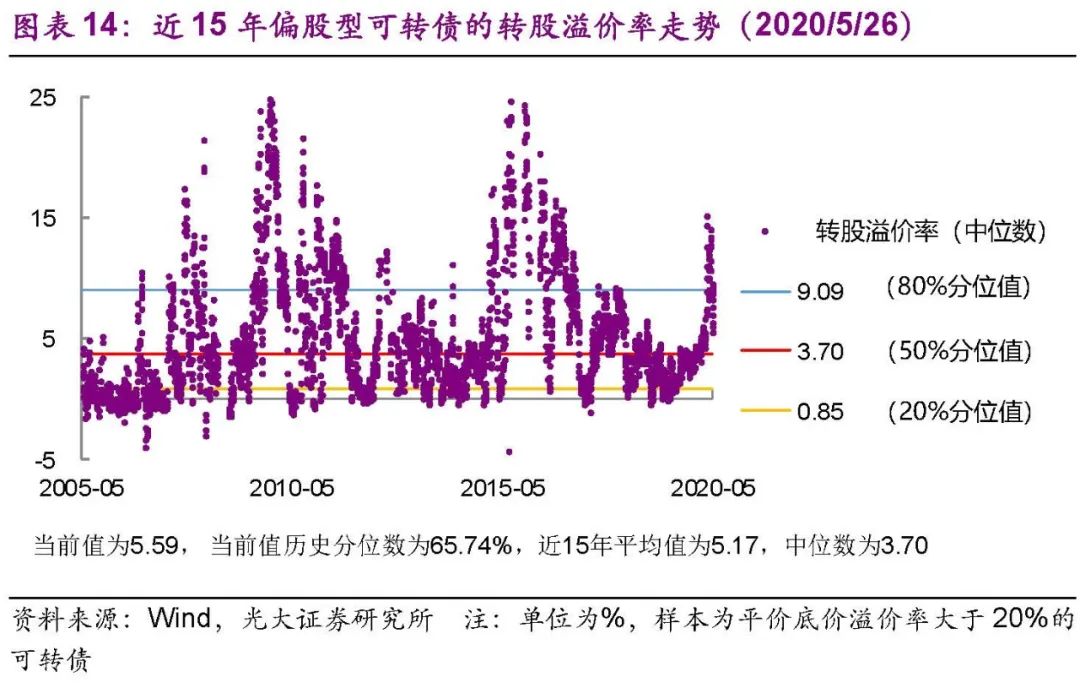

偏债型和平衡型可转债的估值水平已经低于历史中位数 按照纯债价值与转股价值的相对大小,可转债可以分为偏债型、平衡型和偏股型。分类别来看,2020年5月26日,偏债型可转债(平价底价溢价率小于-20%)的纯债溢价率历史分位数为28.28%,平衡型可转债(平价底价溢价率位于-20%至20%之间)的隐含波动率历史分位数为37.69%,偏股型可转债(平价底价溢价率大于20%)的转股溢价率历史分位数为65.74%。

我们认为,可转债估值水平短期继续大幅下行的可能性并不大,主要原因在于:1)当前纯债的利率偏低,权益市场大幅向下调整的可能性较小,投资可转债是固收类账户提升收益率的重要途经,可转债对固收类账户的吸引力仍然较大。2)当前可转债估值水平已经与历史中位数差异不大。3)根据往年经验,1至4月是可转债发行高峰,5月份之后可转债发行将放缓,供给对估值水平的冲击弱化。

4、正股展望

2020年5月22日李克强总理的《政府工作报告》提出,当前我国发展面临前所未有的风险挑战,今年政府将集中精力抓好“六稳”、“六保”,实施扩大内需战略,推动消费回升、扩大有效投资。我们认为未来一段时间相对强势的的正股主要来自以下几个方向:1)作为调控重点的新旧基建;2)医药生物、食品饮料等必需消费;3)科技板块的龙头公司,特别是与在线办公、无接触经济相关的领域;4)受益于政策环境改善的券商。

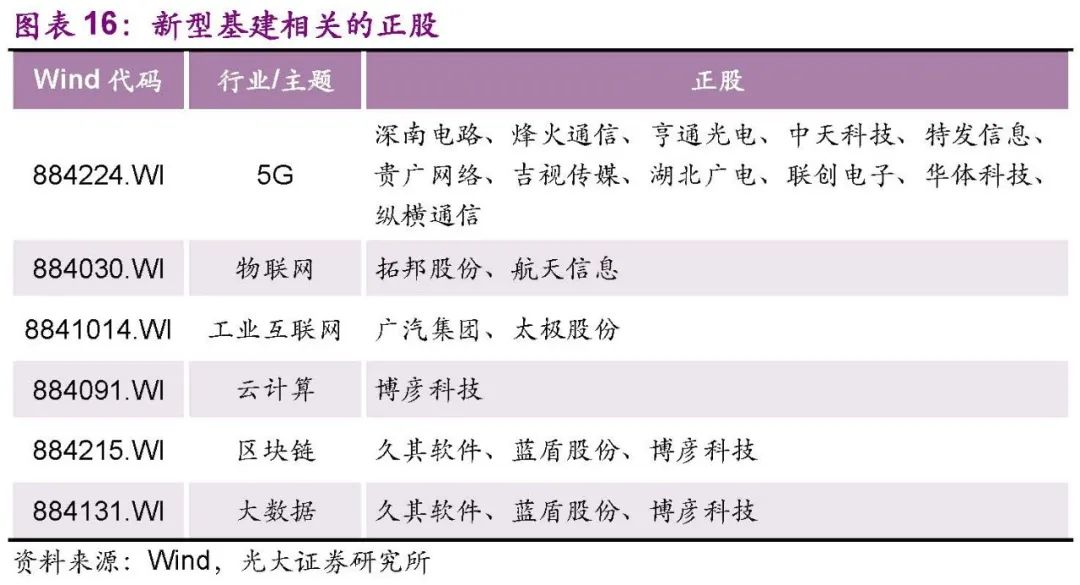

新旧基建是政策调控的重要方向 传统基建相关的正股主要包括建材和建筑工程公司,比如西藏天路、重庆建工、中国核建等。关于新型基建,4月20日的国家发展改革委四月份新闻发布会指出,新型基础设施建设主要包括:1)信息基础设施。包括通信网络基础设施(5G、物联网、工业互联网、卫星互联网等)、新技术基础设施(人工智能、云计算、区块链等)、算力基础设施(数据中心、智能计算中心等)。2)融合基础设施,比如智能交通基础设施、智慧能源基础设施等。3)创新基础设施。主要是指支撑科学研究、技术开发、产品研制的具有公益属性的基础设施。新型基建相关的正股主要包括5G、物联网、工业互联网、云计算、区块链等领域的正股。

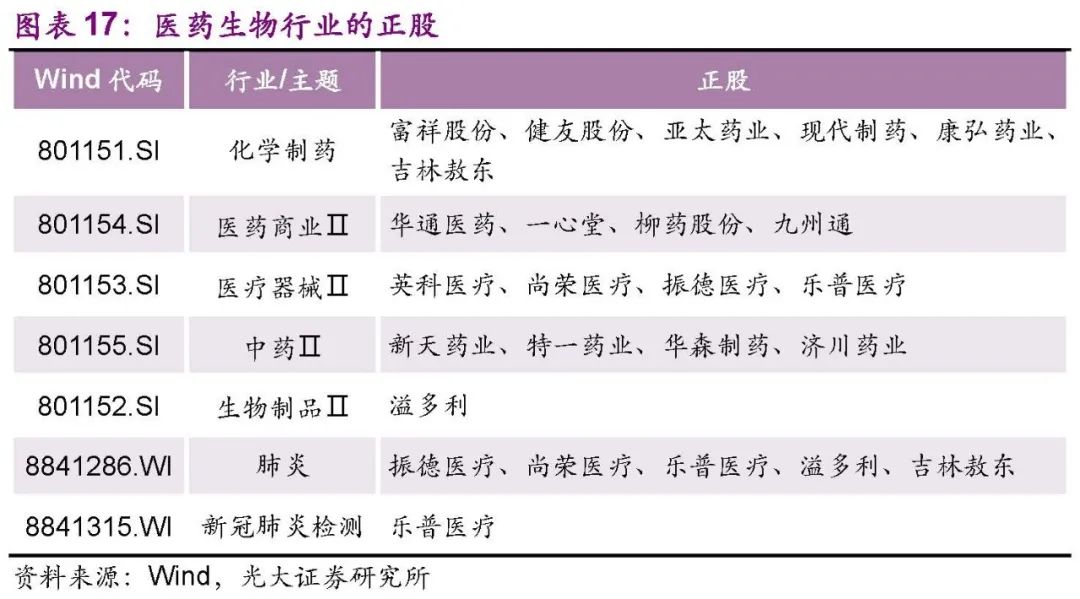

医药生物行业 从中长期来看,城镇化、老龄化都有利于医药生物行业的发展,短期来看,医药消费具有较强的刚性,“新冠”肺炎疫情有利于部分肺炎防治相关企业。

食品饮料等必需消费 食品饮料行业的周期性较弱,许多食品饮料企业在宏观经济承压的状况下,表现出稳健的业绩增速。2020年预计经济增速下行压力较大,食品饮料企业的股价表现有望强于大盘。猪肉在我国具有稳定的需求,前期的非洲猪瘟导致散养生猪难度增大,利好大规模养殖龙头,主要包括新希望、唐人神、天康生物等。前期非洲猪瘟导致维生素等饲料添加剂的需求下滑,随着规模化养殖项目逐步推进,生猪存栏量有望逐步提升,饲料添加剂需求有望改善,利好相关的维生素行业,相关正股主要包括兄弟科技。

科技类公司长期仍具较强的成长性 当前全球已经进入了以人工智能、5G通信为代表的新一轮科技创新周期。近年来,我国深入实施创新驱动发展战略,大力优化创新生态,有利于科技公司的发展壮大。“新冠”疫情促进了在线办公、无接触经济相关产业的发展。当前与可转债相关的科技产业链包括半导体、5G应用、手机产业、特斯拉、锂电池、机器人等。

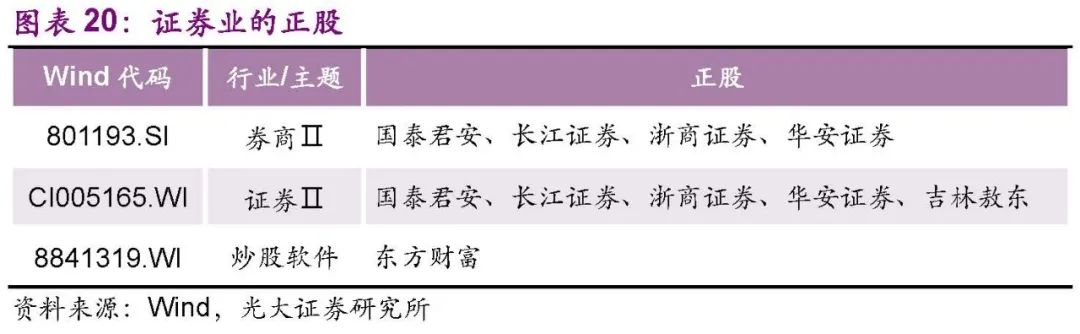

券商受益于政策环境改善 2019年以来,资本市场改革有序进行,再融资新规出台、科创板落地,注册制逐步推进,都有利于证券公司,特别是头部券商的发展。

5、可转债投资策略

投资价值高的可转债主要包括三类 常见的可转债策略是低价策略和正股策略。低价策略选出的标的基本上是低价可转债,正股策略选出的通常是中高价可转债。我们认为投资价值高的可转债主要包括三类:1)防御型标的,通常表现为到期收益率高,纯债溢价率低、价格低。防御型标的是低价策略的择券目标。2)进攻型标的,通常表现为转股溢价率低,价格处于中高水平。进攻型标的是正股策略的择券目标。3)平衡型标的,同时具有中等以上的防御能力和进攻能力,通常表现为高于中位数的到期收益率、低于中位数的转股溢价率、中等的价格。

权益市场风格决定三类可转债的权重 我们预计权益市场预计短期以震荡为主,当前可转债估值水平已经与历史中位数差异不大,可转债投资应该以平衡型标的为主,以及少量的进攻型标的和防御型标的。

6、重点标的

1)进攻型标的

进攻型标的的择券标准,主要包括正股股价上涨确定性较强、转债的转股溢价率偏低。我们看好的正股方向主要包括新旧基建、医药生物、必需消费、科技、券商。结合转股溢价率、转债价格等因素,我们认为值得关注的进攻型标的是东财转2(券商)、中天(通信)、烽火转债(通信)、游族(游戏)、康弘(医药)。

■ 东财转2:公司通过以“东方财富网”为核心,不断打造互联网服务平台,主要业务包括证券业务和信息技术服务业务。2019年公司营业收入同比增长35.48%,归母净利润同比增长91.02%。

■ 中天转债:公司的主要业务包括光通信、电力传输、海洋装备等。2019年公司营业收入同比增长14.29%,归母净利润同比下降7.18%。1)光通信业务方面,公司是光通信线缆行业目前唯一与中国移动、中国电信、中国铁塔等运营商开展5G创新合作的企业。2)电力传输业务方面,公司拥有输配电一体化完整产业链,积极参与特高压电网和智能电网建设。3)海洋装备业务方面,公司2019年度该业务收入同比增长95.05%,在2019年国内海上风电项目招标中,公司海缆中标金额为65亿元,排名第一。

■ 烽火转债:公司是信息通信设备行业的龙头企业,是国家科技部认定的国内光通信领域唯一的“863”计划成果产业化基地。公司产品包括光网络、纤光缆、系统集成、软件与服务等,公司2019年营业收入同比增长1.76%,归母净利润同比增长15.99%。

■ 游族转债:公司的主营业务是移动游戏和网页游戏的开发和运营。2019年公司营业收入同比下降10.07%,归母净利润同比下降74.58%,主要原因是《权力的游戏:凛冬将至》上线后流水下滑较大,公司广告宣传和人力成本投入较大。2020年公司将有《上海镜花》、《少年三国志:零》等新游戏上线。

■ 康弘转债:公司的主要产品为药品(包括生物制品、中成药、化学药)和医疗器械(主要是眼科医疗器械)。公司2019年营业收入同比增长11.65%,归母净利润同比增长3.35%。公司持续在眼科、脑科、肿瘤等领域加强研发创新,康柏西普眼用注射液等药品正在开展临床研究。

2)平衡型标的

2020年5月26日,在257只存量可转债中,到期收益率大于60%分位值(1.45%)、转股溢价率小于40%分位值(17.99%)的可转债共有16只。

结合行业景气度、正股实际波动率等因素,我们认为值得关注的平衡型标的是久吾(环保)、亚泰(装饰)、华森(医药)、博彦(软件)、龙蟠(车用化学品)、君禾(水泵)、纵横转债(通信)。

■ 久吾转债:公司的主要产品为以陶瓷膜、有机膜等膜材料为核心的膜集成技术整体解决方案,客户为生物医药、化工、食品、冶金等工业过程分离领域及工业污水、市政污水等环保水处理领域的企业。2019年公司营业收入同比增长4.56%,归母净利润同比增长1.47%。

■ 亚泰转债:公司的主营业务是建筑装饰设计与工程建设。2019年公司营业收入同比增长9.17%,归母净利润同比增长16.67%。公司的Cheng Chung Design(CCD)设计品牌,被2019年世界品牌实验室(World Brand Lab)评为亚洲品牌500强, 成为中国首家入选榜单的设计品牌。

■ 华森转债:公司专注于中成药、化学药的研发和销售。2019年公司营业收入同比增长19.71%,归母净利润同比增长23.57%。公司五大独家中成药品种(六味安神胶囊、八味芪龙颗粒、甘桔冰梅片、都梁软胶囊、痛泻宁颗粒)已经全部进入《国家医保目录》。

■ 博彦转债:公司在国内软件行业中已经深耕二十余年,2017年至2019年,公司获得由中国软件行业协会颁发的“中国最具影响力软件和信息服务企业”和“中国软件行业优秀解决方案”。2019年公司营业收入同比增长27.91%,归母净利润同比增长11.15%。

■ 龙蟠转债:公司的主要产品是润滑油、发动机冷却液、柴油发动机尾气处理液等车用精细化学品,产品应用于汽车整体制造、汽车后市场、工程机械等领域。2019年公司营业收入同比增长14.37%,归母净利润同比增长55.69%。

■ 君禾转债:公司的主要产品为家用水泵,已经拥有一体化的水泵产业链,涵盖水泵电机、注塑件、铝制配件、电缆线以及水泵产品组装和检测。2019年公司营业收入同比增长5.56%,归母净利润同比增长9.09%。

■ 纵横转债:公司的主营业务为通信网络的建设和维护,主要客户为三大电信运营商及铁塔公司。2019年公司营业收入同比增长48.14%,归母净利润同比下降13.51%。归母净利润下降的主要原因是为公司在2019年拓展新业务和新区域,导致公司费用同比增幅较大。

3)防御型标的

2020年5月26日,到期收益率的大于3%的可转债有24只。结合转债价格、行业景气度、转股溢价率等因素,我们认为值得关注的防御型标的是起步(服装)、亚太(汽车)、搜特转债(服装)。

7、风险提示

1)经济增速低于预期。经济增速显著低于预期,权益市场有可能出现较大幅度的向下调整,由于可转债市场整体走势与权益市场关联度较高,大概率同步向下调整。

2)相关产业发展低于预期。5G、医药生物、手机、新能源汽车、光伏、锂电池等行业的发展、取决于技术进步、政府扶持政策、下游需求增速等多种因素。如果关键性因素未达预期,行业的发展将受到限制,影响相关可转债的价格。

3)正股价格波动幅度大于预期。股票价格与宏观经济、货币政策、产业发展、公司经营情况、投资者风险偏好等多方面因素相关,可能出现波动幅度大于预期的情况。

4)部分可转债的估值水平偏高。当前部分可转债整体的转股溢价率等指标偏高,由于可转债一级市场供给加速、权益市场下行趋势增强等原因,可转债的转股溢价率可能大幅下降。

附录(部分图表)

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:李铁民

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)