摘要

回顾2023年二季度,基建投资增速小幅回落,但仍为下游用钢需求提供主要支撑,地产需求降幅持续扩大,整体需求复苏不及预期。供给方面,供给季节性上升,供给端自发管控能力不足,供给强度仍处于近年较高水平。供需格局弱化明显,钢价呈下行趋势,整体价格环比明显下降;成本方面,铁矿石价格走低,焦炭价格大幅回落;吨钢利润表现存在分化,建筑类钢材利润进一步下滑,板材利润表现尚可,行业景气度处于近年来低位。

展望三季度,基建投资仍维持较快增速,地产新开工降幅扩大,叠加施工淡季,地产建筑用钢需求不足,同时制造业复苏动能不足,预计整体需求仍表现疲软,而供给端自发管控能力不足,供给端处于近年来同期相对高位,整体基本面偏弱运行,叠加成本支撑不足,钢材价格预计小幅下滑。成本端方面,铁矿石在钢厂需求下滑及供给趋于宽松的背景下,预计价格偏弱运行。焦炭方面,进口焦煤供应维持宽松状态,焦炭价格仍存在下降空间。预计吨钢利润维持低位波动,其中建筑用材利润预计仍将承压下行,行业景气度仍处于近年来低位。

行业景气度低迷的背景下,钢企仍面临较大的经营压力,亏损面有所扩大,盈利可贡献现金流较弱,但考虑到行业前期高景气度下的资金积累以及今年以来融资面相对宽松,短期债务周转压力尚可,预计短期信用风险保持稳定。但仍需重点关注未来在拟建投资规模庞大、成本控制能力弱、债务短期化严重的钢企,在持续大幅亏损下可能导致的外部融资波动及流动性冲击。

一、 行业景气度展望

(一)行业需求回顾与展望

2023年二季度,从行业下游需求看,主要行业需求表现不及预期。具体来说,基建投资增速小幅回落,但仍保持较快增速,为下游用钢需求提供主要支撑;地产销售面积降幅较上季度扩大,新开工降幅亦边际走阔至超过-20%,地产用钢需求仍较为疲软;汽车行业,在各地促消费政策以及汽车营销活动影响下,汽车产销量有所回升;受地产拖累影响,工程机械需求表现仍较弱,但降幅逐步收窄。出口方面,国内钢价优势收缩以及海外需求弱化影响下,出口规模增速有所回落。综上,二季度钢材需求恢复动能不足。

展望三季度,基建投资仍为下游用钢需求的重要支撑,预计基建投资仍保持韧性,但需关注资金到位情况对施工进度的影响;地产销售复苏动能不足,新开工面积预计仍在底部徘徊,叠加三季度高温多雨天气影响下施工进度放缓,将进一步拖累整体用钢需求。制造业方面,随着新能源汽车下乡启动、延续和优化新能源购置税减免等刺激政策出台以及新能源汽车产销保持较高增速,汽车产量仍有一定增长潜力;工程机械需求预计仍延续疲软状态;此外,二季度以来制造业PMI以及新出口订单指数持续处于50%以内,制造业需求恢复预计较为缓慢。出口方面,海外经济增长面临较大不确定性,用钢需求较弱,预计钢材出口将进一步回落。综上,三季度属于传统需求淡季,地产建筑用钢需求不足,制造业复苏动能不足,预计整体需求仍表现疲软。

(二)行业供给回顾与展望

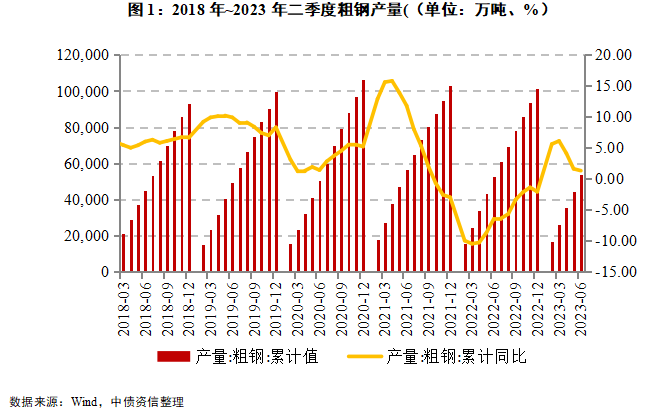

2023年二季度,行业产能无重大变化。高炉开工率1方面,二季度整体仍处于开工旺季,4、5月份随着需求复苏不及预期,钢厂盈利大幅下滑,被动减产增加,日均铁水产量下降,6月份以来由于宏观政策利好,市场预期改善下钢价上升、盈利改善带动钢厂复产,高炉开工率再次回升。当前行业供给端自发管控能力不足,供给弹性较大,表现在盈利边际修复会带动供给端快速复产,进而使得基本面恶化、利润下降。具体来看,2023年二季度粗钢产量2.74亿吨,同比下降3.32%,环比上升4.79%;开工率方面,二季度平均开工率约83.05%,同比和环比分别上升约1.3个百分点和3.7个百分点。整体看,二季度供给季节性上升,供给端自发管控能力不足,供给强度仍处于近年较高水平。

展望三季度,行业下游逐步进入需求淡季,预计三季度粗钢产量及高炉开工率将环比下滑,但考虑到当前钢厂仍存有一定利润,行业自发减产、控产的积极性不足,预计供给仍高于同期水平。此外,2023年市场预期粗钢产量控制政策仍以平控为主,考虑到二季度以来,受需求低迷影响,钢厂生产积极性边际下降,2023年上半年粗钢产量同比上升1.3%,涨幅较小,预计政策性限产对供给格局改善有限。整体看,预计三季度粗钢产量及高炉开工率将环比小幅下降,略高于去年同期,高炉开工率约在80%~82%(去年同期约79%),处于近年来同期较高水平。

(三)行业价格回顾与展望

2023年二季度,4、5月份随着需求复苏不及预期,同时随着日产铁水下滑,原材料价格下降,成本支撑不足,钢价承压快速下行,6月份宏观政策利好带动市场预期改善,钢价小幅回升。整体看,二季度钢价呈下降趋势,螺纹钢价格中枢环比下降约420元/吨至3800元/吨,价格中枢环比下降约10%,同比下降约20%。

展望三季度,基建投资仍维持较快增速,地产需求仍在底部徘徊,叠加施工淡季拖累用钢需求,制造业复苏动能不足,整体下游需求表现疲软,供给端处于相对高位,预计基本面偏弱运行,叠加成本支撑不足,钢材价格预计小幅下滑。如果控产政策落地以及钢厂积极主动减产,供给压力缓解情况下,钢价或将阶段性反弹。

(四)行业成本回顾与展望

二季度,铁矿石方面,4、5月份,钢厂盈利大幅收缩导致生产积极性下降,高炉开工率持续回落,日均铁水产量逐步下滑,铁矿石需求下降使得铁矿石价格逐步下滑,最低跌破100美元/吨,6月份钢价回升、盈利改善,钢厂复产带动铁矿石价格逐步回升,铁矿石需求增速边际回落,但仍偏强;供给方面,二季度铁矿石到港量环比下滑约10%,同时铁矿石港口库存保持低位波动;整体,铁矿石价格受需求回落影响呈下行趋势,二季度进口铁矿石价格环比下降8.23%,价格中枢较上季度下降约10美元/吨至115美元/吨,同比下降13.39%,处于近年来中等水平。焦炭方面,钢厂焦炭需求增速放缓,蒙煤通关量同比大增,同时澳洲以及俄罗斯焦煤进口,焦煤供应宽松致使价格承压下行,焦炭价格与焦煤同步下移,一季度焦炭均价环比下降19.49%,同比下降40.08%,降至近年来平均水平。废钢方面,二季度随着钢厂利润收缩,对废钢需求下降,与钢价同步走低,废钢价格跌幅与钢价趋同,环比下跌9.86%,同比下降25.86%。综上,行业整体原材料成本环比、同比均明显下降。

展望三季度,铁矿石方面,钢厂下游需求逐步进入淡季,铁水产量预计环比下降,同时主流矿山产地存在季节性发运上升,国内“基石计划”下存在供应增量,预计铁矿价格偏弱势运行。焦炭方面,进口焦煤供应维持宽松状态,同时钢厂需求偏弱,预计焦炭价格仍存在下跌可能。综上,预计三季度行业生产成本环比小幅下降。

(五)行业景气度回顾与展望

二季度,需求复苏不及预期,“旺季不旺”的弱现实,叠加供给端压力,同时原燃料成本支撑不足,导致钢价快速回落,整体钢价环比明显下跌,原燃料成本亦有所下降,但由于不同钢材品种降幅不同,导致模拟吨钢利润变动存在分化,其中受地产建筑需求低迷影响,螺纹钢利润延续下滑态势,汽车、造船等制造业用钢需求具有一定韧性,板材利润表现有所修复。整体看,吨钢利润表现存在分化,行业景气度处于近年来低位。

展望三季度,考虑到下游需求表现疲软,供给弹性较大,预计钢材与原材料价格均较上季度小幅下降,供需基本面处于较弱状态,预计短期内吨钢利润维持低位波动,其中建筑用材利润预计仍将承压下行,行业景气度处于近年来低位,景气度改善的拐点取决于行业内减产效果及地产需求回暖情况。

二、 行业债券融资监测

及信用风险展望

根据前文所述,2023年二季度,钢铁行业吨钢利润边际修复,但行业景气度仍处于近年来低位,行业内盈利表现存在分化。结合上市钢企发布的半年度业绩预告,超半数钢企利润处于亏损状态,如马钢股份、鞍钢股份、本钢板材等,其中鞍钢股份、马钢股份及柳钢股份等利润较一季度亏损扩大;另外,首钢股份、方大特钢、山东钢铁等利润较一季度环比改善,但仍处于较低水平,反映当前行业景气度仍较为低迷,同时行业内部产品结构、降本增效等差异导致钢企盈利表现存在分化。

行业及企业债券融资方面,2023年4-6月钢铁行业债券发行相对平稳,但净融资仍以净流出为主,二季度累计发行债券总额449亿元,同比基本持平,环比增长13%;由于到期规模扩大,二季度债券融资净流出约233亿元,净流出规模同比、环比均进一步扩大,其中宝武集团和鞍山钢铁分别净流出120亿元和61亿元,对行业整体净融资表现影响较大,另外与上季度相比,首钢集团、太钢集团、沙钢集团和柳钢集团等仍维持净流出状态。信用利差方面,二季度行业信用利差均值较上季度有所下行,仍处于近年来低位,多数钢企利差恢复至2022年年初水平,此前部分利差修复偏慢的钢企在二季度利差明显下滑,如河钢股份、柳钢集团和沙钢集团等,信用利差下行超过20bp,但其中沙钢集团利差仍处于近年来偏高水平。另外,柳钢股份、永钢集团和鞍山钢铁等钢企利差上升超过10bp,其中柳钢股份盈利仍处于亏损状态,经营压力较大。债券到期情况方面,截至2023年6月末,未来一年内债券到期规模(含行权)及占比较高的企业有山钢集团、首钢集团、包钢集团、攀钢集团等,关注企业债务周转情况。

展望三季度,行业景气度低迷的背景下,钢企仍面临较大的经营压力,盈利可贡献现金流较弱;而行业融资以短债为主,仍面临一定资金周转压力,考虑到行业前期高景气度下的资金积累以及今年以来资金面仍处于宽松状态,且发债企业以央企、国企为主,行业融资端表现良好,短期债务周转压力尚可,预计短期信用风险保持稳定,但仍需重点关注未来在拟建投资规模庞大、成本控制能力弱、债务短期化严重的钢企。从中长期来看,下游需求修复具有较大不确定性,若行业景气度及利润表现较长时间维持低迷状态,资金面出现收紧,行业融资端或大幅转弱,信用风险将有所抬升。

注:【1】原高炉开工率数据停止更新,此处采用Mysteel统计的247家钢铁企业的高炉开工率。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)