原标题:盛京银行房地产业不良贷款增长近7倍,回应恒大关联贷款称“涉及客户隐私”

来源:洞见财经

记者 谢奀国 实习记者 安琪

这一年来,恒大集团频繁暴雷,正如恒大所言“遇到了前所未有的困难”。

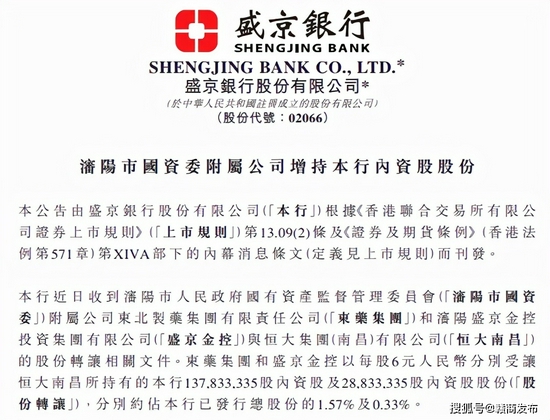

转让资产成为恒大度过困难期的自救手段之一。今年8月17日,盛京银行发布公告称,恒大集团(南昌)有限公司(以下简称“恒大南昌”)拟将盛京银行1.67亿股内资股转让给沈阳市国资委附属公司。以单价6元/股计算,恒大南昌此次股权转让将套现超10亿元。

截至2020年末,恒大南昌持有盛京银行32.02亿股内资股,占该行已发行普通股的比例为36.40%,系盛京银行第一大股东。2021年半年报显示,今年上半年盛京银行实现营业收入85.08亿元,较去年同期98.39亿元下滑13.5%;实现净利润10.46亿元,较去年同期28.46亿元下滑63.2%。

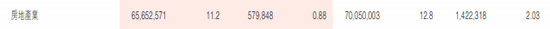

今年上半年该行的涉房贷款方面有所改善,截至今年6月末,盛京银行房地产业贷款为656.53亿元,占贷款总额的11.2%,其中不良贷款率为0.88%,不良贷款为5.78亿元。较去年末房地产业贷款减少43.97亿元,其中不良贷款率减少13.34个百分点。不过拉长时间轴来看,2018年该行房地产业不良贷款为0.84亿元,今年上半年房地产业不良贷款相较于2018年增长了近7倍。

而对于盛京银行与恒大之间的关联交易情况,盛京银行方面以“涉及客户隐私”为由未做正面回复,仅表示,“公司所有的行为(交易)受到监管政策的监管,均符合相关要求。”

净利接连腰斩,资产质量有改善

据官网介绍,盛京银行前身为沈阳市商业银行,于2007年2月更名为盛京银行,后于2014年12月29日在香港联交所主板成功上市。截至2021年6月末,盛京银行资产总额达10165.03亿元。

作为一家大型城商行,盛京银行上半年业绩表现并不理想。根据盛京银行的2021年半年报显示,今年上半年实现营业收入85.08亿元,较去年同期98.39亿元下滑13.5%;实现净利润10.46亿元,较去年同期28.46亿元下滑63.2%。同比已经腰斩。

2020年财报数据显示,去年盛京银行营业收入较2019年的210.07亿元同比下滑22.6%至162.67亿元,净利润更是较2019年的54.38亿元同比下滑77.3%至12.32亿元,也已经腰斩。

不断增长的资产减值损失或是盛京银行净利润接连腰斩的原因之一。联合资信出具的报告中指出,盛京银行“在较大规模的资产减值损失影响下,盈利水平显著下降。”半年报数据显示,今年上半年,盛京银行营业收入85.08亿元,计提的资产减值损失为51.03亿元,同比增幅16.7%,在同期营收中的占比达到60%左右。而在去年同期资产减值损失43.73亿元,占比约为44.45%。

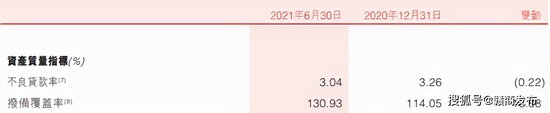

与营业收入、经营效益不佳相反,今年上半年盛京银行资产质量有所改善。截至今年上半年末,该行不良贷款率为3.04%,较上年末下降0.22个百分点;拨备覆盖率130.93%,较上年末上升16.88个百分点。今年上半年资产质量改善或和其加大不良资产清收处置力度有关。盛京银行方面曾表示,今年上半年积极推进存量不良资产清收处置,加大资产减值准备计提力度,提高风险覆盖能力和拨备水平。

记者梳理往年财报数据发现,2018-2020年间,该行不良贷款率为1.71%、1.75%、3.26%。在2020年盛京银行的不良贷款率较2019年骤增1.51个百分点;拨备覆盖率分别为160.81%、160.90%、114.05%。

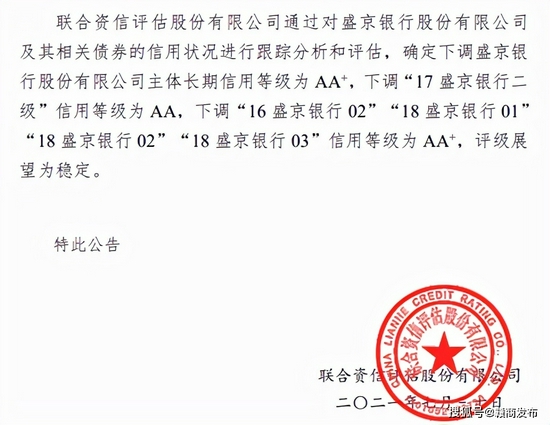

虽然今年上半年该行资产质量有所改善,但不良贷款率仍处于高位。联合资信分析认为,该行未来仍面临一定下行压力,拨备水平有待提升。其中,联合资信还指出造成这一局面,有区域经济增速放缓、信用环境弱化以及新冠疫情等因素的影响。

今年7月30日,据联合资信发布评级报告显示,确定下调盛京银行主体长期信用等级为AA+,下调“17盛京银行二级”信用等级为AA,下调“16盛京银行02”“18盛京银行01”“18盛京银行03”信用等级为AA+,评级展望为稳定。

过去三年半房地产贷款及不良率上升较快

今年8月17日,盛京银行发布公告称,沈阳国资委附属公司东药集团和盛京金控以每股6元分别受让恒大南昌所持有的本行1.38亿股内资股及2883.33股内资股股份,分别约占该行已发行总股份的1.57%及0.33%。截至今年上半年,恒大南昌持股盛京银行36.40%股份,为第一大股东。此次股权转让后,恒大南昌持股比例从36.40%降至34.50%,国资持股则从8.70%上升到10.60%。虽然已转出部分股份,但是恒大南昌是盛京银行第一大股东的身份没有转变。

盛京银行大股东恒大南昌系恒大集团附属子公司。恒大集团是以民生地产为基础,文化旅游、健康养生为两翼,新能源汽车为龙头的企业集团。去年以来,多家房企先后暴雷,出现债务危机,这或将增加冲击银行整体资产质量的风险。联合资信曾表示,恒大集团负面舆情持续发酵,或将对盛京银行的业务开展及同业声誉产生不利影响。

今年上半年,在涉房贷款方面,盛京银行房地产贷款占比与不良贷款率较去年年末有所下降。数据显示,截至今年6月末,盛京银行房地产业贷款为656.53亿元,占贷款总额的11.2%,其中不良贷款率为0.88%,不良贷款为5.78亿元。而去年末该行房地产业贷款为700.50亿元,占贷款总额的12.8%,不良贷款率为2.03%,不良贷款为14.22亿元。

拉长时间轴来看,盛京银行2019年房地产业贷款为352.80亿元,占总额的7.7%,不良贷款率1.91%,不良贷款为6.74亿元;2018年房地产业贷款为289.55亿元,占总额的7.7%,不良贷款率仅为0.29%,不良贷款为0.84亿元。

今年上半年相较于2018年,房地产业不良贷款率上升了0.59个百分点,不良贷款增长了将近7倍。房地产业贷款也增长了366.98亿元。

在盛京银行的半年报中,前十大单一借款人均显示匿名。恒大南昌又为该行大股东,记者向盛京银行询问期间该行与恒大之间的关联交易情况如何?就此,银行方面对记者表示,“(问题)针对到具体客户,涉及到对方隐私(不便回应)。”并强调,该行作为一个独立的法人机构,是港股上市的公司,“所有的行为(交易)是受到监管政策的监管,也都是符合相关要求的。”

联合资信分析认为,盛京银行增加房地产行业贷款投放规模是为提升资金收益水平。并指出,考虑到新冠疫情对房地产市场的影响以及房地产行业融资政策持续趋紧,加之商业银行房地产贷款集中度限制政策的落地,盛京银行房地产行业贷款投放策略及相关信贷资产质量有待观察。

此前有当地媒体报道,沈阳市领导到盛京银行调研时指出,沈阳市委、市政府高度重视盛京银行改革发展,支持市属重点国有企业在行业监管部门指导下,逐步增持盛京银行股份。随着国资的增持,不知盛京银行的经营水平、抗风险能力等是否得到改善?记者将持续关注。

责任编辑:陈嘉辉

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)