来源:互联网金融电讯

蓝鲸财经由上海报业集团主管主办,持有《互联网新闻信息服务许可证》。

互联网金融电讯为蓝鲸财经旗下专注金融科技领域独家报道的新媒体品牌。

酝酿已久的上海农商行将于本月19日登陆上交所,成为第10家A股上市的农商行。蓝鲸财经发现,该行发行价将创A股农商行发行价新高,而其对应的市盈率则高于同行业可比上市公司2020年静态平均市盈率。

今年7月6日,上海农商行发布《首次公开发行股票发行安排及初步询价公告》,正式启动A股招股程序;7月13日,该行发布《首次公开发行股票初步询价结果及推迟发行公告》,首次公开发行股票价格为8.90元/股,预计募集资金总额超85亿元。8月4日正式启动申购。

据悉,按照此次发行前后的总股本分别测算,上海农商行8.90元/股的发行价对应的市盈率为9.58倍和10.65倍,高于同行业可比上市公司2020年静态平均市盈率,也高于中证指数有限公司发布的“货币金融服务(J66)”最近一个月静态平均市盈率(6.62倍)。

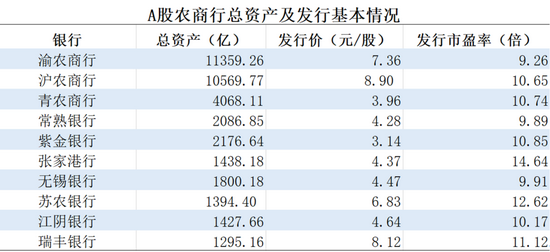

蓝鲸财经整理了A股已上市农商行的上市基本情况。从资产总量来看,截至去年年末,上海农商行总资产已超万亿,仅次于渝农商行。

图中可知,目前,上海农商行与已上市的9家农商行发行价均未超过9元/股,但上海农商行的发行价将创农商行发行价新高,此前最高为6月登陆A股的瑞丰银行,为8.12元/股。

在发行市盈率方面,10家农商行均未超过15倍,目前最高的是张家港行达14.64倍,最低为渝农商行的9.26倍。此外,4家银行发行市盈率处于10倍至11倍之间。

然而,从上海农商行披露的比较情况看,该行此次发行价格对应的市盈率均高于上海银行、渝农商行、青农商行的2020年静态市盈率,也高于上述三家银行的平均值。

从9家农商行最新的静态市盈率看,上海农商行10.65倍的发行市盈率仅次于瑞丰银行,最低则为5.24倍的渝农商行。

由此,上海农商行在公告中表示“存在未来发行人估值水平向行业平均市盈率回归,股价下跌给新股投资者带来损失的风险” 。

此前招股书显示,上海农商行此次公开发行新股9.64亿股,占发行后总股本的10.00%,发行后总股本为96.44亿股。根据8月10日的《首次公开发行股票发行结果公告》,回拨机制启动后,网下最终发行数量为9644万股,占发行总量的10.00%;网上最终发行数量为86800万股,占发行总量的90.00%。回拨机制启动后,网上发行最终中签率约为0.21%。

截至2020年末,上海农商行资产规模突破万亿,达10,569.77亿元,较2019年末增长13.66%;存款总额7,636.17亿元,较2019年末增长10.29%;贷款和垫款总额为5,306.73亿元,较2019年末增长13.67%。

盈利能力方面,2020年,该行实现营业收入220.40亿元,同比增长3.61%;归母净利润81.61亿元,同比降低了7.74%。在资本充足率指标方面,该行2020年末资本充足率14.40%,一级资本充足率11.70%,核心一级资本充足率11.67%,分别比2019年末降低了1.17、0.92、0.92个百分点。

值得一提的是,上海农商行去年年报显示,该行房地产行业贷款余额达1050.97亿元,占客户贷款和垫款总额的19.80%,在该行贷款发放的行业中占据第一。另外,个人房产按揭贷款达1096.34亿元,占以摊余成本计量的贷款和垫款账面价值的24.51%,也是该行个人贷款和垫款的最大组成部分。

责任编辑:潘翘楚

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)