日前,猪八戒股份有限公司(以下简称“猪八戒网”)向港交所递交招股说明书,第三次向资本市场发起冲击。虽然名字中带上了“二师兄”,但是猪八戒网却与肉类生意毫无关联。作为一家综合型定制化企业服务电商平台,猪八戒网脱下外皮后,其实就是一家企业代理服务公司。面临三年半累计亏损超10亿元,同时又缺乏关键盈利增长点的猪八戒网而言,IPO似乎成为公司生存下去的最后一根稻草。

估值超百亿 核心业务为代理记账 三年半亏损10亿元

公开资料显示,猪八戒网创立于2006年,公司主营业务是将企业雇主的服务需求与服务商技能进行配对。随后,为了满足中小企业经营管理及监管需求,猪八戒网进一步进行业务拓展,通过平台帮助企业完成财税、法律、IT开发等大量有关职能部门的工作。借助互联网迅猛发展的东风,猪八戒网也乘势而起,先后完成8轮融资,引入IDG资本、赛伯乐投资、重庆文投集团等知名投资机构,尤其在2015年,猪八戒网获得了来自赛伯乐等机构共计26亿元的C轮融资,公司投后估值达到110亿元,风光一时无两。

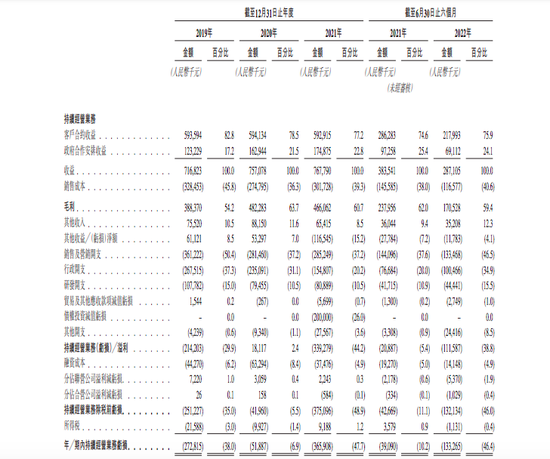

但在风光背后,猪八戒网的经营状况却是每况愈下。招股书显示,2019-2022上半年,猪八戒网实现营收7.17亿元、7.57亿元、7.68亿元、2.87亿元,营收水平在2020年还有5.62%的增长幅度,而2022上半年,营收同比下滑达到25.14%。同期,猪八戒网净亏损分别达到2.72亿元、2.68亿元、3.66亿元、1.33亿元,也就是说,三年半时间里,猪八戒网已经累计亏损超过10亿元。

对于亏损一事,猪八戒网仍持乐观态度,并认为随着业务进一步增长,以其规模再加上网络效应,可以帮助公司以更具成本效益的方式吸纳客户,从而受惠于庞大的规模经济。然而残酷的现实是,已经成立16年猪八戒网,早已错过行业风口,迟迟未能形成规模经济效益,公司的业绩状况也愈发不容乐观。

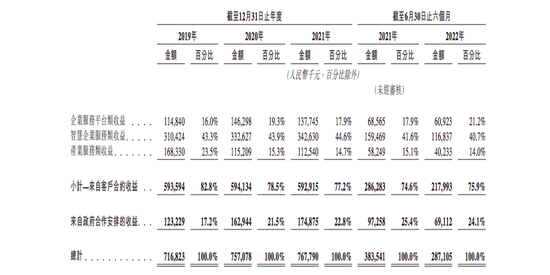

雪上加霜的是,猪八戒网的核心业务板块正在面临收入不断下滑的窘境。从招股书来看,猪八戒网的收入结构主要分成四部分,分别是提供企业服务、智慧企业服务、产业服务以及政府区域企业服务生态促进合作。其中智慧企业服务也就是代理记账和商标代理业务,其收入占比达到40%以上,是猪八戒网重要的营收来源,然而2022上半年智慧企业服务实现营收1.17亿元,同比下滑26.7%。

至于毛利最高的企业服务平台业务,近两年来毛利率水平已经达到90%左右,但这块收入占比却持续走低,甚至不及营收的两成。2019-2021年,猪八戒网平台业务的付费客户数甚至5.57万下滑至3.74万,到2022前半年,这一数字再次下滑至3.34万。显然,平台对于客户的吸引力正在不断减弱,因此也未对公司的亏损状况做出改善。

剥离教育和金融 拿下三张牌照 现金流极度承压

从猪八戒网近年来的发展态势来看,一方面是核心业务板块的不断下滑,另一方面是高毛利业务的持续萎缩的困境,猪八戒网也曾试图寻找新的增长极。然而在分别对金融服务、教育等领域进行业务拓展后,猪八戒网均未取得明显成效,最终不得不进行业务剥离。

据招股书显示,猪八戒网曾经出资设立的重庆八戒教育科技有限公司等职业教育业务已经剥离,而金融业务也以6.54亿元的价格转让给嘉兴归藏股权投资合伙企业(有限合伙)及重庆灵华清鸣企业管理有限公司。

除此以外,猪八戒网还曾手握私募基金、小额贷款、保险经纪、商业保理等四张张金融牌照。在2016-2018年,公司已先后退出投资企业重庆八戒商业保理有限公司、重庆猪八戒保险经纪有限公司(以下简称“猪八戒保险”)、重庆市猪八戒宜创小额贷款有限公司(以下简称“猪八戒小贷”)、重庆猪八戒股权投资基金管理有限公司。2020年12月23日,猪八戒保险经纪被注销。

截止目前,上述金融公司已全部归于重庆猪八戒金融服务有限公司(以下简称“猪八戒金融”)旗下。而猪八戒金融的法人、高管以及股权上仍与猪八戒网关联颇多,其他三家金融公司也仍在正常运营中。例如,猪八戒金融法人和执行董事董长城为猪八戒网的董事,股权穿透后也能看到实控人仍为猪八戒网创始人朱明跃。

尽管猪八戒网在招股书中称,为专注核心业务,猪八戒网已经决定出售猪八戒金融。但目前来看,猪八戒金融的业务看展也存在不少问题。

企查查显示,猪八戒小贷是全国第19家有牌照的互联网小贷公司,成立于2016年,致力于为猪八戒网用户乃至更多的小微企业及企业主提供数字普惠金融服务。目前,猪八戒小贷涉及261个司法案件。多个司法案件显示,猪八戒小贷通过收取服务费的形式,变相推高借款人成本,甚至超过30%,而法院仅支持24%部分。

一则小额借款合同纠纷判决书显示,借款人通过猪八戒金融旗下的“小也云贷”申请贷款,日利率0.05,即年化18.25%。此外,猪八戒小贷还向借款人收取每期1%的手续费,即年化12%,合计为年化30.25%;若借款人逾期,还需缴纳年化24.455%的逾期费。

另一则裁判文书则显示,除了18.25%的年利率,借款人还需每期缴纳1.1%即年化13.2%的手续费,即合计年化31.45%。而法院认为,“因原告系由重庆金融监管部门监管的小额贷款公司,其主张的利息、罚息、复利总和超过了按照年利率24%计算的利息金额,超过部分法律不予保护。”

在黑猫投诉【投诉入口】上,也有大量用户投诉猪八戒金融收取会员费、不良催收等问题。值得注意的是,有用户提到了该公司旗下的医美贷平台起点分期。媒体报道显示,2018年 6月,八戒金融旗下消费分期产品起点分期正式进军全国医美市场,致力于为医美行业提供消费分期金融服务。

如今,猪八戒上市,与金融业务的关联性是否会产生不良影响?我们不得而知。

但对于猪八戒来说,上市已经是最后的稻草。2022上半年,公司账面现金及等价物仅有2.89亿元,同期长、短期贷款以及交易性金融负债合计高达14.02亿元,资产负债率也从2019年的117.83%飙升至201.81%。按照目前亏损态势,账面上的资金只够猪八戒续命一年。

而除了为公司输血续命,猪八戒此事上市,也是对公司股东的一个交代。

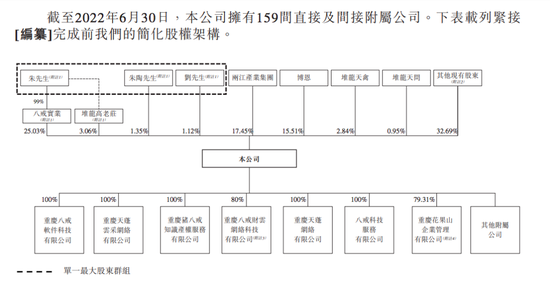

招股书显示,猪八戒网刚刚成立时,三位合伙人朱明跃、刘川郁、朱陶合计持有公司69%的股权,到IPO前,三位创始人持有股份已被稀释至30.55%。尽管仍构成控股股东,但在此前冲刺A股时,公司引入众多私募基金,这些第三方财务投资者合计持有猪八戒网32.69%的股份,已经超越联合一致行动人(朱明跃、刘川郁、朱陶)的30.55%。在猪八戒转战港股后,这些第三方财务投资者的强烈套现预期,或许还将对公司估值产生较大影响。

此外,两江产业集团持股为17.45%,博恩持股为15.51%。其中博恩集团作为猪八戒网第三大股东经营风险极高,先后多次被法院限制高消费、破产重组等,同时还涉及多起纠纷及诉讼,猪八戒网也被迫牵连其中。直到2022年4月,博恩集团所持猪八戒网全部股权已遭法院冻结,对股权价值产生极为不利的影响。

随着客户群的流失、主营业务收入不断下滑,第三次冲击IPO能否让这只曾经飞上风口的“猪”安全降落?答案恐怕早已明晰。(新经济观察团)

责任编辑:宋源珺

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)