导流or分润?互联网巨头竞跑联名信用卡,一文告诉你怎么玩

北京商报

12月7日,一则“美团联名信用卡突破1500万”的消息,在金融科技圈里炸锅了,这个不菲的数据,也引发业内对联名信用卡业务的格外关注。北京商报记者注意到,除美团外,包括阿里、京东、字节跳动、携程、滴滴等多个互联网巨头,也在纷纷布局发力,这些大众常见的联名信用卡,内在逻辑是何?该怎么玩?有哪些痛点?

发力联名信用卡

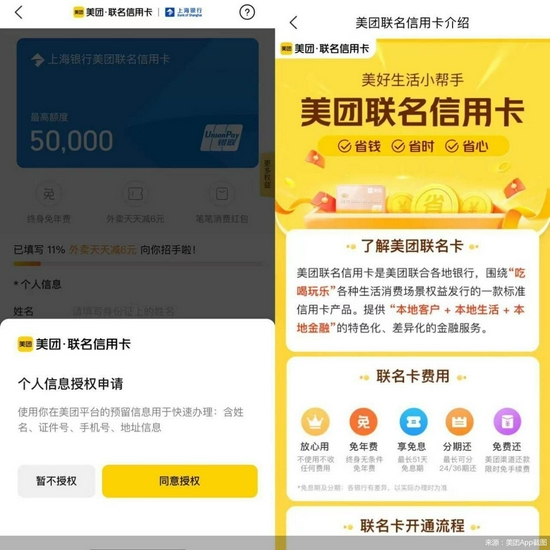

12月7日,北京商报记者获悉了一组数据,截至目前,美团与全国多地区域银行联合推出的美团联名信用卡累计发卡已突破1500万张,其中,2021年新增发卡近500万张。

这一数据还是较为亮眼的,以江苏银行端披露的情况来看,该行与美团推出联名信用卡两年来,累计发卡已近250万张。其中,35岁以下年轻客群占比约70%,有100万是此前从未与该行发生过业务关系的新客户,另有超过20万客户办理了江苏银行借记卡,超过40万客户开通手机银行,有近20万客户成为直销银行新客户。

由此可见,联名信用卡对撬动银行的零售业务发展作用可圈可点。

联名信用卡同样也给美团生态带来了新的增长动力。12月7日,美团联名信用卡相关负责人在接受北京商报记者采访时透露,截至12月,其合作区域银行包括青岛银行、江苏银行、东亚银行、天津银行、武汉农商行等14家,激活后的平均实动率超过75%,其中60%以上的交易发生在美团生态场景。

据悉,美团联名信用卡业务开始于2018年9月,主打“吃喝玩乐购”等各类生活消费场景权益。北京商报记者多方采访了解到,不同于纯导流模式,美团联名信用卡采用的是与银行深度合作的分润模式,打通了信用卡从发放到运营的全流程。从合作内容来看,除了前端的场景、流量之外,美团还通过第三方“通联金融”开发的信用卡系统,为银行提供发行、数据、经营等方面的技术支撑。

“这一能力其实对于很多区域性银行极具吸引力,也是美团联名信用卡3年能突破1500万的关键能力。” 信用卡资深研究人士董峥说道。

“没有美团的强场景属性,其实也很难有这样的用户量和规模,所以这也是一种双赢模式。” 博通分析金融行业资深分析师王蓬博则告诉北京商报记者,对美团而言,首先这是一种很好的资金渠道,有利于加速美团对场景的掌控能力和产品落地;其次,也有利于为用户提供更多金融产品,增加用户黏性,此外这种联合信用卡的模式也符合监管预期。

互联网巨头更青睐分润模式?

所谓联名信用卡,顾名思义就是平台与银行一起发行,二者通过品牌、客户、资源可以强强联合,信用卡用户既可以享用银行的服务,又可以获得平台的权益,可谓多赢。

这一模式早几年前就已盛行。发展至今,不仅是美团,包括阿里、京东、字节跳动、携程、滴滴等多个互联网巨头,也在纷纷布局发力联名信用卡。

以字节跳动为例,北京商报记者登录抖音钱包发现,目前抖音推出了浦发银行抖音联名信用卡、宁波银行抖音联名信用卡以及光大银行抖音联名信用卡,除了信用卡自身权益外,还附带了抖音专属福利,吸引用户办理;此外,滴滴则推出了广发银行滴滴联名信用卡,首年免年费,并推出了新客首月专享支付券、最高20倍积分等权益。

虽然都为联名信用卡,但不同平台打法不一。北京商报记者多方采访了解到,目前联名信用卡主要分为两大类模式,即导流模式和分润模式,前者主要以相关的办卡数量为准,直接按照数量付费;后者则是在获取利润后,再进行分润。虽然二者具体操作不一,但简单来说还是一方出资金,另一方出场景,二者合力提高用户的转化。

“导流其实是早期比较普通的一种玩法,仅限于流量上的合作。”董峥告诉北京商报记者,目前分润模式其实更被业内看好,这种模式下不仅有场景、能获客,平台关键还可以提供数据、技术上的支持。

“事实上,互联网巨头更喜欢分润模式,相比纯导流一次性收费,分润模式更具可持续性,这跟传统的助贷分润很像。” 冰鉴科技研究院高级研究员王诗强介绍,一方面,联名信用卡可以提高企业品牌知名度,增加客户在其平台刷卡消费;另一方面,在这一模式下,部分联名信用卡授信额度是基于互联网巨头的风控模型得出,这也可以增加互联网巨头数字化运营收入,类似于助贷收入的升级。

王诗强补充道,目前,互联网巨头客户较多,但面临着持续增长压力,而银行信用卡中心面临着客户增长变缓的烦恼,且信用卡中心对很多客户的风险评估数据不够,需要借助互联网巨头的数据,双方的合作可以很好地实现优势互补。

北京商报记者了解到,目前包括美团、京东等巨头在内,主要采用分润模式,而其他一些小型纯流量平台,因线下场景相对匮乏,消费转化率相对较低,因此更多采用纯导流模式。

一股份制银行信用卡中心人士谈及的合作模式也印证了这一点,目前该行信用卡更倾向于通过互联网平台资源搭建起全面的信用卡产品融合服务。在合作模式上,银行通过发卡量定价、卡片权益定价、用卡效果定价、市场活动投入等多种商务合作模式,与平台建立联名卡合作。

营销能力、数据分析等是硬门槛

借势数字化转型、牵手互联网企业的联名信用卡市场正悄然崛起。不过入场者众,作为互联网平台,又该如何增强市场竞争力?银行更看重哪些能力?

对此,前述股份制银行信用卡中心人士向北京商报记者透露,“以客户体验为导向,合作方主营业务的发展方向与银行信用卡产品的基本消费属性是否匹配,是否具有有效的结合点,在定制产品后是否可以得到市场和双方客户的共同认可,是我行选择合作企业的首要考虑因素。”

除此之外,该人士还提到,平台科技创新能力、客户结构情况、综合运营实力也都是考量的重点,尤其是对于产品上线后的营销能力、数据分析能力、优化决策能力等,是产品整个生命周期的关键延续。

不过,中南财经政法大学数字经济研究院执行院长、教授盘和林也告诉北京商报记者,尽管流量和场景是互联网巨头的优势,可为金融机构提供线上需求,但也存在问题风险。例如在隐私信息方面,当前互联网巨头不能直接向金融机构提供信息,而是要通过征信机构,另在品牌隔离方面,互联网巨头要区分自营、联合贷和助贷,要明晰穿透信贷、信用卡额度来源的底层资产。在他看来,互联网巨头在合规前提下,可以尝试将金融业导入更多流量场景,开发更多便利性金融功能工具模块。

“在助贷业务收紧的情况下,互联网巨头发力联名信用卡是不错的数字化转型方案,但在获客导流时,若需获取客户信息,要做好信息安全保护,防止信息泄露。此外不能过度营销,否则容易导致客户投诉。”王诗强同样说道。

“此外平台还要面临长期利益和短期利益的选择。”王蓬博解释道,长期利益上以美团这种模式为主,前期也会考验平台对场景和用户真正的掌控力度,短期则更看重利润回报。“个人更看好长期,因为肯定需要精耕细作才能产生效果,才能给双方提升用户 黏性活跃度,才能实现账户的真正的价值。”王蓬博说道。

北京商报记者 刘四红

责任编辑:张玫

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)