来源:消金界

城商行全称为城市商业银行,其前身可追溯至上世纪80年代的城市信用社,后通过国家逐步整合,最终发展成为今天的城市商业银行。

作为我国银行业体系当中不可或缺的一员,城商行定位于“立足当地,服务当地”的理念,为地方经济发展及中小企业融资需求提供了足够的金融服务。

在政策鼓励消费金融的今天,一直走在改革前沿的城商行积极抱技术、拥抱变化,在稳固B端企业金融需求的同时,不断尝试,并通过与金融科技企业开展技术、风控、流量等合作,积极丰富个人全方位、立体化的信贷需求。

据不完全统计,目前在A股主板上市城商行有10家,在H股港板上市城商行有8家,郑州银行(002936.SZ)与青岛银行(002948.SZ)成为“唯二”两家A+H股上市的城商行。

本文将从资产规模、信贷余额、个人消费信贷余额、信用卡信贷余额、不良贷款、零售业务利率、净利差及净息差、分支机构、合作机构等9个方面剖析20家上市城商行业务发展状况,起底真实的城商行个人信贷现状。

资产规模

从资产规模总额来看,破万亿的城商行有6家;北京银行(601169.SH)在20家当中资产规模最高,达到25728亿,上海银行(601229.SH)次之,总额为20277亿,江苏银行(600919.SH)排名第三为19258亿,即将逼近两万亿大关。

除此之外,南京银行(601009.SH)、徽商银行(03698.HK)、宁波银行(002142.SZ)资产规模也都突破万亿大关,资产规模分别为12432亿、10505亿、11164亿,其中徽商银行是首次挺进“万亿俱乐部”。

从增速来看,甘肃银行(02139.HK)增速最快,达到21%,而盛京银行(02066.HK)及天津银行(01578.HK)受宏观经济及自身业务调整的影响,双双成为20家当中增速为负数的企业,天津银行更是在2017年资产规模破万亿的背景下,2018年又重回万亿之下,变化不小。

信贷余额

信贷余额方面,依然是北京银行、上海银行、江苏银行位居前三甲,其中北京银行是唯一一家信贷余额破万亿的城商行,达到12618亿元,甚至高于一半以上城商行的资产规模。

从信贷余额组合来看,占比较大的依然是企业贷款余额,20家企业信贷余额的比重都超过了50%,说明各家依然是以B端信贷需求为主,但是也不乏有一些城商行个人信贷余额占比趋近50%,如哈尔滨银行(06138.HK)及中原银行(01216.HK),个人信贷余额占总余额的比重分别高达45%与41%。

总体来说,信贷结构优化依然可期,个人信贷仍然有较大提升发展空间。

个人消费信贷余额

个人消费信贷作为近几年的风口,各家城商行都在积极拓展该类业务,除自身开发提供满足个人购物、旅游、学习、消费等信贷产品外,如重庆银行(01963.HK)的“快E贷”、“捷e贷”,盛京银行的“e享贷”、上海银行的“快线贷”等等,各家也积极与国内金融科技巨头合作。

据2018年底最新数据显示,个人消费信贷余额破千亿的有3家,上海银行个人消费信贷余额1574亿元,排名最高,这和该行地处在上海“魔都”这个国际金融中心有关,金融的普及化及大量白领的超前消费观念,为其业务的开展提供了极具优势的土壤。

宁波银行及江苏银行分居二三位,个人消费信贷余额分别达到了1149亿、1056亿,其中宁波银行消费信贷余额占个人信贷余额的比重达到了80%以上,发展不可谓不迅猛。

信用卡信贷余额

信用卡业务方面,各家发展情况不一,如上海银行、江苏银行因为地处经济较发达地区,故信用卡使用普及率相对较高,对该类业务的开展也相较于其他地区更有受众优势,因此信用卡信贷余额也相对较高。

上海银行2018年底信用卡信贷余额309亿元,占其个人信贷余额的比重为11.18%,不仅量上处于领先地位,在比重上面也处于中等偏上水准。

另一方面,也有部分城商行从2018年才开始开展信用卡业务,如中原银行与青岛银行,都是在2018年才发力发展信用卡,但2018年底,中原银行已发行100万张信用卡,青岛银行仅仅三个月发行18万张信用卡。

两家发卡速度及规模双双打破此前的行业最高记录。

从数据上可以得出的是,随着信用卡知识的普及,地处三四线城市的信用卡,其使用数量及使用率将会迎来快速增长时期。这对于城商行来讲,是一次机遇,同时也是一次挑战。

不良贷款

行业平均不良贷款余额为52亿元,平均不良贷款率为1.54%。

从金额绝对值来看,北京银行不良贷款金额处于较高的水平,为184亿元,但从相对指标来看,其不良贷款率为1.46%,却低于行业平均水平,金额绝对值较高的原因在于其较高的在贷余额基数。

从个人不良贷款来看,哈尔滨商业银行在金额及比率上,均高于其他城商行;分个人消费贷款与信用卡贷款来看,信用卡不良贷款明显高于个人消费贷款(主要原因在于个人消费贷款中大件产品消费贷款占比较高,如购车贷款、装修贷款等)。

零售业务利率

零售业务主要是指商业银行指对个人、个人经营者及个体户提供的金融服务及相关增值服务业务。

从各家表内信贷余额分布来看,其主要指向的还是个人信贷方面,包含住房贷款、个人消费贷款、信用卡垫支及个人经营贷款等等。

结合2018年数据来看,行业零售业务平均利率5.9%,其中甘肃银行最高达到7.8%,盛京银行最低4.7%,两者相差3个百分点,资金价格差异还是较大。

净利差及净息差

净息差及净利差,是衡量商业银行盈利能力的两个重要指标。

净利差是指商业银行的生息资产平均利率减去付息负债的平均利率,相当于银行做资金业务买进和卖出的差,金额越大,说明城商行赚取的利息收益越高。

净息差又称利息净收入/生息资产的平均余额,是一个相对指标,主要衡量银行生息资产的盈利能力。

结合2018年数据来看,中原银行在净利差与净息差方面均处于领先位置,其中净利差为2.81%,净息差为2.83%。

分支机构

从分支机构来看,城商行成区域化发展结构,一般是以当地为核心向周边辐射,主要是以省会为中心,向省内其他地区辐射,并最终覆盖临近省份部分地区。

据2018年数据显示,城商行当地分支机构占其总分支机构的占比一般在50%以上,除上海银行、北京银行等几个全国性城商行外,大部分城商行省外分支机构较少,体现了其立足当地发展的特点。

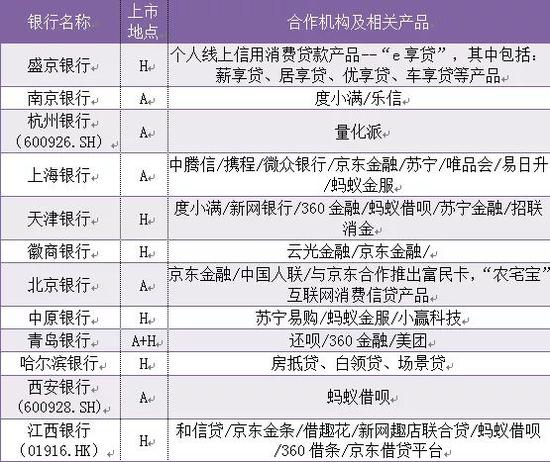

合作机构

随着助贷方式的兴起,各城商行也积极与金融科技巨头合作开展导流、助贷业务,借助金融科技巨头的流量、技术、信用评分、风控等优势,积极发展个人消费信贷业务,提升个人消费端信贷占比,优化原有信贷结构。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:张文

热门推荐

吵架后,泽连斯基离开美国 收起吵架后,泽连斯基离开美国

- 2025年03月01日

- 14:30

- APP专享

- 扒圈小记

9,258

9,258

美总统国家安全事务助理谈“轰走”泽连斯基细节:他的大使和顾问几乎都哭了

- 2025年03月02日

- 01:32

- APP专享

- 扒圈小记

4,439

4,439

乌总统与英首相举行会晤 讨论对乌安全保障等议题

- 2025年03月02日

- 00:20

- APP专享

- 北京时间

3,545

3,545

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

投资研报 扫码订阅

股市直播

-

趋势起航今天 09:19:13

【佩斯科夫:俄美改善双边关系是可能的 但进程仍漫长】俄罗斯总统新闻秘书佩斯科夫在当地时间3月2日播出的一档电视节目中表示,美国新任政府的许多外交政策与俄罗斯的立场相吻合。他指出,在两国总统具备政治意愿的情况下,加快改善俄美之间的关系是可能的。佩斯科夫补充说,由于美国前任政府的行为,尽管俄罗斯和美国正试图改善双边关系,这一进程也将是漫长的。 -

趋势起航今天 08:49:12

【大金重工(sz002487):首个自主运输海外海工项目全部单桩产品到港交付完毕】大金重工(sz002487)(002487.SZ)公告称,公司全资子公司蓬莱大金为丹麦Thor海上风电场项目建造的36根单桩全部交付完毕,这是公司与莱茵集团(RWE)合作的首个海上风电项目,也是公司首个自主运输的海外海工项目。该项目的成功交付,标志着公司在远洋航运管理方面取得了重要经验,并助力公司在海外海上风电市场具备更加坚实的综合竞争力。 -

趋势起航今天 08:19:10

【节能国祯(sz300388):预中标肥东县排水一体化特许经营项目】节能国祯(sz300388)(300388.SZ)公告称,公司近日参与了“肥东县排水一体化特许经营项目”的投标,并被列为第一中标候选人。项目报价为2.188元/吨,运作方式为TOT特许经营,特许经营权转让价款为6.01亿元,特许经营期为30年。项目包括肥东县污水处理厂及相关配套设施,设计规模为19.92万立方米/日。该项目若成功实施,将扩大公司在合肥地区的影响力,预计对未来经营业绩产生积极影响。 -

趋势起航今天 07:49:08

长城汽车(sh601633)(601633.SH)公告称,2月汽车销量77883辆,同比增长9.65%。 -

趋势起航今天 07:19:06

【清华大学2025年将适度扩招本科生 重点培养“AI+”拔尖创新人才】记者从清华大学获悉,该校决定有序适度扩大本科招生规模,2025年拟增加约150名本科生招生名额,同时将成立新的本科通识书院,着力培养人工智能与多学科交叉的复合型人才,提升创新人才自主培养能力,以服务国家战略需求与社会发展需要。据悉,该校新增本科生将进入新成立的书院学习。 (新华社) -

趋势领涨今天 06:08:24

中国人民银行、全国工商联、金融监管总局、中国证监会、国家外汇局2月28日联合召开金融支持民营企业高质量发展座谈会。会议要求,要实施好适度宽松的货币政策,发挥好结构性货币政策工具作用,强化监管引领,引导金融机构“一视同仁”对待各类所有制企业,增加对民营和小微企业信贷投放。执行好金融支持民营经济25条举措,健全民营中小企业增信制度,加快出台规范供应链金融业务政策文件。强化债券市场制度建设和产品创新,持续发挥“第二支箭”的撬动引领作用。抓好“科创板八条”“服务现代化产业体系十六条”“并购六条”等政策落实落地,支持民营企业通过资本市场发展壮大。金融机构要强化金融服务能力建设,进一步畅通民营企业股、债、贷等多元化融资渠道,加大各类金融资源要素投入,将民营企业金融服务做实、做深、做精。 -

趋势领涨今天 02:38:12

今天最火热的视频就是老特与小泽谈崩了,没有签订协议,最终不欢而散。老特多次强调,你没有资格要求我们怎么想,你手上都没有牌可打了,但小泽还是不屈服于老特的淫威,不屈服于美国的霸权,小泽还是挺有血性的!弱者无外交,只有自己足够强大才有话语权,我们很荣幸能够出生在中国,背靠祖国的强大,同样,只有股市强,股民才有幸福,你们说A股下周能强起来吗? -

趋势领涨今天 02:37:45

=加入潜伏擒牛VIP,享四大顶级服务=【1】购买VIP自动加入私密小直播间!【2】每周3-5只超短金股调入调出服务,适合实时看盘的投资者!【3】每周一份高端内部绝密文章:包含近期布局、热点版块、指数预判!【4】每月2~3只高端中线金股服务!(VIP超短、中线个股均有涉足,让上班族也能跟上VIP节奏!)现月课7.5折,1288元!季课6.9折,3558元,续费季度更划算!新朋友可先月课体验!点网址,直接买,订购地址:【更多独家重磅股市观点请点击】【更多独家重磅股市观点请点击】 -

趋势领涨今天 00:44:31

三、DeepSeek首次披露:理论成本利润率545%DeepSeek3月1日发表题为《DeepSeek-V3/R1 推理系统概览》的文章,全面揭晓V3/R1 推理系统背后的关键秘密。最为引人注目的是,文章首次披露了DeepSeek的理论成本和利润率等关键信息。据介绍,假定GPU租赁成本为2美元/小时,总成本为87072美元/天;如果所有tokens全部按照DeepSeek R1的定价计算,理论上一天的总收入为562027美元/天,成本利润率为545%。DeepSeek这个业绩太好了,也难怪减少了股市量化的收割,因为他们找到了更赚钱的买卖!我们要说的是,DeepSeek既然这么赚钱,就别在股市搞量化了。踏踏实实把这个国运级科技产品继续做大做强,把格局放大点!你说呢?不过,受此消息影响,下周DeepSeek有望反弹了,DeepSeek反弹就有望带动科技股反弹,大盘就有希望企稳了,所以,建议大家安心过周末吧。 -

趋势领涨今天 00:44:24

上周五市场一根中阴线彻底将大家砸懵了,很多人一个月的盈利,两天就还回去了,大盘大跌当然是在预期之中,如果你一直是满仓持有到月底,那当然就是还回市场,我们以前说过,D场上最后一个出来的人,一定是输钱最狠的,所以,不是市场不好,主要是你的赌性太大,有时候,人做事不能太吝啬,前面已经赚了那么多了,该放弃就要放弃,不要鱼头鱼尾都要通吃!大盘一根中阴线,行情就结束了吗?答案当然是否定的,12月份底连续三根中阴线,年后大盘不是一样上涨吗?所以,大家也没必要过度悲观,慢牛依然存在,只是要吸取教训,下个撤离时点在本月中旬,届时大家不要又吃鱼身,又要吃鱼尾,鱼尾多刺!一、小泽和老特吵架冲上热搜周末最火爆的事件当然是司机跟老特吵架,这是千百年来第一次有人当面硬扛老美,也让老美在全世界面前脸面尽失!虽然老特多次强调,你没有资格要求我们怎么想,你手上都没有牌可打了,但小泽依然不屈服于老特的淫威,不屈服于老美的霸权,小泽还是挺有血性的!弱者无外交,只有自己足够强大才有话语权,我们很荣幸能够出生在中国,背靠祖国的强大,同样,只有股市强,股民才有幸福,所以,还是让股市强起来吧,让股民也强硬一次!二、重磅数据超出预期周末公布了重磅经济数据,国家统计局数据显示,2月份,制造业采购经理指数(PMI)为50.2%,比上月上升1.1个百分点,制造业景气水平明显回升。从企业规模看,大型企业PMI为52.5%,比上月上升2.6个百分点,高于临界点;中、小型企业PMI分别为49.2%和46.3%,比上月下降0.3和0.2个百分点,均低于临界点。自去年10月份到12月三个月制造业PMI会到50以上后,今年1月份突然从50.1跌到49.1,如此大幅度的回落使大家对经济增长的前景充满了担心,今年一月份到二月份都是在春节期间,一月份数据不好,按道理二月份数据应该也不会很好,结果2月制造业PMI大超预期。数据利好,说明经济复苏强劲,当然利好股市,下周股市有望反弹了!