原标题:核心资本承压业绩增长“失速” 南京银行200亿元可转债获证监会受理

来源:新华融媒看财经

记者贺向军 实习记者 丰凤鸣

南京银行的可转债发行计划近日有了最新进展。

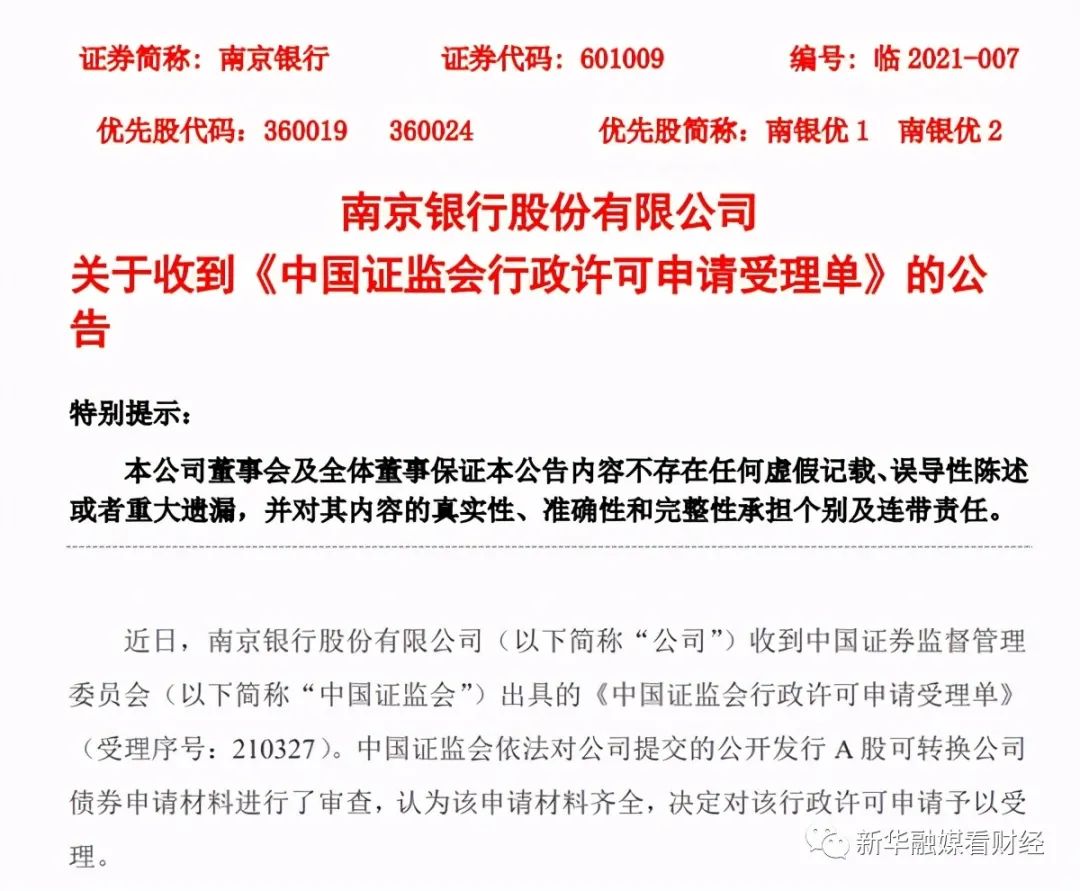

2月18日,南京银行发布公告称,近日,该行收到证监会出具的《行政许可申请受理单》)。该行公开发行A股可转债的方案获得证监会的受理。根据南京银行此前公告,公司计划公开发行不超过200亿元的A股可转换公司债券,在转股后按照相关监管要求计入核心一级资本。

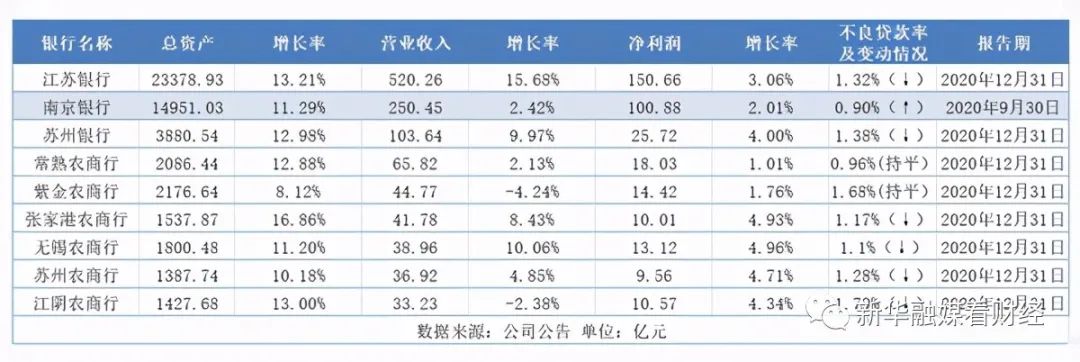

记者注意到,截至2月18日,我国A股上市银行中相继已有19家披露了2020年度业绩快报。其中就江苏省来看,9家A股上市银行中,除南京银行之外,剩余8家均已发布了业绩快报。据2020年三季报显示,南京银行前三季度营业收入250.45亿元,同比增长2.42%;归属于上市公司股东的净利润100.88亿元,同比增长2.01%。

记者咨询南京银行董事会办公室了解到,该行今年并没有发布2020年业绩快报的计划,而是将在4月底左右直接发布年度业绩报告。对于这一安排的原因,相关人士表示“具体情况并不清楚”。不过该人士称,南京银行2020年业绩还是不错的,“比较平稳”。

对于此次发行可转债的目的,上述董办相关人士表示,该行一级资本充足率相对比较充裕,但核心一级资本充足率已降至8%左右(监管要求不得低于7.5%),及时进行资本补充,能够提高该行抵御风险的能力。

记者梳理发现,或是受资本金限制,南京银行近年业绩增长“失速”。自2019年起,该行营收、净利增速整体呈不断下降趋势。

资本补充需求迫切

官网信息显示,南京银行成立于1996年2月8日,曾先后于2001年、2005年引入国际金融公司和法国巴黎银行入股,2006年12月20日,南京银行股份有限公司更名成功。2007年7月19日在上交所上市,成为第一家在主板上市的城商行。目前注册资本为100.07亿元,资产规模约1.49万亿元,下辖17家分行,200余家营业网点。

商业银行补充核心一级资本的常见工具目前包括IPO、定增、配股、可转债以及地方专项债,渠道相对有限,且实现难度较大。“其中可转债作为一种低息债券,相对于优先股、二级债等一般的融资方式更加灵活,转股后可直接补充一级核心资本,因此近年银行发行可转债的热情高涨。”一位券商从业人士向记者表示。

据了解,早在2020年10月,南京银行就发布公开发行A股可转换公司债券预案,拟发行可转债不超过200亿元。除南京银行以外,近期还有杭州银行、苏州银行、上海银行等上市银行可转债发行进程也在推进中。

记者在南京银行官网看到,2月4日,该行收到中国银保监会江苏监管局下发的批复(苏银保监复〔2021〕55 号),同意公司公开发行不超过 200 亿元的 A 股可转换公司债券,在转股后按照相关监管要求计入核心一级资本。2月18日公告显示,近日,该行收到证监会出具的《中国证监会行政许可申请受理单》。经审查,证监会决定对该行政许可申请予以受理。该行此次公开发行可转债事宜尚需证监会核准。

记者梳理发现,2014年以来,南京银行的核心一级资本充足率在8%到9%之间徘徊,最低时曾于2017年降至7.99%。最新数据显示,截至2020年9月末,南京银行合并口径下核心一级资本充足率为9.86%、一级资本充足率为10.90%,资本充足率为 14.71%。

南京银行表示,考虑到公司新五年战略规划的持续推进以及不断上升的风险抵御能力需求,公司目前核心一级资本充足率仍然较低。随着各项业务的持续、稳健发展,预计公司未来的核心一级资本充足水平仍将有所下降。因此,公司有必要在自身留存收益积累的基础上,通过外部融资适时、合理补充资本,以保障资本充足水平。

银保监会数据显示,截至2020年三季度末,商业银行核心一级资本充足率为10.44%,较上季末下降0.02个百分点。从同一时间截点来看,南京银行这一指标确实低于行业平均水平。

去年三季度营收、净利双降

据悉,商业银行补充核心一级资本的渠道,除了靠外源性资本补充工具外,还可以靠利润留存。不过受疫情影响,在减费让利的政策导向下,银行想要通过利润留存补资本的空间十分有限。实际上,近年来,南京银行的业绩增速已经在走下坡路。

根据南京银行2020年三季度报,截至2020年9月30日,南京银行的资产总额为14951.03亿元,较年初增长11.29%。2020年1-9月,南京银行的营业收入为250.45亿元,同比增长2.42%;归属于母公司股东的净利润为100.88亿元,同比增长2.01%。相比之下,截至2020年第一季度末,该行营业收入、归母净利润同比增速分别为15.44%、12.96%;截至2020年上半年末,这两项数据分别为6.6%和4.98%。

不仅去年前三季度南京银行的营业、净利润同比增速不断下滑,从单季度来看,南京银行第三季度营业、净利润增速甚至双双同比出现负增长。计算来看,2020年第三季度南京银行营业收入为73.07亿元,同比下降6.48%;归母净利润为28.67亿元,同比下降4.75%。

拉上时间跨度,记者发现,南京银行的业绩增速从2019年开始便有了下滑趋势。从南京银行2019年四个季度末披露的财报数据看,各个时间节点南京银行的营收增速分别为29.73%、23.29%、21.1%、18.38%;净利增速分别为15.07%、15.07%、15.33%、12.47%。

目前南京银行尚未披露2020年度业绩快报。横向比较来看,南京银行的资产规模在江苏9家上市银行中排第二位。营收、净利润增速在9家银行中则较为落后,大致在倒数第三、第四的位置。

与此同时,南京银行的不良贷款率微升。数据显示,截至今年第三季度末,南京银行的不良贷款余额为60.88亿元,较年初增加了19.8%。不良贷款率为0.9%,较年初上升0.01个百分点。截至三季度末,南京银行拨备覆盖率为379.93%,较年初下降了37.8个百分点。

横向对比来看,江苏省9家A股市银行中,除南京银行以外,其他上市银行的不良贷款率均有所下降或持平(截至2020年末数据)。

“可转债具有发行审核流程相对简单、对股本稀释较缓等优点,但也有周期较长的缺点。“行业人士表示。可转债计入核心一级资本需要经过转股期,并满足相应触发条款完成转股后,才能计入核心一级资本,从其他同行的发行案例看,耗时较长。考虑到当前的宏观经济、政策与市场供求情况,商业银行可转债发行成功率、转股率几何尚需观察。该人士认为,商业银行还是要优化治理,提升经营能力,为投资者提供正向预期的发展前景,从而吸引长线投资者。

本文由新华融媒·看财经原创出品,未经许可,请勿转载。

责任编辑:潘翘楚

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)