每经记者 李玉雯 每经编辑 马子卿

近期A股银行板块持续上攻,8月19日,工商银行、农业银行、建设银行、交通银行等国有大行盘中股价再度刷新近年来新高。

截至8月19日收盘,银行板块42只个股中有41只上涨。沪农商行涨幅达6.42%,领涨一众银行股;紧随其后,苏农银行、成都银行涨幅也均超4%;此外,江苏银行、无锡银行涨幅超3%。

图片来源:同花顺iFinD

图片来源:同花顺iFinD从板块整体来看,今日银行板块在31个申万一级行业中涨幅第一,主力资金净流入4.89亿元。而拉长时间来看,银行股在今年市场波动较大的情况下依旧表现亮眼。数据显示,年初至今,银行板块涨幅达19.08%,同样位居申万一级行业中的首位。

六大行今日股价涨幅均超2%,多家大行股价再创新高

今年以来,大行股价多次创下阶段性新高。8月19日,A股银行板块延续了前几个交易日的上攻态势,工商银行、农业银行、中国银行、建设银行、交通银行、邮储银行等六大行均涨超2%。其中,工商银行、农业银行、建设银行、交通银行等国有大行盘中股价再度刷新近年来的高点。

具体来看,工商银行(SH601398,股价6.27元,市值2.23万亿元)盘中最高触及6.29元,收盘报6.27元,涨幅2.12%,年内涨幅达37.99%。

农业银行(SH601288,股价4.89,市值1.71万亿元)盘中最高触及4.90元,收盘报4.89元,涨幅2.73%,今日主力净流入1.42亿元,是板块内个股资金流向排行榜的首位,年初至今该行股价涨幅达41.72%。

建设银行(SH601939,股价8.05元,市值2.01万亿元)盘中最高触及8.08元,收盘报8.05元,涨幅2.16%,今日主力净流入1.40亿元,仅次于农业银行,是板块内个股资金流向排行榜的第二位。年初至今,该行股价涨幅达30.44%。

交通银行(SH601328,股价7.92元,市值5881亿元)盘中最高触及7.94元,收盘报7.92元,涨幅2.46%,年内该行股价涨幅达45%,是A股银行板块中的第二位,仅次于南京银行(SH601009,股价10.28元,市值1063亿元)47.22%的年内涨幅。

此外,中国银行(SH601988,股价4.92元,市值1.45万亿元)今日盘中最高触及4.93元,接近7月中旬创下的高点,收盘报4.92元,涨幅2.29%。年初至今,该行股价涨幅也接近30%。

截至8月19日收盘,沪农商行(SH601825,股价6.96元,市值671.2亿元)报收6.96元,涨幅6.42%,位居银行板块首位;苏农银行(SH603323,股价4.85元,市值89亿元)、成都银行(SH601838,股价15.15元,市值577.8亿元)涨幅均超4%;此外,江苏银行(SH600919,股价7.96元,股价1460亿元)、无锡银行(SH600908,股价5.36元,股价117.6亿元)涨幅超3%。

消息面上,包括沪农商行、江苏银行等在内,目前已有4家A股银行披露了2024年度半年报,包括苏农银行在内的6家银行已披露半年度业绩快报。这10家银行上半年归母净利润均同比正增长,其中7家银行实现两位数增幅;8家银行上半年营业收入同比正增长,从已经披露半年报的银行来看,业绩增长多是由非息收入拉动。

2024年上半年,江苏银行实现营业收入416.25亿元、归母净利润187.31亿元,同比分别增长7.16%、10.05%;沪农商行实现营业收入139.17亿元、归母净利润69.71亿元,分别同比增长0.23%、0.62%;苏农银行实现营业收入22.64亿元、归母净利润11.21亿元,分别同比增长8.02%、15.81%。

此外,作为分红大户的银行中期分红计划备受市场关注。沪农商行也首次推出了中期分红计划,拟派现23.05亿元,中期现金分红比例33.07%。

年初至今银行板块涨幅接近20%,行业净息差呈现企稳迹象

据悉,银行股在今年市场波动较大的情况下依旧表现亮眼。数据显示,年初至今,银行板块涨幅达19.08%,位居申万一级行业中的首位。

银行股受到资金青睐的背后,高股息和低估值特点是重要的助推因素。财通证券研报指出,国有大型银行股表现强劲,股价达到了历史新高,背后的主要驱动力是长端利率的下降,这为追求稳定收益的投资者提供了高股息资产的吸引力。以8月16日的收盘价计算,建设银行A股的股息率约为5%,H股股息率接近8%。

记者注意到,随着银行股价走强,银行板块的估值也在修复中。数据显示,当前银行业PB为0.55倍,较年初的0.48倍有所提升。

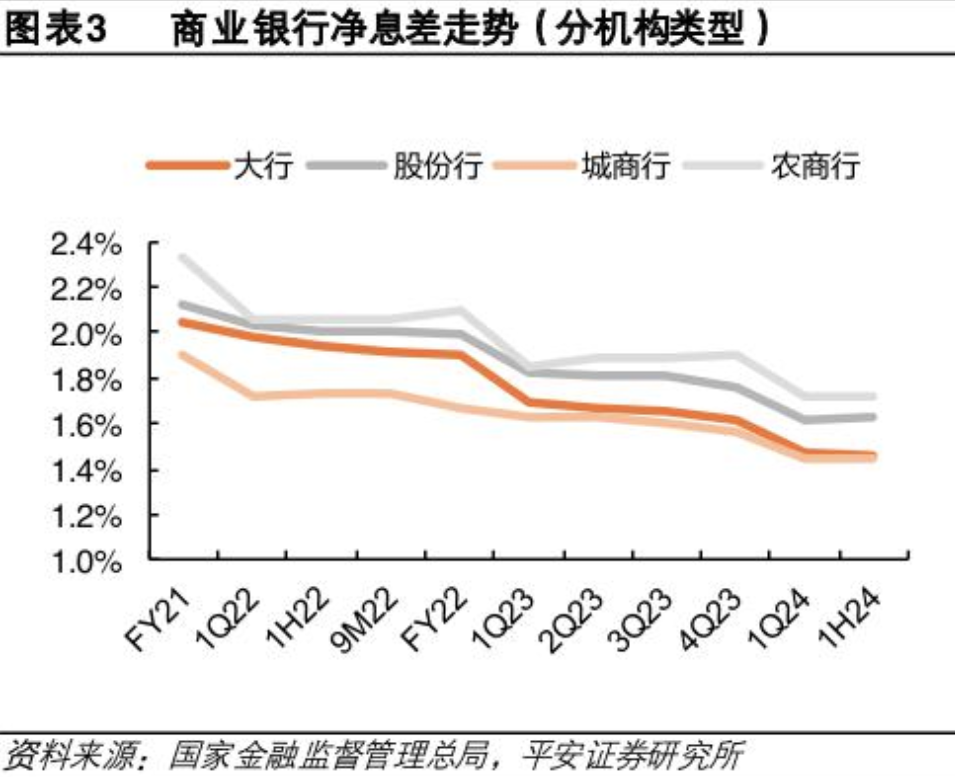

值得一提的是,此前银行板块的低估值也反映了市场对于行业净息差持续承压的担忧。今年一季度末,商业银行净息差为1.54%,较去年四季度下滑15个基点,再次创下历史新低。不过,国家金融监督管理总局最新披露的数据显示,二季度末,商业银行净息差环比持平,止住了持续收窄的趋势,呈现企稳迹象,其中,股份制商业银行的净息差水平还略有回升。

多位券商分析师认为,负债端成本改善是净息差环比持平的重要因素。中泰证券研报提及,预计年内银行业净息差下行压力逐季减轻,2024年来看,资产端重定价压力逐季好转,负债端对息差贡献逐渐体现。存款利率下调效能释放、主动负债成本下行,推动负债端对上市银行息差支撑,且禁止“手工补息”有望进一步规范揽储市场竞争,降低行业存款成本。

封面图片来源:视觉中国-VCG211300009287

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)