安装新浪财经客户端第一时间接收最全面的市场资讯→【下载地址】

当下,我国啤酒行业处于存量竞争时代,市场集中度较高,消费结构性升级使中高端产品快速扩容;产品高端化、多元化成为提升啤酒行业盈利能力的主线,推行高端化、提升产品结构成为啤酒企业竞争趋势。

Choice金融终端数据显示,当前A股和港股共有9家啤酒行业上市公司,截至4月24日,除了*ST西发(维权),其余8家上市公司均已发布了2023年年度报告。整体来看,除了兰州黄河,2家港股上市啤酒企业和5家A股上市啤酒企业均在2023年实现了盈利。

8家上市啤酒企业去年总营收超1500亿元

仅兰州黄河一家陷入亏损

财报显示,2023年,华润啤酒的综合营业额为389.32亿元,股东应占溢利为51.53亿元;同期,百威亚太的收入为68.56亿美元(约为496.84亿元),股权持有人应占溢利为8.52亿美元(约为61.74亿元)。

目前,华润啤酒正在推进“啤酒+白酒”双赋能,如果单看啤酒业务,2023年,华润啤酒的啤酒业务营业额为368.65亿元,同比增长4.5%;未计利息及税项前盈利为68.89亿元,同比增长30.6%。受惠于整体啤酒销量及营业额上升,以及部分包装物的成本下降,啤酒业务的毛利率较2022年上升1.7个百分点至40.2%。

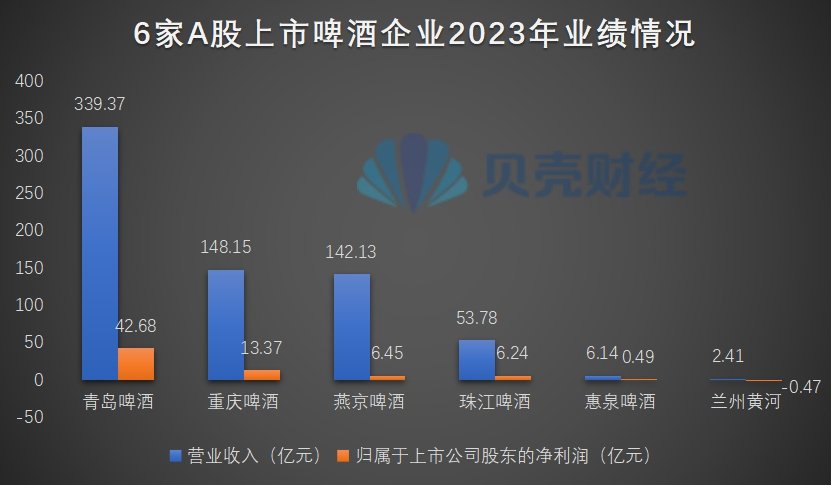

2023年,在6家A股上市啤酒企业中,青岛啤酒的营业收入和净利润均排在第一位,并且营收净利同比双增,除了兰州黄河,其他5家A股上市啤酒企业均实现了盈利。

图注:6家A股上市啤酒企业2023年业绩情况,新京报贝壳财经记者制图。

图注:6家A股上市啤酒企业2023年业绩情况,新京报贝壳财经记者制图。作为一家区域性品牌啤酒生产企业,兰州黄河主要从事“黄河”“青海湖”双品牌系列啤酒和“黄河”系列麦芽等产品的生产和销售,啤酒和麦芽的产销占到全部主营业务90%以上。兰州黄河的啤酒产品主要在甘肃、青海等西北市场销售。

2023年,兰州黄河的啤酒、麦芽分别实现营业收入约1.78亿元、0.16亿元,分别同比下滑7.94%、42.91%。兰州黄河表示:2023年,麦芽主业面临着两难境地。一方面,受干旱影响,甘肃省内大麦种植面积和产量均较上年有所下降,白酒和饲料加工企业纷纷抢购囤货,导致大麦收购价格居高不下,另一方面,虽然进口大麦到港价格较低,但由于运距的原因,采购成本与地产大麦相差无几。二者叠加,致使公司麦芽产品成本高企,市场竞争力不强,议价能力较弱,再加上公司啤酒主业自用量减少,无法有效拉动麦芽销售,造成报告期内公司麦芽产销量和销售收入同比均有所下降。

多家上市啤酒企业靠中高端产品撑起过半营收

中国啤酒行业已进入平稳发展阶段,啤酒行业竞争激烈,但啤酒消费结构性升级存在发展空间,啤酒行业高端化发展趋势明显。2023年,中国啤酒行业规模以上企业完成啤酒总产量3555.5万千升,同比增长0.3%(数据来源:国家统计局)。

记者注意到,无论是港股的华润啤酒、百威亚太,还是A股的7家上市啤酒企业,几乎都在积极布局中高端产品。

2023年,华润啤酒的次高档及以上啤酒销量为250万千升,同比增长18.9%。其中,“喜力”“雪花纯生”“老雪”和“红爵”等产品的销量,同比均实现两位数增长。2023年,青岛啤酒的主品牌共实现产品销量456万千升,同比增长2.7%;其中:中高端以上产品实现销量324万千升,同比增长10.5%,公司千升酒营业收入同比增长6.4%。

另一方面,中高端产品的毛利率也普遍高于普通产品。2023年,燕京啤酒中高档产品的营业收入显著高于普通产品,占总营收60%以上,其中高档产品和普通产品的毛利率分别为43.93%、29%。据了解,燕京啤酒在2023年持续加大中高端产品布局,坚定推进大单品战略,在稳固U8核心战略地位的基础上,着力稳固塔基产品,加快提高中高档产品占比,同时创新研发取得突破,推出多款高端、超高端新品,搭建全国性产品矩阵。

2023年,珠江啤酒的高端、中档及大众化产品依次实现营业收入约34.26亿元、13.99亿元、3.24亿元,毛利率依次为45.75%、32.58%、31.67%,其中,高档产品的营收同比增长15.12%,占总营收60%以上。

华创证券分析师在2月28日发布的研报中指出,2019年至2023年,啤酒行业的销量结构已从“大底尖顶”升级为“金字塔形”,展望未来5年,测算啤酒行业总量基本稳定,结构将进一步向“均衡型”转变。方向上,高端化进入第二阶段,行业升级增速换挡但方向不改。

中高端产品市场竞争加剧

青岛啤酒等5家A股啤酒企业销售费用上涨

当中高端市场成为各大啤酒企业的必争之地,市场竞争日趋激烈。华创证券分析师表示:从次高端到超高端,竞争要素权重从渠道到品牌,细分价格带竞争力层次分明。8元至10元价格带作为6元的自然升级,除了产品品质优化,企业竞争更看终端掌控力。而15元以上超高档价格带,在产品矩阵更加丰富个性的同时,需要持续投入赞助、举办大型活动、加强消费者互动等以拉升品牌调性。

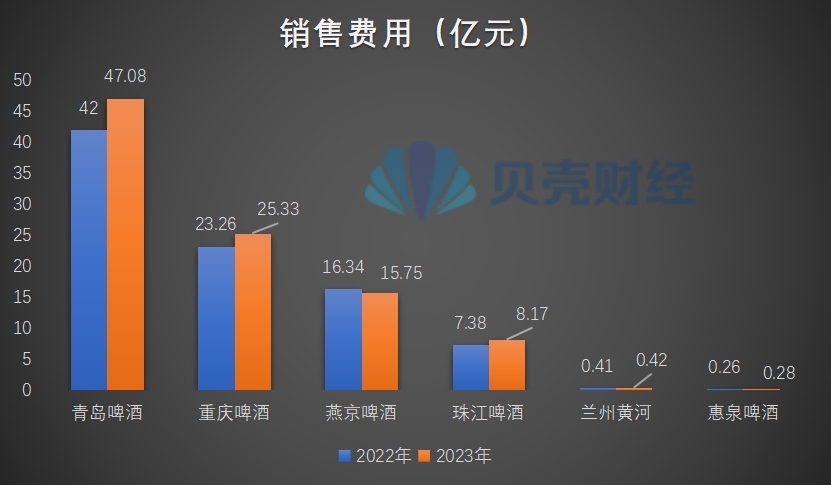

记者注意到,青岛啤酒在年报中指出:伴随国内消费市场对啤酒消费需求呈现多元化、个性化、场景化趋势,消费者对高品质产品需求不断增长,企业不断加大中高端产品投入,研发推出新产品、新包装,注重产品质量和服务质量的提升,塑造和提升品牌形象。目前国内啤酒市场集中度不断提升,国内中高端产品市场竞争进一步加剧,导致广告、促销等市场费用持续增长,成本变动也将对公司未来销量、收入和盈利的增长形成影响。

图注:6家A股上市啤酒企业最近两年销售费用情况,新京报贝壳财经记者制图。

图注:6家A股上市啤酒企业最近两年销售费用情况,新京报贝壳财经记者制图。数据显示,2023年,青岛啤酒、重庆啤酒、珠江啤酒、兰州黄河、惠泉啤酒的销售费用均同比上涨,而燕京啤酒的销售费用同比微降,不过把时间拉长看,相比于2020年和2021年,燕京啤酒2023年的销售费用也是增长的。

另外,消费者需求多元化以及消费习惯的变化正使整个啤酒行业的结构发生转变,啤酒消费渠道和消费场景呈现多元化发展,啤酒行业整体盈利水平仍具相当提升空间。啤酒企业也开始将相关多元化发展提升至战略层面,通过推出全新产品、寻求并购以及与其他公司合作等方式布局非啤酒业务,为企业长远稳定发展提供新的增长动能。

新京报贝壳财经记者 阎侠

编辑 黄鑫宇

校对 薛京宁

责任编辑:梁斌 SF055

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)