文|零态LT 吴南南

编辑|胡展嘉

运营|陈佳慧

随着量贩零食赛道整合加速,昔日零食巨头们也在面对前所未有的挑战。

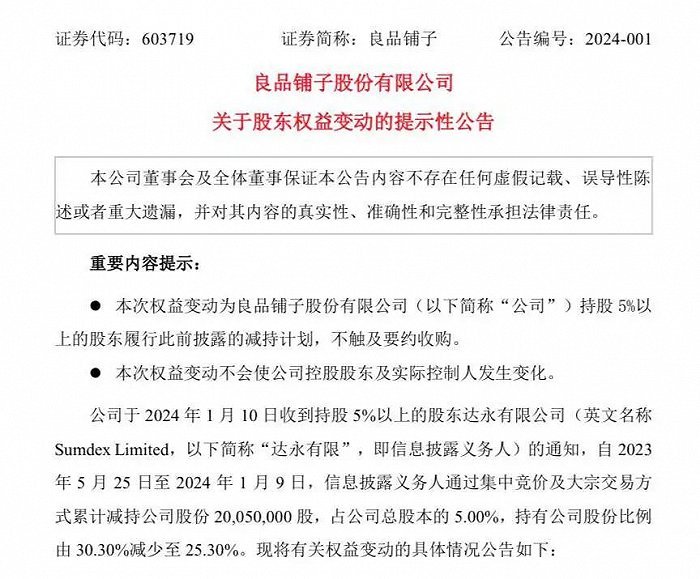

1月月中,良品铺子发布公告,其中信息显示第二大股东达永有限公司自2023年5月25日至2024年1月9日通过集中竞价及大宗交易方式累计减持公司股份2005万股,占公司总股本的5%,持有公司股份比例由30.30%减少至25.30%。

不仅是第二大股东,良品铺子还遭遇高瓴系清仓。良品铺子IPO时,高瓴资本持有股份共计4680.03万股,占总股本11.67%;截至2023年9月30日,高瓴资本持股数量为1604.06万,持股比例降至4%。

图:良品铺子公告

图:良品铺子公告股东轮番减持,侧面流露出这位休闲零食巨头当下的隐忧——“高端零食”的荣光或已不再。而感受到危机的良品铺子,也开始“大刀向内”,开始了轰轰烈烈的改革。

2023年11月29 日,良品铺子信任董事长、总经理杨银芬发布内部信,宣布实施17年来首次最大规模降价,300款产品平均降价22%,最高降幅45%;12月底,良品铺子部分核心品类单品又开始实施第二波降价;连续降价动作,足以看出其此次改革的决心。

也许,正如杨银芬所说,“摆在我们面前的已经不是活得困难的问题,而是活不活得下去的问题。”那么,是什么让良品铺子产生了如此大的危机感?从“好吃小贵”到“好吃不贵”,良品铺子告别高端零食的路又是否好走?

01 从靠高端突围到为高端所累

曾几何时,在休闲零食赛道,良品铺子一直是一家乘势而起、领先行业的品牌。

2006年8月,良品铺子在武汉广场对面开出了第一家门店,创新了“把全世界的美味零食带到顾客家门口”的零食集合店形式。

2012年,良品铺子成立了电商公司,乘上了时代的快车。随后几年间,良品铺子靠电商从区域性品牌一跃而起成为零食巨头。

公开数据显示,2015年,良品铺子线上销售额超过8.2亿元。据良品铺子招股书,在2016-2019年间,公司主营业务中,线上收入占比从33.69%上升至48.58%。但当时,良品铺子还是被三只松鼠“压一头”。2019年,良品铺子营收为77.1亿元,三只松鼠的营收则是102亿元。

于是,为了建立差异化,实现“最后一步”的超越,当三只松鼠以“国民零食第一股”的概念上市时,良品铺子打出了“高端零食”的定位,提出“高品质、高颜值、高体验”。换LOGO、拍广告大片、门店入驻高端购物中心…良品铺子为高端化定位投入不菲。

图:良品铺子代言人于适

图:良品铺子代言人于适据2019年媒体对良品铺子开发中心负责人陈章威的采访,截至2019年7月1日,良品铺子已经有超过800家商场店,而2019年上半年新增的200家门店店,70%都分布在购物中心里。

“高端化”也确实一度为良品铺子带来成效。

2020年,良品铺子在上交所挂牌上市,被誉为“高端零食第一股”,还收获十余个涨停板。此外,被作为“礼品”销售的场景,也为良品铺子带来了增长:2022年,良品铺子在财报中就指出,团购业务营业收入同比增长53.49%。2022年,良品铺子终于以94.4亿元的营业收入,超过了三只松鼠,跃升成为休闲食品第一品牌。

但好景不长,进入2023年之后形势开始急转直下。2023年前三季度,良品铺子营收59.99亿,同比下降14.33%;净利润19.1亿元,同比下滑33.43%。

同时,销售费用居高不下,也拖累了良品铺子的毛利率。去年前三季度,良品铺子的销售费用为11.5亿元,占总营收的19.17%;毛利率则从前几年的30%以上降至28.54%。

种种业绩数据,反应出良品铺子开始为高端所累的局面。为了品牌高端化,公司支付了更高的销售成本,从而间接导致净利润及毛利率表现不理想。

此外,大量核心店面的建设,除了树立了“高大上”的形象,也无法在渠道经营中起到关键作用。去年上半年,良品铺子线上营收同比下滑35.56%;双11天猫休闲零食预售排行榜上,也掉到了10名之外。

诸多不利因素的叠加,亦导致二级市场表现不佳。2023年全年,良品铺子股价持续下跌。回看历史可见,2020年7月15日,良品铺子股价顶点时,为85.22元/股;但截至2024年1月12日,良品铺子的收盘价为20.50元/股,呈大幅下跌趋势。

02 消费者难为“零食刺客”买单

业绩数据,实则也反映了消费者的决策。

虽然“高端零食”作为良品铺子的“故事”助力其上市,并带动短期内的团购业务增长;但从长期来看,高价的零食产品仍不是消费者所需要的。

在小红书上,众多消费者已经将良品铺子冠上“零食刺客”的标签。一个帖子中写道:“从高中开始买良品铺子,得有十年八年的了,没想到今天还是遇到了零食刺客,好吃不好吃已经不重要了”。

图:小红书截图

图:小红书截图过高的价格不仅伤害了“老客户”的心,也让良品铺子面对量贩零食业态冲击时,更少了一分竞争力。根据光大证券的研报,截至2022年末,良品铺子的客单价在70元,而零食很忙仅为30~40元。

在线下渠道,量贩零食店对休闲零食巨头的围攻也在不断加剧。在良品铺子业绩大幅下滑的2023年,量贩零食门店以成倍的速度在增长。有统计数据显示,全国量贩零食门店2022年数量约1.3万家,而到2023年年底,这一数字将达2.5万家左右。

高速成长且主打低价的量贩零食店,对休闲零食巨头们的营收和利润均产生了挤压。从财报看,去年前三季度,多家休闲零食品牌都陷入了业绩下滑的困境。如三只松鼠营业收入同比减少14.07%,洽洽食品归母净利润同比下降19.28%,来伊份营业收入同比下滑7.61%,净利润同比下滑93.57%。

在此市场状况下,良品铺子的“高端零食”战略就更显得更为不合时宜。特别是,当越来越多的人了解到良品铺子其实也是代工厂生产的,更不愿意再为这样的“高端”买单,宁可直接去找工厂货。

DT商业观察据千瓜数据统计,在小红书上,近90天内“零食平替”“零食同源”“零食供应商”相关笔记数超过4500条;良品铺子、三只松鼠、百草味都是“零食平替”中被“替掉”的常客。

形势教化下,同行三只松鼠早早开始进行了价格改革。2022年底,该公司提出了“高端性价比”战略,目的就是通过供应链优化,进一步降低产品成本,从而优化产品价格。

由于及早转向,三只松鼠去年取得了相对平稳的业绩。虽然去年前三季度其营收为45.82亿元,较上年同期下降14%;但净利润为1.7亿元,较上年同期增长了81.42%。

在短视频电商一端,三只松鼠也取得了一定突破:去年双11,其品牌在抖音渠道占据4榜第一,成交订单量472.9万单,渠道销量1.08亿,同比增幅224.2%。

自身业绩、消费者反馈、友商弯道超车…

一系列现象,都让良品铺子不得不对“高端零食”这一定位做出反思——再不自我革命,就要被消费者革命和行业革命。

03 告别“高端”之路好走吗?

从目前来看,良品铺子执行的产品降价,还只是其“去高端化”的第一步。

去年11月底宣布降价时,良品铺子曾介绍:这一次降价主要针对的是线下门店,降价产品集中在成本优化,但不影响品质以及复购率高的零食上。

当时不乏媒体统计,针对300款产品进行降价,只占良品铺子产品总品类的18.2%左右。其财报显示,截止2022年底,公司全渠道SKU 共有 1655 个,2022年全年上新产品SKU就有603个。

2023年12月底,有消息称,良品铺子发起又一波降价,从第一波降价的300款零食中,选出坚果、烘焙、肉类、素食等核心品类的大单品,降价幅度约30%~47%。由此来看,良品铺子近两月推行的降价政策,主要还是围绕核心产品实行降价。

其领导的表态也印证了这一点,杨银芬表示,未来良品铺子会从1600个SKU(库存量单位,单品)、120个SPU(标准化产品单元,品种)里选定5~8个深耕的SPU品种,以参股或自建工厂去布局产业链。

换句话说,良品铺子两轮降价完成了对市场释放转型决心的动作,捎带也刺激一把临近年关囤年货这一波的销售,但仍不能从根本上实现全品类的产业链优化。这一轮降价,只是品牌改革的第一步,要想实现全面的高质低价,良品铺子还需“从头做起”。

而面对纷繁复杂的零食品类,良品铺子想要建成自己的原材料基地、自有工厂等,必然需要庞大的资金成本、时间成本,不是一朝一夕就可以实现的。但是,如果不做供应链端的成本优化,仅是一味地降价,在毛利率本身就不高的情况下,以价换量更不可取。这样两难的局面,诚然需要更多的时间来解决。

但改革需要时间,市场的竞争却迫不及待,良品铺子在只好在量贩零食店领域也参与布局。

天眼查数据显示,“零食顽家”运营公司为湖北千佰味食品有限公司,后者大股东为宁波广源聚亿投资有限公司。这家成立于2021年6月的公司,法定代表人正是杨银芬。

可见,为了与量贩零食店竞争,良品铺子已“派出最高指挥官”亲上战场,但这一步棋走的还是迟了,错过了最佳时机。

如今,良品铺子起诉的赵一鸣零食,和零食很忙合并后在全国门店数量超过6500家;不乏声音认为,新零食很忙集团将很快谋求上市。与此同时,量贩零食赛道第二名的万辰集团也不可小觑,整合后旗下门店总数已达3700多家。

但截至2023年10月13日,零食顽家湖北省门店数为300家;显然,这个开店速度并不具备与量贩零食头部玩家一战的能力。

卷开店速度和低价,卷不过量贩零食店;卷供应链和产品品质还有三只松鼠等老对手的倾轧。

时至今日,良品铺子仍未给出是否放弃“高端零食”定位的结论,未来品牌要执行怎样的发展策略也尚不明朗,而这些,其实才是其产品打折之后,更需要探讨的本质问题。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)