近期,多家银行因为违规办理商业住房“零首付”、“假首付”等行为被监管开罚单。

7月11日,据国家金融监管总局官网,中国银行保险监督管理委员会黔南监管分局6月30日对贵州都匀农村商业银行做出行政处罚。

处罚信息显示,贵州都匀农村商业银行因重大关联交易未按规定进行审查审批,违规发放零首付商业用房购房贷款,被罚款50万元。

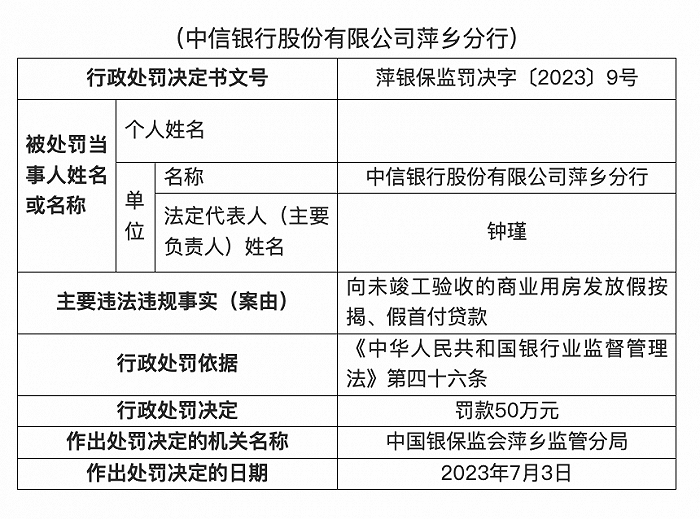

同一天,中国银保监会萍乡监管分局公布了一张罚单,剑指中信银行萍乡分行。

罚单显示,中信银行萍乡分行存在下列违规行为:向未竣工验收的商业用房发放假按揭、假首付贷款。对于上述违法行为,中国银保监会萍乡监管分局依据《中华人民共和国银行业监督管理法》第四十六条对中信银行股份有限公司萍乡分行罚款50万元。

今年5月,邮储银行郑州多家支行因违规办理“假首付”个人住房贷款被处罚,其中邮储银行郑州市金水东路支行被处罚款90万元,邮储银行郑州市文博东路支行、邮储银行荥阳市支行均被处罚款50万元。

监管也提示过“假首付”、“零首付”等带来的风险。5月,浙江银保监局发文称,今年以来,新房和二手房成交量有所回暖。近期,部分中介机构以“零首付购房”为诱饵,违规从事房产转押套取银行信贷资金行为,导致购房人深陷高额债务陷阱。

据了解,一般情况下,中介机构会先行垫资以虚高房价协助购房人购得房产。同时,通过新注册或受让企业等方式,将购房人“包装”成个体工商户或小微企业主。再协助伪造虚假交易背景、账户流水等材料,“帮助”购房人向银行机构申请经营贷和信用贷,所获资金用于支付中介前期垫资款及高额手续费。

此外,中介还会诱导购房人以该房产做第二次、三次抵押,获取民间借贷资金,中介再次获取手续费。

此类模式下,购房人看似“零首付”购得房产,实际却因前期人为做高房价、支付中介服务费和税费等,承担了远高于房产实际市场价值的负债,甚至面临个人信息泄露、涉嫌违法等风险,得不偿失。

责任编辑:宋源珺

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)