来源:北京商报

开局关乎全局,银行在负债端细枝末节的微小变化,落在每个“银行人”头上,都是要努力完成的KPI。一年一度的“开门红”即将落下帷幕,“拉存款”也再次进入了白热化阶段,私下贴息返现、找亲戚朋友借钱……为了揽储,“银行人”使出浑身解数,而在品牌、产品服务、区域等因素的影响下,存款分化的情况亦在上演。

“每日一揽”成常态

凌晨12点,思索许久,淘淘(化名)终于决定自掏腰包“贴息”冲一波还未完成的KPI指标。“存款任务100万元,贴钱!”她在社交平台上发布了急求存款的信息,想看看能不能从其他渠道拉到存款。淘淘是一家三线城市国有大行的客户经理,在揽客的同时,她一再向客户保证“时点考核只存1晚就行,3月31日存入、4月1日取出,存1万元贴息60元”。

对淘淘这样的银行基层员工来说,类似的“露脸”已成为生存法则。在银行工作的这几年,黎芳(化名)将其称之为“噩梦”,两年前她初入职场,没有任何人脉再加上疫情的影响,每月的KPI考核都无法完成,这段时间也让她精神内耗严重。

“刚入行的‘小白’在没有客户的情况下只能靠家里帮忙,还有自己身边的朋友。”如今,黎芳在银行已经积累了一定人脉,前段时间大额存单产品上新,在帮助客户抢存单的同时,她也间接完成了一些存款任务。

对“银行人”来说,“拉存款”已不是季末所需,月末冲量、日冲量,“每日一揽”成为了常态。大型银行口碑好、底气足,“开门红”稍显斯文,中小型银行家底薄,落实“鞭打慢牛,激励快牛”考核政策,通过朋友圈、视频号铺天盖地宣传也较为常见。

赵立(化名)是一家地方农商行的客户经理,在初入银行之前,他对工作的想象是美好的,有着人人羡慕的职业,拿着高薪,但进入银行后,他才知道有多难。赵立所在的网点附近有多个老旧小区,按理来说是拉存款的好地段,但第一个月他由于方言不通,无法和客户交流,没有拉到任何存款。

入行半年,赵立称自己还在适应阶段。“这个月我分到了300万元存款指标,现在还有将近100万元没有完成。”为了“拉存款”他拜托了在信托公司的朋友帮忙“抢人”,100万元存1天除银行利息额外再给1000元,1000万元存1天额外给1万元,这是他返给客户的收益。

融360数字科技研究院分析师刘银平在接受北京商报记者采访时表示,“银行人”内部贴息不符合监管规定,这会增加银行的负债成本,也不利于存款市场公平竞争,但银行内部考核压力大,存款利率调整并没有完全市场化,存款利率有严格的上限约束,这也是银行揽储高压之下的无奈选择。

“月底拉存款400万元,距离目标还有388万元没有完成”“入行第10天,300万元存款任务,怎么完成?”“辛苦拉到的存款一天后客户就转走了100多万元,不想干了!”“收存款、贴息,可私聊”……一个个案例背后,折射了“银行人”揽储难的困境。

存款分化现象依旧明显

辛苦搬砖的“银行人”使出浑身解数,都是为了拉到存款,特别是在如今贷款规模不断扩张、存款利率持续降低的背景下,不过从整体数据来看,银行并不“差钱”。

今年以来,央行已经公布了两次金融数据。2023年1月人民币存款增加6.87万亿元,同比多增3.05万亿元,其中,住户存款增加6.2万亿元;2023年2月人民币存款增加2.81万亿元,同比多增2705亿元,其中,住户存款增加7926亿元。

随着宏观经济好转,居民的消费和投资信心不断增强,居民储蓄正在恢复常态,但为何“拉存款”依旧这么难?在这背后,离不开银行类型、地域、人脉等多因素的影响。

“揽储就像一场战役,每次都有惊吓,但也有惊喜。”陈玲盛(化名)在一线城市一家股份制银行网点工作,今年初,她所在的营销团队接到了5000万元的存款任务,由于地处商业区,附近银行网点较多,竞争力较大,在拿到任务第一时间,团队领导就要求对市场情况以及其他银行的竞品先进行了解,对比本行产品的差异与优势,制定营销话术。同时,对优质客户、流失客户进行专项回访,了解客户的存款需求。

“虽然中途遇到了一些困难,但好在超额完成了存款任务,这场仗打得非常好。”陈玲盛回忆称。

将视线拉到北方的一座小城,揽储也同样在进行。“我个人接到了300万元存款任务,我们网点的任务是2000万元,心里没底,不知道能不能完成。”菓菓(化名)道出了她的担忧。

相比国有大行、股份制银行,菓菓所在的农商行的存款利率稍高一些。不过,虽然利率高,但当地平均薪资水平在4000元左右,拉到大额存款依旧很难。“我们银行只服务本地的客户,但一些有实力的储户很少将资金存在地方性银行中,都选择口碑较高的大型银行,就算说破了嘴皮也没有用。”菓菓坦言。

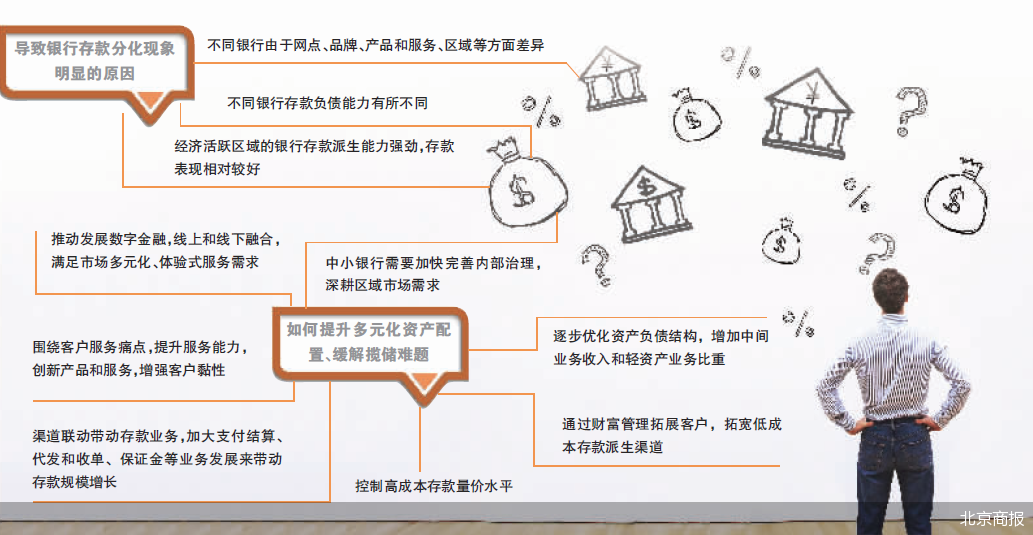

光大银行金融市场部宏观研究员周茂华指出,存款是银行资金负债来源,是信贷投放、资产扩张的基础;截至目前,国内银行盈利中最大贡献整体还是来自存贷利差,银行重视存款负债。但不同银行由于网点、品牌、产品和服务、区域等方面差异,导致不同银行存款负债能力有所不同。对于经济活跃的区域,经济体量大,市场主体多,并且市场交易活跃,以及存款派生能力强劲,银行存款一般表现相对好一些。

“存款是银行的立行之本,任何时候揽储都是银行非常重要的任务。”刘银平进一步指出,近年来随着存款利率走低、老百姓投资理财意识加强,银行揽储竞争愈加激烈。不同区域、不同银行的客户基础、网点布局、存款来源及稳定性差异较大,有些银行揽储难度较高,但银行的存款利率定价权有限,为了拉存款通常会使出浑身解数。

拓宽低成本存款派生渠道

分化背后,是大型银行与中小银行截然不同的处境。大型银行展业范围较广,线下网点和口碑规模都占有优势,对比而言,中小型银行在储蓄资金上本就处于劣势,并且还要面临高昂的揽储成本。

“只要银行利润大头还是来自存款利差,国内银行业揽储压力仍将不小。”在周茂华看来,银行与实体经济共生关系,区域中小银行需要加快完善内部治理,深耕区域市场需求,围绕客户服务痛点,提升服务能力,创新产品和服务,增强客户黏性;推动发展数字金融,线上和线下融合,满足市场多元化、体验式服务需求;逐步优化资产负债结构,增加中间业务收入和轻资产业务比重等。

存款竞争日趋激烈,尤其是一些风险事件发生后,客户选择存款银行也并非将利率高低作为唯一因素,而是更注重安全性。

“未来银行揽储只会越来越激烈,坐等客户上门存款的时代已经过去。”正如刘银平所言,在拓展客户方面银行需要从各个方面突破,比如渠道联动带动存款业务,加大支付结算、代发和收单、保证金等业务发展来带动存款规模增长;通过财富管理拓展客户,拓宽低成本存款派生渠道;在存款成本压力之下,银行也需要控制高成本存款的量价水平。

北京商报记者 宋亦桐

责任编辑:张文

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)