股市瞬息万变,投资难以决策?来#A股参谋部#超话聊一聊,[点击进入超话]

原标题:格力银隆续前缘 董明珠再燃“造车梦”

来源:北京商报

在经历了被终止收购、反腐大剧等一系列事件后,银隆新能源终于被格力电器收入麾下。8月31日,格力电器公告称,通过司法拍卖公开竞拍方式竞得银隆新能源3.36亿股股份,银隆新能源将成为其控股子公司。这意味着,格力电器终究还是实现了“造车梦”。不过,新能源汽车赛道愈加拥挤,格力电器想在一众竞争者中脱颖而出,需要面对的挑战非常大。

18亿元拿下控股权

据格力电器在公告中披露的信息,广东省珠海市中级人民法院于2021年8月30日10时-2021年8月31日10时在京东网司法拍卖网络平台公开拍卖珠海市银隆投资控股集团有限责任公司(以下简称“银隆投资”)、珠海厚铭投资有限公司(以下简称“厚铭投资”)、珠海红恺软件科技有限公司(以下简称“红恺软件”)持有的银隆新能源部分股权。

最终,格力电器以约18.28亿元的价格竞得银隆新能源3.36亿股股份,公司董事长董明珠与其签订了附生效条件的表决权委托协议,董明珠将其持有的银隆新能源1.93亿股股份对应的表决权委托公司行使。此次交易完成后,格力电器将合计控制银隆新能源5.29亿股股份对应的表决权,占银隆新能源总股本的47.93%,银隆新能源将成为格力电器的控股子公司。

由于董明珠担任格力电器董事长兼总裁,同时持有银隆新能源股份,根据《深圳证券交易所股票上市规则》的相关规定,本次交易构成关联交易。

格力电器和银隆新能源渊源已久。早在2016年4月,格力电器就发布公告称,正在筹划发行股份购买资产事项,交易标的为银隆新能源;同年8月,格力电器正式公布收购方案,拟向银隆新能源的全体股东发行股份,收购他们持有的银隆新能源合计100%股权,收购价格大约在130亿元。

然而,当时格力电器百亿元收购珠海银隆的计划受到外界的大量质疑,深圳证券交易所还发出了重组问询函;还有消息称,在股东大会上,格力电器的很多中小股东都对这个收购方案投了反对票,公司内部没有达成一致意见。有参与过相关项目调研的公募人士表示,珠海银隆的技术并非主流,格力给予的130亿元估值过高,这个价格完全可以收购一些美股上市公司。

于是,在宣布收购7个月后,格力电器终止了筹划发行股份购买资产事宜。

逐梦新能源

终止交易后,作为格力电器董事长的董明珠并没有放弃对新能源汽车的投资,而是以个人的名义入股银隆新能源,并成为该公司第二大股东。

这几年,格力电器和银隆新能源不仅没有中断合作,还成立了合资公司。

工商资料显示,2019年8月,珠海横琴格力华钛能源发展有限公司成立,由格力电器全资持有的珠海格力能源环境技术有限公司持股51%,银隆新能源持股24%,华泰慧能(北京)能源技术有限公司持股25%。

同一时期,天眼查数据显示,格力电器联手株洲中车、银隆新能源等5家企业,共同投资设立了国创能源互联网创新中心(广东)有限公司,其中格力电器持股75%,株洲中车持股8%,银隆新能源持股5%,董明珠担任法人。

从格力电器控股银隆新能源一事,以及过去几年双方的合作来看,格力电器从未放弃“造车梦”。

格力电器相关负责人对北京商报记者表示,控股银隆新能源是考虑到双方在储能相关的电器产品、汽车工业产品、精密模具、新能源等很多业务板块拥有协同空间。“整体上看,这是很有意义的投资,价格也很划算。”

上述负责人指出,格力电器可以通过公司治理、市场拓展、研发协同、供应链管理等领域多维度赋能银隆,提高它的产能利用率和产品竞争力;同时也可以通过银隆的纳米级钛酸锂技术和现有锂电池产能,快速切入锂电池行业抓机遇,推动银隆储能产品跟格力储能相关的电器产品、新能源等板块的协同应用,加速现有多元化业务发展,提高格力在电机、控制器等汽车核心零部件行业的市场份额。

至于新能源汽车市场,该负责人认为,未来发展前景广阔,也契合国家节能减排“双碳”的战略目标,不过格力电器控股银隆新源源主要还是从协同发展的角度考虑的。

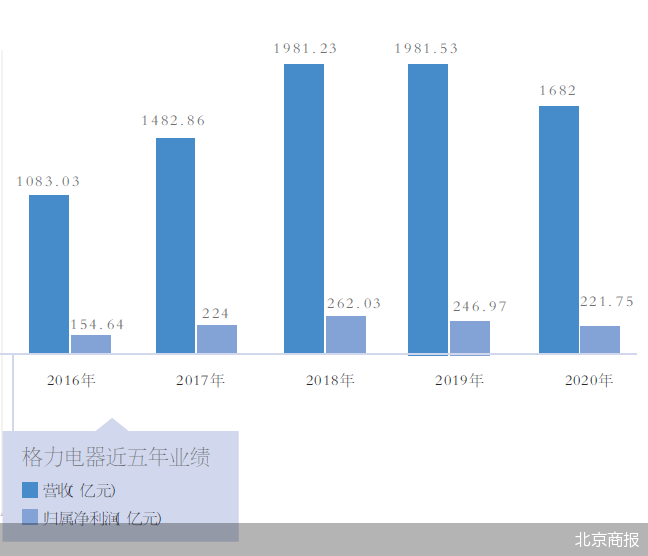

产业观察家洪仕斌则分析,格力电器多元化的大方向没错,因为家电行业的发展已经到了瓶颈期。“不过,今年很多企业都宣布造车,进军新能源汽车市场,包括一些互联网、地产等行业的大咖,且国内的新能源汽车巨头比比皆是,因此,对于格力电器来说,不管是从资本实力还是技术人才储备的角度来看,竞争压力都非常大。”

北京商报记者 石飞月

责任编辑:戚琦琦

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)