股市瞬息万变,投资难以决策?来#A股参谋部#超话聊一聊,[点击进入超话]

原标题:顺丰的阳谋

作者|Eastland

头图|视觉中国(24.420, -1.63, -6.26%)

2021年4月8日晚,顺丰控股(40.400, 0.07, 0.17%)(002352.SZ)发布2021年第一季度业绩预告,称将“亏损9亿至11亿元”。2019年Q1净利润12.6亿,2020年Q1疫情突袭下净利润仍达9.07亿,2021年Q1的巨亏算得上“爆冷”。

根据已公布的1、2月“经营快报”,顺丰头两个月业务量突破16亿件,同比增长53.9%。与此同时,单票收入从2020年同期的19元降至16.3元,降幅为14.1%。但从净利润9亿到亏损11亿,这一出一进20亿元“落差”从何而来?还要从正式的财报中找答案。

对于顺丰巨亏,资本市场反应强烈,4月9日“当场”跌停,随后两个交易日又跌10.89%。4月13日,顺丰股价收于64.8元,对应市值2952亿。较2月18日盘中高点的跌幅达48%。春节后的48个交易日,顺丰市值蒸发2730亿!

偏娱乐的自媒体用“顺丰雷暴”狂吸眼球,严肃财经媒体沉痛分析“顺丰做错了什么”,厚道者发出“顺丰是否被错杀”之问……

顺丰是“爆冷”而不是“暴雷”。顺丰没做错什么,更没有被错杀,而是疑似“自杀”。

“以价换量”见成效

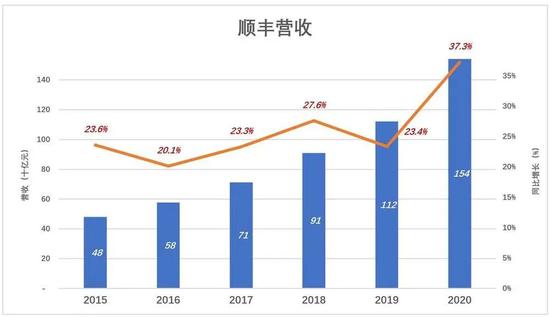

2020年,顺丰营收达1540亿,同比增长37.3%,比2019年的增速高13.9个百分点。

对于疫情冲击下的增速上扬,资本市场“报以热烈掌声”,2020年股价上涨了137.2%。2021年头两个月,顺丰股价涨幅分别为12.2%和6.03%。

2020年顺丰营收逆势增长37.3%,快运业务量更是陡增68.4%、超过81亿票。

推动业务量增长的关键因素是降价。2020年的中国快递行业,在疫情和极兔们掀起的价格战“双重打击”下,单票收入下降10.6%(2019年快递行业单票价格跌幅仅为0.9%)。而顺丰单票收入从2019年的21.9元降至17.8元,同比下跌19%,幅度远超行业水平。

2020年,顺丰市场份额增加了2.2个百分点。在六大快递公司中,市场份额增长的还有中通(+1.3个百分点)、韵达(+1.2个百分点)、圆通(+0.8个百分点)。申通、百世的市场份额则分别下降1个百分点、1.7个百分点。

2020年,六大快递公司合计配送693亿单,占总业务量的83.2%,较2019年提高2.8个百分点,行业集中度进一步提高。

单票收入一降再降,毛利润从何而来?

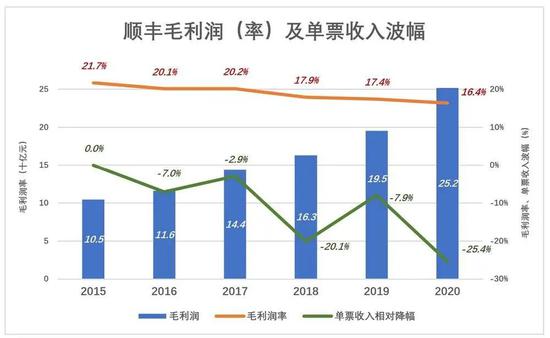

2015年,顺丰毛利润、毛利润率分别为105亿、21.7%。以2015年单票收入为基准,2016年单票收入下降7%,而毛利润率只下降了1.6个百分点。到2018年,单票收入较2015年累积降幅已超过20%,毛利润率较2015年只下降了3.8个百分点。

单票收入与毛利润降幅之间的巨大反差,说明顺丰“挖潜”取得一定成效。

最神奇的是2020年。2019年毛利润率17.4%,2020年单票收入下降19%,毛利润“何处存身”呢?结果2020年达到创纪录的252亿,毛利润率16.4%,仅比2019年低1个百分点。

想知道顺丰是怎么做到的,可将成本分摊到每单业务进行观察。

顺丰三大主要成本是外包、薪酬及运输。

2020年,三大成本合计占营收成本的84%(占营收的70.2%)。其中,外包成本808.4亿,占营收成本的62.76%;职工薪酬130.5亿,占营收成本的10.13%。这两项都属于人力成本,合计938.4亿,占营收成本的72.9%。运输成本142.6亿,占营收成本的11.1%。

将以上成本摊入81.37亿票快递业务:票单人力成本11.5元(9.9+1.6),同比下降2.03元;票单运输成本1.8元,同比下降0.4元;票单其它成本2.5元,同比下降0.92元。

这样算下来:2020年单票成本15.8元,较2019年下降3.35元;而单票收入减少4.17元,单票毛利润从2.76元降至1.94元,少赚0.82元。

2017至2019年,顺丰单票成本下降1.71元。2020年下降3.35元,是此前两年下降金额的两倍,压降力度空前。

进一步分析。2020年票单成本下降中,外包贡献了36%、薪酬贡献了24.6%,合计50.6%。也就是说,成本下降一半靠的是省人力。运输成本下降的贡献率为12%,其它成本下降的贡献率为27%。

在单票收入一降再降的情况下,顺丰通过提高人力、设备/设施的使用效率不断压降单票成本。特别是2020年的以价换量,成效斐然,不仅夺回两个百分点的市场份额,毛利润还创了新高。

重新划分业务

自2020年起,顺丰将营收分为三个部分披露:速运分部(包括时效、经济、医药及冷运、国际等板块)、快运分部(提供快运产品的物流服务)和其它(包括供应链、同城等)。

2020年速运分部收入(对外)1234亿,净利润90亿,毛利润率、净利润率分别为19%、6.74%;

快运分部收入(对外)193.4亿,净亏损9.1亿,毛亏损率、净亏损率分别为0.6%、4.06%;

其它分部收入(对外)112.5亿,净亏损11.3亿,毛利润率9.9%、净亏损率6.3%。

绿线:毛利润率,黄线:净利润率

速运、快运、其它分部占有总资产分别为586亿、677亿、934亿,收入占比约80%的速运占有资产最少是什么道理?

年报披露各分部间资产重合部分达476亿,占总资产的43%。重合部分占比越大,说明各分部间共用资产程度越高,也就是说资产利用效率提高了。比如,其它分部用到的资产占顺丰总资产的84%,其实真正为这个分部置办的资产没多少,主要靠“见缝插针”使用其它分部的资产。

2020年,顺丰支柱板块“时效快递”收入663.6亿,同比增长17%;经济快递441.5亿,同比增长64%,新增收入主要来自电商平台卖家;疫情下国际板块收入59.7亿,同比增长110.4%。快运、同城急送、供应链板块收入分别增长46.3%、61.2%和44.5%,这三项业务带来约20亿亏损。

顺丰急什么?

在中国快递行业,顺丰是独树一帜的存在。

采取加盟模式的快递公司只能将用户支付费用的一部分(如面单费、中转费、运输费、派送费)确认为营收,而采取自营模式的顺丰可以将用户付款全额确认为营收。因此,尽管业务量跌出前五,以营收而论顺丰仍居全行业第一。

采取自营模式的顺丰,直接掌控物流网络的关键环节及核心资源,通过强大的“天网+地网+信息网”提供“快+安全”的服务,用户满意度常年居行业榜首。

高品质意味着高成本,而用户对价格的敏感程度高于品质。尽管顺丰费率远高于行业平均水准,但盈利能力并不理想。2018年、2019年扣非净利润率还不到4%。

随着中国快递行业管理及技术水平的提高,顺丰的相对优势减弱、市场份额下滑。盈利不理想、规模掉队,随着头上光环的消散,市值跌落上千亿。

已经“掉队”的顺丰“急了”,开启“以价换量”模式。

2019年Q1单票收入23.7元,同比上涨6.2%。6月单票价格松动,同比降低1%,从此业务量与价格“分道扬镳”——Q2单票价格涨幅仅为1.6%,业务量增速提高到10.9%;Q3单票价格下降7.4%、业务量增12.7%;Q4单票价格降幅达17%,换来的是业务量劲增51.6%。

2019年单票价格从1月的24.9元跌至12月的19.3元,降幅达22.7%。

疫情加速了顺丰“以价换量”的进程。2020年Q1、Q2单票价格降幅均超过20%,业务量同比增速分别为75.2%、85.3%。

2020年业务量增长68.4%、夺回两个百分点的市场份额,同时毛利润创新高,至少顺丰在去年“以价换量”是成功的。

2021年头两个月,单票价格在2020年Q1下降21.7%的基础上再降14%,是降价过头还是如业绩预告所说“高价租用临时资源造成暂时亏损”,要看今年后面几个季度的业绩。

股价暴跌不是坏事

进入2021年,各大快递公司日子都不好过。申通说最多将亏损1亿,中通说可能亏损4700万,圆通、韵达、百世亏损也基本成为定局。但顺丰从盈利到亏损的反差太大,在“万绿丛中”称得上“最绿”。

在4月9日的业绩预告中,顺丰给出五个理由:一是加大新业务开拓及资源投入;二是为应对业务量激增租用高成本的临时资源;三是资源整合过程中存在重叠投放;四是员工不回家过年,员工补贴创新高;超低价“特惠专配”业务量增长迅猛,电商件毛利润承压。

季报未经审计,披露信息有限,更何况是一份“预告”。顺丰的五个理由是否足以造成“20亿落差”,是否存在“投资公允价值调整”“应收账减值准备”“商誉及无形资产减值”等非经常、非现金因素,尚不得而知。

股价暴跌对顺丰不是坏事。

2021年2月10日,顺丰发布《非公开发行A股预案》,称“募集不超过220亿元”用于“新建湖北鄂州民用机场转动中心”等项目。3月17日,顺丰披露“非公开发行股票申请获证监会受理”。4月12日,顺丰披露“收到证监会反馈意见”。

截至2020年末,顺丰拥有75架全货机,加散航总计航线2110条,日平均班次3743次。全年运输167万吨、9亿票,占顺丰业务量的11%,占全国航邮的34%。

顺丰航运能力甩国内“友商”好几条街,但与国际快递巨头(DHL、UPS、FedEx)相比差得远。仅从飞机的数量看,三巨头就比顺丰高一个数量级(FedEx、UPS都接近700架)。

顺丰的“星辰大海”是走出国门、与国际快递巨头竞争。作为世界第二大经济体,中国理应有世界级快递公司。

全球航空货运总量大约只占全球贸易总量的1%,而货值占比达到三分之一。没有强大的航空运输能力,谈什么参与国际竞争?

鄂州机场“国际航空物流枢纽”建成后,将成为亚洲第一、世界第四货运枢纽机场。预计2025年货物吞吐量将达245万吨,旅客100万人次。2030年,货物吞吐量将进一步增加到330万吨,旅客150万人次。

在湖北鄂州建设物流枢纽,不仅要有实力和勇气,还要获得各级政府部门的支持,可谓机不可失、失不再来。通过非公开发行募集220亿的重要意义,怎么强调都不为过。

220亿不是小数量,可能涉及几十家投资机构,一旦最终获得批复要尽快打款。潜在投资人已“各就各位”。发行价格这个最重要的因素不可能没有“大致范围”。

为保护普通投资者利益,监管规则要求非公开发行价不低于20日均价的80%。如果二级市场受利好消息刺激(定增通常被视为利好),股价大幅上涨,定价范围将被迫调整,不免大费周章。

在这样背景下,4月8日发布的第一季度业绩预告,在客观上起到降低投资者预期、防止股价过快上涨的作用,相当于“泼了一盆凉水”。

责任编辑:蒋晓桐

APP专享直播

热门推荐

台媒:艺人王大陆因涉嫌逃兵役被逮捕,目前正接受侦讯 收起台媒:艺人王大陆因涉嫌逃兵役被逮捕,目前正接受侦讯

- 2025年02月18日

- 03:44

- APP专享

- 扒圈小记

155,278

155,278

美媒:拒绝向马斯克交出数据,美社保局长被撤职

- 2025年02月18日

- 05:36

- APP专享

- 扒圈小记

5,289

5,289

载近80人,加拿大一客机着陆时突发事故,机身翻覆现场升起浓烟!

- 2025年02月17日

- 22:08

- APP专享

- 北京时间

3,640

3,640

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

投资研报 扫码订阅

股市直播

-

趋势领涨今天 11:57:34

=加入潜伏擒牛VIP,享四大顶级服务=【1】购买VIP自动加入私密小直播间!【2】每周3-5只超短金股调入调出服务,适合实时看盘的投资者!【3】每周一份高端内部绝密文章:包含近期布局、热点版块、指数预判!【4】每月2~3只高端中线金股服务!(VIP超短、中线个股均有涉足,让上班族也能跟上VIP节奏!)现月课7.5折,1288元!季课6.9折,3558元,续费季度更划算!新朋友可先月课体验!点网址,直接买,订购地址:【更多独家重磅股市观点请点击】【更多独家重磅股市观点请点击】 -

趋势领涨今天 11:56:15

中国人民银行行长潘功胜16日应邀出席由国际货币基金组织与沙特联合主办的新兴市场经济体研讨会,并作主旨发言。潘功胜指出,2024年,中国经济持续回升向好,实现了全年5%的经济增长目标。特别是去年9月下旬以来,中国政府推出了一揽子增量政策,有效提振社会信心,经济明显回升。下一步,中国政府将实施更加积极的财政政策和适度宽松的货币政策,强化宏观经济政策的逆周期调节,持续推动中国经济增长模式转型,巩固和增强经济回升向好势头。 -

趋势领涨今天 11:11:42

【《哪吒2》登顶全球动画电影票房榜】据网络平台数据,上映21天,《哪吒之魔童闹海》(即《哪吒2》)总票房(含预售及海外)已突破123.19亿元,超过《头脑特工队2》登顶全球动画电影票房榜,同时位居全球影史票房榜第8名。 -

趋势领涨今天 09:59:57

【6连板威派格(sh603956):公司未与DeepSeeK开展业务合作】威派格(sh603956)发布股票交易异常波动公告称,目前已连续六个交易日涨停,累计涨幅77.34%。公司最新市盈率为200.07倍,显著高于行业水平29.24倍。公司未与DeepSeeK开展业务合作,该事项对当前主营业务开展无实质影响。公司预计2024年出现亏损,基本面未发生变化。敬请广大投资者理性投资,注意二级市场风险。 -

数字江恩今天 09:56:57

abc结束之后,可以是宽幅震荡,为不一定是深幅回踩。这个区分可以看图上的红色通道,只要不跌破红色通道下轨,开始修复,然后构造底背离,就可以宽幅震荡。明日来说,看3300以上是否可以开始修复结构,只要没有持续性下跌,个股还没有系统性风险,今天只算是强力洗盘。 -

数字江恩今天 09:56:50

看5分钟图,今天明显的新高顶背离,是3220上涨以来第二次顶背离。本人在新高之后就把支撑更新到了3346。无论看3346还是第二个箱体低点,今天都跌破了,这代表这3140反弹的abc之c延伸段正式结束。【更多独家重磅股市观点请点击】 -

数字江恩今天 09:56:34

今天前deepseek概念、云概念和近几天上涨的ai医疗概念是重灾区,个股回踩幅度较大。银行坚挺。新能源上午拉起,下午也只是几乎收回涨幅。 -

数字江恩今天 09:56:30

A股两市今日成交6968 + 11023 = 17991 亿人民币,相比昨日缩量近1500亿。大盘今天上午缓慢冲高创出新高后,下午快速下跌,收跌31个点。个股方面,超过85%的个股收绿下跌,3220以来首次大幅下跌个股家数明显超过大幅上涨个股家数。 -

数字江恩今天 09:56:20

宽幅震荡开始 -

北京红竹今天 08:23:54

3、老三样不变任何的方向都不可以一直向上,虽然今天开始调整,但对于DS和人形机器人(sz300024)和铜缆,我还是重点看待。方向不变,但需要掌握节奏,DS目前指数还处于五分钟级别三买区间,急跌洗盘后还会有反复折腾。DS和人形机器人(sz300024),上周五就和大家说了资金已经有变化了,高位股资金出逃,但滞涨品种有资金流入。方向可以不变,但节奏可不能一根筋,一根筋的思维还炒啥股?当然了,当指数调整的时候,大部分投资者是不适合交易的,休息就是最好的交易。有多大的锅、就下多少的米。