谁来帮助华为:三大赛道的崛起与困境

来源:远川研究所

作者:陈帅(远川科技组高级分析师)

支持:郑震湘(国盛证券首席电子分析师)

5月15日,就在华为遭遇禁令一周年之际,“懂王”在大洋彼岸再次作妖:更改了出口规则,要求只要采用美国技术、设备的公司,要想和华为做生意都要向美国申请。长臂管辖之广,简直堪比五指山。

华为人只能表示,英雄自古多磨难,除了胜利别无选择。

华为用作配图的的伊尔2号是苏联重要的空军力量,它由苏联工程师们在西方严密的技术封锁中自主研发诞生。伊尔2号在苏联卫国战争中表现惊艳,作战力和生命力都很强,被誉为“红军的空气和面包”。

华为对于我国的重要性已经由对手的“怒不可遏”所反映。显然,华为要面临的困难、挑战也是非常巨大的。比如在手机最核心的芯片领域,有两大风险压顶:

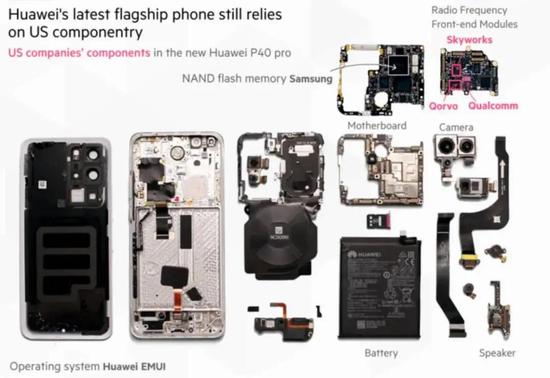

外购芯片被断供:华为有大量芯片仍然需要外部采购,比如美国三大的射频芯片、TI的电源管理芯片、索尼的摄像头芯片、以及韩国的存储芯片;这些外部采购的芯片时刻会面临着被断供的压力。

自研芯片造不出:华为自研芯片以海思为主,但海思只是一家设计公司。而要把芯片造出来且发挥出极强的性能,依然要靠台积电的代工。而如果台积电扛不住美国的压力,也断供华为,那么海思可能就会变成图纸公司。

当然,这其实并不是华为一家公司的压力,而是长期以来中国公司面临的共同压力。在过去的所谓电子产业黄金十年中,被忽略但又值得警惕的一个事实是:中国的电子产业规模越做越大,但利润却越做越薄。

在二十一世纪的前10年,中国信息制造业产值增长了4倍,利润则增长了5倍。随后,利润增速就开始跟不上收入。尤其是在中兴事件爆发的前4年,信息制造业收入增长了25%,利润才增长了11%,增长质量的下滑明显。根据国盛证券郑震湘的分析,在2018年,信息制造业要进口4元的芯片,加工后才能赚取1元的利润。

这种话语权上的失落也反映在产业链毛利率的衰减上。

2014年起,苹果遭遇创新瓶颈,而为了满足美国投资人对利润的期待,大陆产业链上的公司都成为了它“成本控制”的牺牲品:净利润率都快速腰斩逼近个位数。大批代工厂都陷入了原地打转的陷阱。

但就在大陆组装和零部件厂商受伤的同时,苹果的芯片供应商却仍在攫取着高额利润。比如三星的dram芯片,自2016年6月起,一年半左右时间价格就上涨了130%,帮助三星在2018年营收超过英特尔。而芯片代工的台积电,净利润也稳定在35%以上毫不动摇。

一个利润陷阱、一个利润稳定,差距显而易见。而如果中国电子产业不迈出富士康,即使美国解除了对华为封锁,那我们也谈不上胜利,得到的所谓和平,也不过是短暂停战协定而已。

如何迈出富士康?道路千万条,芯片第一条。

随着国家近10年的布局和以华为为代表的产业升级需求相交汇,三条千亿美金级别的半导体赛道逐渐展开,迈向皮糙肉厚。它们分别是:

1. 中芯国际为中心的代工Foundry赛道

2. 华为海思为中心的Fabless设计赛道

3. 合肥+武汉双中心的存储IDM赛道

韩国产业升级的代表作,是三星拿下存储赛道;中国台湾产业升级的代表作,是台积电拿下制造赛道;而美国芯片产业除了无法撼动的Intel外,实力主要体现在Fabless设计赛道(高通、英伟达、苹果)。而中国大陆产业升级需要拿下哪个?正确答案是:小孩子才做选择,大人全都要。

“全都要”并非信口开河,中国大陆这三个赛道都在发生着显著变化,它们或是迎来了关键先生、或是迎来了氪金大佬、或是准备抱团死磕。

01. 制造:中芯+长电,如何当好台积电的替身

芯片是制造精密度的巅峰,需要经过“设计、制造、封装测试”三个环节。设计出图纸,制造相当于盖大楼的施工队,封装测试相当于装修队。由于工艺、资金投入大幅提升,制造、封测等领域形成了专门的代工公司。

大部分芯片公司都聚焦在设计环节,没有Fab华为海思也是如此。如果没有代工厂的支持,华为就算设计出令高通颤抖、英特尔落泪的高精尖芯片,但也可能会变成废纸。

而当前芯片制造的投资可谓天量,建两座最新的12寸晶圆厂相当于一个三峡大坝。因而,芯片代工也进入了淘汰赛,形成了“一超多强”的格局:

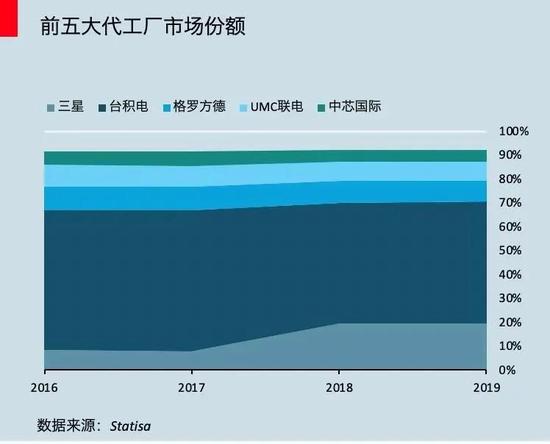

中国台湾的台积电,占据市场51%份额,是当之无愧的头号玩家;韩国三星则占据19%份额,在强悍追赶;第三、四名的联电、格罗方德已经举手投降,表示不再研发14nm以下制程。排名第五的中芯国际是大陆最大最先进的代工厂,但只有不到6%的市场份额和落后台积电2代的制程。

决赛圈成为台积电和三星的对峙,双方在烧钱上杀红了眼。2019年,台积电的资本开支达到150亿美金,相当于A股所有电子公司总资本开支的40%。而三星也不甘示弱,仅今年一月,三星就向光刻机供应商ASML下单了20台最新的EUV,耗资33亿美金。

由于台积电工艺制程领先,而且配合华为主动扩产,因此,华为海思芯片长期都是由台积电代工,订单金额占到台积电收入的14%,仅次于苹果的23%。华为、台积电双方互相依赖的重要性,显而易见。

而尽管台积电一直标榜的经营理念是中立客观,对所有客户一视同仁,但台积电在美国建设最新生产线也几乎是板上钉钉,而是否断供华为,也从不会考虑,变得模棱两可、传闻不断。

因此,作为应对,华为已经有部分订单向中芯国际转移。而尽管中芯国际仍属于“一超一强”之外的其他项,但从2015年大基金入股依赖,中芯国际鸟枪快速升级。而最重要的因素,则在于2016年加盟中芯国际的半导体大佬:梁孟松。

梁孟松是台积电的传奇研发人员,是台积电首任CTO胡正明的得意门生。胡正明是半导体重要技术FinFET的发明人,梁孟松自然也是精通于此,也被圈内认为是“影响行业格局的男人”。2009年,梁孟松离开台积电后曾在三星担任研发副总,而同期,三星的制程就从落后的28nm快速跳到了14nm,和台积电平起平坐。

在梁孟松加盟中芯国际之前,台积电已经可以商业化量产10nm工艺了,而中芯国际的最新制程却仅是28nm,而且良率还很糟糕,直到目前这项工艺都没有变成实实在在的营收,仅占3%左右。与此同时,面对2017至2019年的国产替代大背景下,中芯国际的营业收入竟依然是原地踏步。

技术瓶颈、经营困境,可见一斑,以至于台积电并不把中芯国际当做竞争对手。

梁孟松到中芯国际后,果断选择了跳过22nm、16nm,直奔14nm,这样至少制程上可以快速进入世界第二梯队。业内有个传闻,当时有个技术负责人对梁孟松说可能做不出,梁孟松则直接告诉他找人力办理离职吧。传闻真实与否也许不可考证,但梁孟松的决心之大则非常明显。

终于,在2019年,中芯国际第一代14nm FinFET技术进入量产,在第四季度达到了晶圆收入的1%。预计在2020年,14nm工艺将会稳健上量。而第二代FinFET技术平台也会持续迎来客户导入。

技术改良之余,就是产能的保障。这要拼的就是钱了。

遥想在2004年时,中芯国际的资本支出大约比台积电少了10亿美金。但随着公司战略执行、市场判断的不同,两者的资本支出和技术差距一样拉开。2015-2019年,中芯国际的资本开支总计大约100亿美金左右,还不到台积电一年支出。

但细细研究之后会发现:公开报表中的中芯国际的资本开支,只是冰山一角,实际远不止这些。

在财务处理上,资本开支会通过折旧、摊销等方式进行费用计提,从而减少净利润额。而为了改善资本市场表现,中芯国际把不少开支都移出了上市公司,在体外大笔进行。其中几个重点就是:中芯南方、中芯北方、中芯绍兴、中芯宁波。

中芯南方,成立于2016年12月1日,位于上海张江,就在中芯国际老厂旁边,是一家具备先进制程产能的12英寸晶圆厂,主要是配合中芯国际14纳米及以下先进制程研发和量产。股东包括中芯国际、大基金、上海集成电路基金等。

自2018年1月起,经过两次注资,中芯南方的注册资本已经从2.1亿美金,增加到了65亿美金。第二次增资的时间正好是2020年5月15日,在美国再次加码制裁华为的当天。

中芯北方,位于北京亦庄,股东包括中芯国际、大基金、亦庄国投等,数次投资金额约为10亿,投向了28nm、40nm、65NOR代工等领域。

中芯绍兴,股东包括中芯控股、绍兴市政府、盛洋电器等,项目首期投资金额58.8亿元。2109年11月16日,公司宣布8英寸生产线通线投片,2020年3月正式量产。

中芯宁波,股东包括中芯国际、宁波胜芯科技和清芯华创。公司在2018年启动,聚焦模拟半导体特种工艺研发,总投资55亿元。

在这些子公司源源不断的增资之外,中芯国际自身也计划到科创板,预计融资300亿元。

有了钱,就可以更“浪”一些。

中芯国际在一季度报告中,将研发支规划从11亿美元增至43亿美元,以充分满足市场需求。而这个“市场需求”,就是华为海思。今年5月,华为将麒麟710A的芯片交给了中芯国际生产,采用的工艺正是14nm这款最旱涝保收的工艺。

至此,中芯国际虽然仍不是台积电的对手,但是至少已经完成了优秀备胎的自我修养。而在封测环节,也正发生着变革。

目前芯片封测环节是三强对峙。中国台湾的日月光和矽品刚完成何并,市场份额高达30%,台积电本身也是先进封测的王者,手中的扇出封装、3D封装技术都是独步全球。美国安靠占20%,大陆的封测三强(长电科技、通富微电、华天科技)占30%左右。而和中芯国际走进同一战壕的则是长电科技。

2015年之前,长电科技就是中国最大的封测企业;而2015年,它又在大基金和中芯国际支持下(注入4亿美金),花费以6.7亿美金收购了世界排名第四的星科金朋,一跃从世界第六成为世界第三,还扩充了技术储备,行业全球专利授权排名第一。

收购只是第一步,整合才是大问题。而长电科技也面临整合困难,陷入了亏损旋涡。几经调整后,在2017年,长电发布定增募资,大基金、中芯国际各自认购29亿、6.5亿元,成为第一、第二股东。2019年,中芯国际董事长周子学就任长电董事长,长电科技进入中芯国际时代。

中芯国际通过“马甲”越芯数科联合大基金、长电科技等在绍兴成立了合资公司。中芯国际、大基金分别出资19.5亿、13亿元,而长电科技则以技术入股,无需出资。而这家公司离中芯绍兴的工厂仅仅1公里,亲密无间。

在此之外,中芯国际和长电科技合资成立的中芯长电,也在绍兴落地。在此之外,自从2015年收购星科金朋以来,长电科技的固定资产增长了到了177亿,平均每年资本开支为37亿人民币。

中芯国际和长电科技形成了制造、封测的联盟,尽管市值加起来都不足茅台的1/10,但扩产、研发都在马不停蹄。第一季度,中芯国际的营收增长了35%,毛利润增长了91%;长电科技营收增长26%,净利润增长387%。

“中芯+长电”双子星,正在成为华为在芯片领域最重要的支持和备份力量。他们唇亡齿寒,因为如果华为绷不住,谁知道下一个攻击对象会不会是中芯呢?

02. 设计:海思和它背后的狼群战术

万丈高楼平地起,芯片基础是设计。中国芯片设计的中流砥柱则正是海思和它的小伙伴们。在手机芯片的研发领域,中国大致形成了“1+N”的格局,其构成简单来说,就是华为海思做大哥,带着一群如韦尔、圣邦、卓胜微、兆易创新等围绕着华为产业链做替补的小弟。

手机上的芯片种类繁多,主要就是手机处理器、基带芯片(信号)、射频芯片(信号)、摄像头芯片(照相)、电源芯片(电源管理)、存储芯片(存储数据)。海思作为中国的带头大哥,如今已经小有成就。

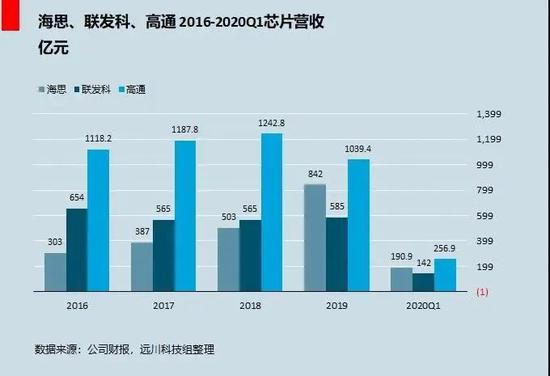

华为海思在2019年收入达到了840亿人民币,超过中国台湾最大的芯片设计公司联发科的573亿。与此同时,海思的增长还在加速。2019年制裁后,海思增速反而从去年的30%加速到了60%,挤进了今年一季度IC insghts榜单的全球前十。相比之下,联发科仅增长3%,直接被挤出了全球前十五的榜单。

值得一提的是,海思分为“大海思”与“小海思”:“大海思”主要研发手机芯片、基带芯片、服务器芯片,在去年年底之前,并不直接对外销售。而“小海思”则主攻电视机顶盒与安防芯片,不仅对外销售,而且堪称市场一霸。

主攻手机核心SoC 和基带芯片的“大海思”,已经站在了全球Fabless设计领域的制高点上了。

华为今年在中国SoC芯片的市场占有率已经达到了43.9%,甚至超过了由小米、OV以及一众二线厂家共同供养的高通骁龙,跃居中国第一。而去年发布的麒麟990 5G的跑分更是吊打同时期的高通骁龙855plus,与年末发布的骁龙865相差无几。

基带芯片,可以说是手机里最核心的部件之一。强如苹果,面对高通的基带专利,也不得不乖乖的交上保护费。而唯一能与高通一战的,就是海思的巴龙系列基带芯片。去年年初,华为发布巴龙5000,成为全球第一款单芯片多模5G基带芯片,并支持率先支持SA独立组网与NSA非独立组网。

在此之上,华为还将巴龙5000集成到了麒麟990 5G处理器中。在芯片上,更强的集成就意味着更小的面积、更低的功耗,而在麒麟990 5G之后发布的骁龙865却为了能够尽快上市,选择了外挂5G基带。这也难怪在5G手机出货量已经直逼40%的中国市场,高通的市场份额会被华为反超。

“大海思”站在聚光灯下,攻势凌厉,“小海思”虽然不露锋芒,但实力同样不俗。

在机顶盒领域,小海思的市场占比为 60%。更为传奇的是,在安防芯片领域,2007年小海思才正式切入,仅用了三年时间成功挤掉了德州仪器、恩智浦等外企,打进了全球前两大安防巨头海康与大华的供应链,并牢牢占据了全球70%的安防芯片市场。

当然,成绩的背后是海思极高的研发投入强度。在2019年,海思研发投入达到24亿美金,相当于营收的21%,已经相当于以“专利墙”闻名的高通的水平了。

与海思同样在产业链中举足轻重的,还有韦尔股份。韦尔股份是华为小伙伴里体量最大的一个,无它,占到了一个好的赛道:图像传感器芯片。

图像传感器芯片市场规模大约300亿,毛利率可以达到50%,而且有着非常优良的竞争格局,主要是三家公司:索尼、三星、豪威科技。其中索尼占据过半市场份额,三星占2成,豪威占1成。

2016年2月,中信资本为首的中国财团以19亿美元联合收购美国的豪威科技,这是一家专业开发高度集成CMOS影像技术的芯片企业。

2019年8月,A股公司韦尔股份从中国财团处把豪威科技买了过来。当然,韦尔和豪威的整合早在此之前就开始了。韦尔的董事长,虞仁荣在2018年5月就已经担任了豪威科技的董事长。

韦尔股份并购了豪威科技以后,豪威的财务变化是立竿见影,2016年亏损21.37亿元,2017年,被中国收购一年后,扭亏为盈利5109万元,2018年开始协同经营后,实际利润跃升到2.65亿,2019年达到10.8亿,

在靓丽的财务表现的背后,产品力上升的也很快。

2018年10月,豪威发布了0.9微米,2400万像素的新图像传感器,此时三星和索尼已经发布了0.8微米,4800万像素传感器;2019年6月,豪威紧追索尼,发布了0.8微米,4800万像素图像传感器。

今年4月底,豪威又发布了业内目前仅有的一款 0.7 微米小像素, 6400 万像素的图像传感器,如果量产成功,这将是历史上索尼第一次在cmos领域被超越。

除了技术,更重要的是豪威科技在市场上开始快速和华为开始整合,2018年,华为走向高端机的关键一战华为mate 20中,主摄像头传感器依旧是老大索尼的,豪威科技则供应800万像素长焦镜头。

在目前的手机厂商中,华为无疑是对光学创新最下本钱的了。

华为的高端机型P40,后置摄像头数量达到了5个,中端机型Nova 7,前置摄像头都实现了3200万像素。这背后是华为对整个手机拍照体系研发,而已经坐稳华为摄像头二供的豪威,无疑是搭上了这列飞驰的列车。

圣邦股份,则是搭上了电源管理芯片的快车。电源管理芯片在手机中担负对电能的变换、分配、检测职责,可以说是手机能耗分配的后勤管。随着手机里面精密的零件越来越多,加上快充的普及,电源管理芯片数量和价值也水涨船高,一部高端手机能达到10美元的价值,整个市场更是250亿美金以上。

这个市场,以前主要是模拟芯片巨头德州仪器占据超过1/5的份额,紧随其后的也是、亚德诺(ADI)、美信(Maxim)、英飞凌等国外巨头。现在华为mate 30、 p40 的快充电源芯片供应商里,都出现了圣邦股份的身影。圣邦的电源管理芯片,也在2019年创下了接近60%的增长。

卓胜微、唯捷创芯等小弟,则是跟着海思组队刷起了射频芯片的任务。

射频芯片,长期以来号称国产技术最难突破点,是决定手机信号好不好的关键,也是美国在芯片领域控制最牢固的领域。华为P40在外媒拆机中仅存的几颗美国芯片就是射频前端芯片。总的来说,美国的三大厂(博通、思佳讯、科沃),加上日本的村田基本上把这个接近200亿的市场吃干榨净。

粉色的是外媒拆出的三个美商射频零件

粉色的是外媒拆出的三个美商射频零件另一方面,射频芯片也是5G升级的最大受益者。这一点在过往的历史中看的非常清楚,因为每一代通信技术升级都意味着要支持更多的频段,所以射频芯片从也2G时代的0.9美金,一路水涨船高到现在的超过10美金。

整个全功能的射频芯片,虽然还不得不外购村田,以及使用美国三大的存货,但是射频上的功能模块,还是有不少突破。卓胜微就在射频开关上取得了进展,去年营收刷下了163%的高增长,比过往三年赚的都多。唯捷创芯不但有华为支持,联发科也将功率放大器研发交予它研究,并且主动入股。

可以说,在海思大哥的带领下,国内芯片设计企业俨然组成了分工明确的军团,如同狼群一般开始向美国统治的各类芯片山头发起冲锋,其中最需要拿出来单独说的,就是存储芯片了。

03. 存储:国家意志下起跑的双子星

存储分为DRAM(内存芯片)和 NAND (闪存芯片),拿手机举例,一部入门版的iPhone 11,就配置了4GB DRAM(运行内存)和 64 GB NAND(闪存)。

存储芯片相对CPU而言技术难度不算太大,关键在于工艺设计、流程优化,从而带来成本优势。因此,不同于其他芯片的设计、代工分离,存储芯片往往是IDM模式,即设计、制造一体化。国际巨头三星、海力士、美光都是如此。

无论DRAM还是NAND,国内产品的市场占有率都几乎为0。而两组双子星战队正在寻求突破:“合肥长鑫+兆易创新”挑战DRAM领域,“长江存储+紫光集团”挑战NAND领域。

合肥长鑫的牵头人是前中芯国际CEO王宁国。他在中芯国际就职时就主导过代工DRAM,市场份额一度高达30%。但随着技术授权方奇梦达的破产,以及台积电的诉讼影响,2009年不得不宣布退出DRAM市场。2016年,王宁国来到合肥,并在合肥政府的支持下,重启了DRAM。

合肥长鑫的投资规划大约1500亿,主要资金来源是合肥城投。有钱、有人的合肥长鑫,还需要技术。而兆易创新正好映入眼帘。兆易创新主要产品是小众的存储芯片Nor Flash,技术还是有的。它曾试图收购世界第八大DRAM 商ISSI,但被外部阻挠未成。因此,在做大DRAM的梦想支持下,合肥长鑫和兆易创新在2017年正式牵手。

而在兆易创新的技术之外,合肥长鑫还挖到了一份宝藏。已经破产的DRAM龙头奇梦达,其专利几经辗转后卖给了合肥长鑫,这其中包含一千多万份有关DRAM的技术文件及2.8TB数据。这既是长鑫研发最基本的技术来源,也规避了以后遭遇美光等国际巨头的专利战。

2018年,王宁国辞职,CEO的大棒交给了兆易创新的CEO朱一明。两代半导体人,至此完成了交接。2019年10月,合肥长鑫发布了量产的19nm工艺、8GB DDR4规格内存条,在B站等数码测评区引起了一番好评。

而产能方面,长鑫第一期投资约为72亿美元,预计满载产能有12.5万片晶圆/月。尽管离三星等巨头单月130万片的产量,还有较大差距,但能有突破,实属不易。而在NAND领域,长江存储和紫光集团也有了业务突破。

NAND领域,也亿三星、东芝、美光公司为主。在2015年时,紫光集团希望采用“买买买”的模式,介入NAND:入股全球第二大硬盘生产商西部数据15%股份、160亿收购台湾三家封装测试厂商,甚至对美国仅存的存储公司美光,提出了230亿美金的收购计划。

这个金额是此前中美最大并购案的三倍,震惊全美,WSJ更是直接评论:收购美光,这是中国日益增长的超越组装电子产品、成为真正科技大国雄心的直接体现。

紫光的梦很大,但碎得也很快。这些收购计划先后遭遇美国、台湾相关监管机构的否决。买不到,就只能自己下场干了。2016年12月,紫光集团与半导体大基金、湖北国芯和湖北省科投共同出资386亿元设立了长江控股,紫光控股约51%。钱有了,但技术追赶却并不容易,频频遭遇研发一代落后两代的窘境。

比如长江存储成立7个月后,32层3D NAND测试芯片设计完成。但是,一个月前,三星64层3D NAND就已经官宣量产了。第二年,长江存储实现了64层NAND的流片,但是一个月前,三星的96层又实现了量产。总在屁股后面跟着跑,显然是没指望的。于是,长江存储做出了个大胆决定:

制造上,跳过32层,直接量产64层;设计上,跳过96层,直接设计128层。

跨越式的贴身追赶,不管是赔是赚,总有还有些市场和机会。 那么,长江存储的64层产品,即使是在2020年量产,也是落后三星2年的产品,还能有机会吗?

机会还真的出现了。

由于各个NAND巨头在2018年的64层 NAND上投入了太多资本金扩产,导致芯片价格在2019年大幅下跌,行业运营利润也从2018年的接近40%直接跌到了0,这逼迫各方都决定收手: 削减2019年资本开支,并降低了2020年的新增产能预期。

NAND 行业平均运营利润走势(兴业证券报告)

NAND 行业平均运营利润走势(兴业证券报告)2020年是5G建设大年,5G手机要存储芯片,服务器也要存储芯片,一个新的存储芯片需求周期,已经呼之欲出。 因此,供给减弱,需求启动,长江存储的64层产品,虽然落后一代,但是也能有个市场,不至于出师未捷先亏损。有个利润安全垫,才好更放心地浪。

因此,可以说,2020年,长江存储就是在跟时间赛跑。一旦抓住顺周期量产,就能自顾自的跑起来,否则,各大巨头掀起新一轮扩产跟进,又会面临价格压制。而在4月时,长江存储宣布128层已研发成功、通过客户验证。而假设进展顺利,到2020年底长江存储产能有望扩产至7万片/月,接近英特尔的水平。

在共计540亿美金的资金支持下,合肥长鑫、长江存储总算冒出了点尖。而作为后来追赶着,这些钱、这些成就都还是不足以松懈的。

04. 尾声:谁和华为一起渡劫?

过去十年,在大陆代工业成长为加强加大版富士康的同时,中国台湾和韩国率先开启了从电子代工向半导体代工转型的浪潮。

中国台湾地区的转型,加速于金融危机的压力。2009年起,半导体规模从1.25万亿新台币,增长到2019年的2.64万亿新台币,复合增速7%以上,是同期3%经济增速的2倍以上。而且半导体占到了台湾GDP总量15%以上,出口金额30%以上。

韩国从2009年至今,也经历了一轮半导体的成长周期。韩国半导体占世界份额从11%上升到20%,三星电子的利润结构,则从70%来自于手机,转变成70%来自于三星半导体。可以说,一场危机造就了台湾、韩国两大半导体强军。

2018年,中国大陆进口半导体总额高达3120亿美元,其中来自台湾地区的金额达974亿美元,来自韩国的进口金额达822亿美元[1],台韩合计占到了60%。而这正是大陆在东亚电子分工链上地位的真实状况。

中国的半导体行业要想完成补短板,其实只需要三个东西:资金、人才和市场。

首先是资金。在国家半导体基金成立的2014年之前,资金问题一直是困扰中国半导体行业的最大因素。中芯国际孤独前行十几年,被台积电甩下时得到几次战略注资?长电科技作为一家民营企业,又得拿过多少真金白银的关怀?

要感谢2014年那十几位院士的上书,才有了财政部、国开行、烟草、移动等财神爷们的注资,中国半导体行业才告别了90年代的捉襟见肘和00年代的漫不经心,终于见识到了什么叫“大钱”,甚至见识到了什么叫“撒胡椒面”式投资,不用再去考虑资金的问题。

从某种角度上说,你每抽一根烟,都是在为中国芯片行业做贡献。

其次是人才。中国有充沛的理工科人才供应,但这还远远不够。半导体行业需要高级别的领军人才,一个梁孟松,抵得上五个师的微电子研究生。不过幸运的是,在全球半导体产业里,华人工程师数量庞大,而在全球顶级芯片设计公司里,占据核心位置的华人更是比比皆是。

比如博通的陈福阳(CEO)、英伟达的黄仁勋(创始人&CEO)、AMD的苏姿丰(CEO)、Marvell的戴伟丽(创始人)、Xilinx的彭胜利(CEO)……以及无数的中高层管理人员和资深工程师。随着这两年大陆半导体行业升温,大批华人工程师回国创业,未来的“梁孟松”远远不止一个。

唯一可惜的是,回国的高级人才还远远不够,而“呼吁海外华人芯片工程师回来支援祖国”这种事情,实现起来很难。这里面有现实问题,也有历史问题。

最后是市场。中国目前已经是全球最大的消费电子市场,每年的新产品层出不穷,这就给了芯片企业极其重要的“迭代机会”。应该说,消费者供养了小米、VIVO、oppp、华为这些终端厂商,这些终端厂商又供养了一个庞大的产业链,这样才能持续给产业造血,为技术的追赶提供弹药。

资金、人才和市场,中国半导体行业都不缺,那缺什么?最缺的只有一样东西:时间。

假如再给中芯国际们10年甚至5年时间,中国半导体产业链一定会比现在强大和韧性;假如90年代后产业少走10年弯路,中国半导体产业链也一定会比现在更加从容。但历史没有假设,时间也不会倒流,对过去嗟叹已经没有意义,如何渡过眼前的难关,才是唯一要去考虑的事情。

但向前看,不等于盲目乐观。那些打鸡血式的“打压华为是长期利好”的围观口号,真正在战场上搏杀的人听了,只能苦笑。

跟华为和海思一起渡劫,需要更多的中芯、长电、汇顶的自力更生,也需要小米、OV、一加们的共同支持;需要挺身而出的张汝京们,也需要雪中送炭的梁孟松们,甚至需要长袖善舞的赵伟国们。企业家、工程师、科学家、官员……每个节点都要常超发挥,才能交出一份满意的答卷。

跟这场疫情一样,这其实是对中国人的一场检阅。所以哪有什么长期利好,只有每个中国人的奋斗汇流起来,才是真正的国运。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:陈永乐

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)