股市瞬息万变,投资难以决策?来#A股参谋部#超话聊一聊,[点击进入超话]

王健林还没能松一口气

导读:租金拖欠、关店潮、空置率高企……疫情之下,商业广场的生意变得难做,就连“商场一哥”——万达集团,也难逃一劫。大连万达商管不久前公布的中报显示,该公司的净利润、经营性现金流量均出现下滑。财熵发现,万达商管向三四线城市延伸和独立第三方开拓的业务扩张方式,可能成了导致公司利润下滑的“元凶”。

最近,万达掌门王健林四处考察,年近七旬的他还活跃在一线。下个月,万达将直面两场“硬仗”——集团年内第二大债务浪潮,以及珠海万达商管招股书或将再次失效,而万达商管还顶着业绩对赌压力。留给王健林的时间不多了。

9月7日-8日,王健林在江苏宿迁考察 图源万达官网

9月7日-8日,王健林在江苏宿迁考察 图源万达官网作者|林乐诗

主编|谷越

版式|莱西

8月22日,江苏省宿迁市湖滨新区官网发布了一则关于万达广场招标代理采购项目的通告。两周后,9月7日,有人发现万达集团董事长王健林现身湖滨新区考察,同行的还有宿迁市委领导。

临近中秋,9月8日晚间,宿迁市特意在骆马湖公园安排了一场烟花秀和无人机表演。很多宿迁人提前感受到了节日的气氛,也是第一次在公开场合近距离看到万达掌门——年近七旬的老王,身材十分瘦削。后来,万达官网贴出了当日集团与宿迁湖滨新区签订的上相湾万达文旅城战略合作协议。

9月8日晚王健林在宿迁观赏烟花 图源网络

9月8日晚王健林在宿迁观赏烟花 图源网络回到北京后,王健林也没给自己放假,中秋节那天,他安排了和鹏瑞利集团董事长潘锡源会见。

老王2022年很忙,全国各地出差——4月去了贵州茅台镇,5月去延安红街,8月又到北京市平谷区考察。几乎同一时间,万达集团的其他高管,则在马不停蹄地接触AMC(资产管理公司)机构。

肉眼可见,2022年以来万达集团在媒体上出现的次数增多,几乎每一次都是以“接盘侠”、“抄底者”的形象出现——4月,万达商管接管鑫苑旗下多个商业项目;7月,万达又接手合肥烂尾项目万泓中心;8月,万达从中融信托手中买回当年合作开发的两个项目的股权。

地产行业下行之时,很多人称赞五年前王健林“断臂求生”的先见之明。财熵此前在《王健林归来》一文中指出,近年来王健林对万达的地产板块重提“规模目标”,大有另起炉灶的意味。而他一直寄予厚望的商业地产板块,纯商管运营的部分被剥离到珠海万达商业管理集团股份有限公司(下称“珠海万达商管”)之后,回港IPO的计划也被提上日程。

不过,从目前的营商环境来看,购物中心似乎并未从此前的疫情冲击中“回血”,不少商业广场的空置率依然高企;资本市场也未重拾对地产板块的信心,珠海万达商管上市前景充满变数。而珠海万达商管的母公司,大连万达商业管理集团股份有限公司(下称“大连万达商管”)最新发布的中期报告也显示,万达广场的业绩虽然算是业内的佼佼者,但业务上仍存在不少隐忧。

奔波在一线的王健林,看来还没能松一口气。

万达广场没那么赚钱了

9月13日,大连全市静默第15天,家住大连高新区的陈欢做完核酸之后,无意中发现,距其一道之隔的万达广场几乎没有几家商铺营业——作为万达集团的诞生地,大连似乎也没能成为万达的“避风港”。戴德梁行的数据显示,2022年一季度,大连零售市场的空置率高达15.86%。

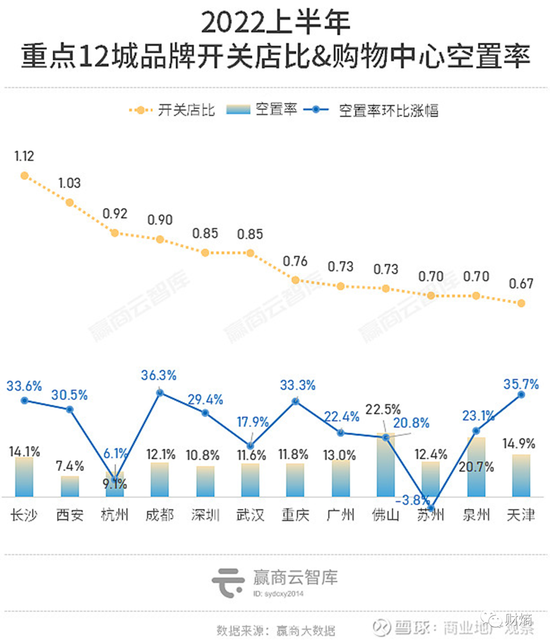

萧条的商场遍布全国多地。根据赢商大数据,2022上半年,全国重点12城的平均空置率达13.4%,环比增长22.9%。同时间,多个品牌门店从购物中心撤走。据联商网零售研究中心不完全统计,上半年至少超过5200家线下门店关闭,其中不乏沃尔玛、悦诗风吟、海底捞(06862.HK)等综合实力强劲的头部品牌。

诚然,作为最早布局商业广场的地产商之一,万达有着宽广的“护城河”。和同行相比,遍布全国216个地级市的万达广场,在很多方面已经是行业第一——商业租金收入国内最高、已开业购物中心数量最多、持有和管理商业物业总建面最大。

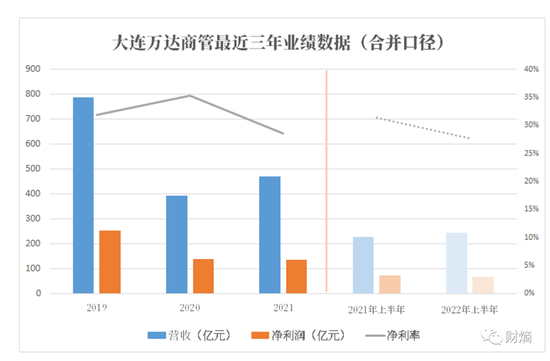

但在宏观环境风险爆发之下,万达的业绩也受到无差别冲击。8月底,大连万达商管的中报公布,数据显示,上半年公司实现营收244亿元,同比增长7%;归母净利润67.44亿元,同比下滑4%;基本每股收益1.48元,较去年同期的1.57元明显下滑。

类似的疲态在2021年财报中已有显现。数据显示,2021年大连万达商管的净利率,从2020年的35%下滑至29%。

数据来源:万达商管历年财报 财熵整理

需要注意的是,大连万达商管的利润中,有相当一部分是由公允价值变动收益构成。2022年上半年公允价值变动录得14.46亿元的收益,占据净利润的21.44%。这一占比水平较2021年的29%已有所下滑。但中诚信最新评级报告提醒,“若未来市场环境发生变化,公司持有的投资性房地产存在公允价值变动风险,从而对公司资产状况及经营收益产生不利影响”。

现金流方面,截至2022年6月30日,大连万达商管的经营活动产生的现金流量净额为83.70亿元,较去年同期的107.60亿元减少超两成。据Choice数据,这是2019年有记录以来首次录得下滑,主要是因为经营活动的现金流入减少。

天眼查信息显示,2022年以来,大连万达商管有28家子公司被强制执行,绝大多数是旗下万达在管商业项目的注册公司。

另外,位于唐山、丹东、沈阳、石家庄等地的万达广场,因被拖欠租金而对簿公堂。值得一提的是,出镜率最高的“老赖”租户,是2015年斥资27亿元接盘万达百货的苏宁易购(002024.SZ)。

万达广场为什么没那么赚钱了?财熵通过研究万达广场运营模式和相关财务数据发现,万达商管的业务开拓,包括向三四线城市延伸、独立第三方开拓,都可能是导致公司利润下滑的“元凶”。

高出租率背后隐忧:餐饮业态多,过度下沉

财熵在中秋假期实地探访了广东佛山的一家万达广场。下午4点左右,位于佛山南海桂澜路附近的万达广场内,除了举办活动的一楼中庭和知名的品牌连锁店门前客流相对密集之外,以私营服饰店为主的二楼和聚合了大量餐饮的三楼,人流稀疏。炎热的天气下,位于一楼户外的万达金街,反而比室内的二三楼人流还多。

中秋假期佛山南海万达广场人流稀疏 财熵摄

走访一圈发现,这家万达广场室内的商铺和户外的南海万达金街都基本满租。公开资料显示,2022年是佛山南海万达广场开业的第八年。

据财熵粗略统计,在长达400多米的万达金街上,上百家不同餐饮店鳞次栉比,占比超过八成。一家在万达广场经营了3年的蛋糕店老板告诉财熵:“这边(指万达金街)基本不愁租,有些店倒闭了,很快就有新店进驻,当然主要还是餐饮店。”

南海万达金街 财熵摄

南海万达金街 财熵摄万达金街的一位保安则向财熵说:“这条街算是附近商圈比较旺了,特别到了晚上。这几天因为假期嘛,人比较多。”不过,他也提醒,这里平日非“饭点”时段其实比较冷清,“这里主要还是饮食店较多,你过几天再过来看看就知道了,做生意还是不建议。”

近年来,购物中心的餐饮业态占比上升,一些大型商场直接沦为“美食城”。而一般来说,餐厅的承租能力偏低。据赢商网数据,通常餐饮的租金不足零售租金的50%。这可能会拉低商业地产的投资回报率。

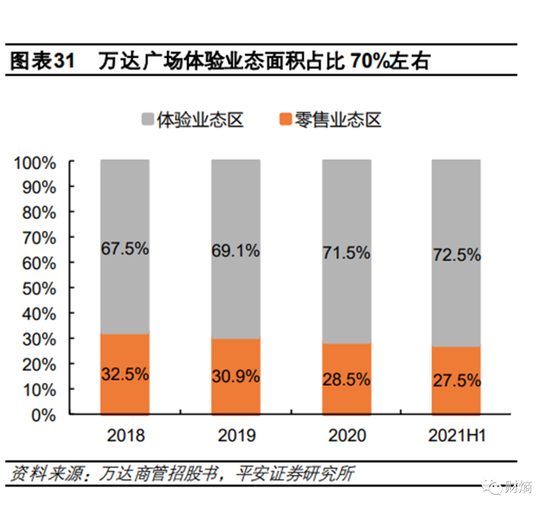

2022年2月平安证券的一份研报指出,截至2021年上半年,万达广场体验业态面积占比超过七成,这类业态涵盖餐饮、运动、儿童主题等消费场景。从佛山南海万达广场的案例来看,餐饮的比重确实不小。

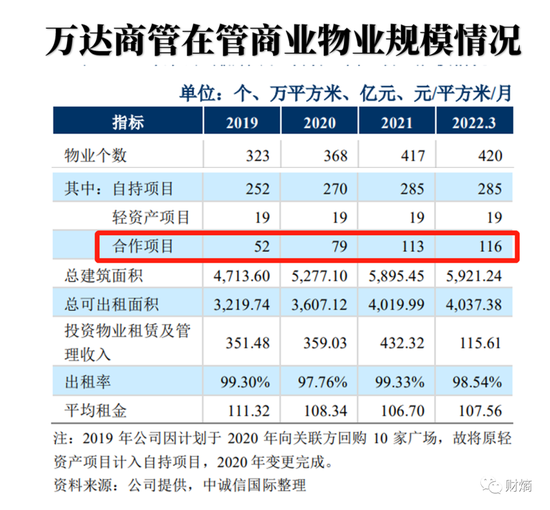

在2022年中报里,大连万达商管没有公布最新出租率数据。其此前公布的2022年一季报显示,万达商管旗下商场的整体租用率保持在98.54%的水平,较2021年的99.33%有所下滑;而2021年的数据又较2020年99.40%的租用率微跌。

这一水平和同行相比已很突出——《2022中国商业地产百强企业研究报告》指出,2021年商业地产百强企业重点项目平均出租率为约92%。在标普和其他研究机构看来,万达广场的高出租率主要得益于其出租模式——超90%的租户采用固定租金制租赁合同,这得以将租金提前锁定。

不过,万达的最新中报却向外界传递了一个预警信号,2022年上半年,大连万达商管的预收账款同比大幅下跌37.9%。公司指出,这“主要系因预收租金下降”。

公开数据显示,万达集团计划2022 年全年新开业55家商业广场。但截至上半年,实际仅新开业6家广场,且主要分布在三四线城市。

数据来源:万达官网 财熵整理

和农村出身、热衷于在三四线城市“建一个五星级的家”的碧桂园(02007.HK)老板杨国强类似,万达掌门王健林对城镇化建设也有特别的情怀。

秉承着“每一座万达广场都是城市中心”的核心思想,近年来万达广场高速下沉。截至2022年3月底,万达集团位于三四线城市的项目建筑面积占比约64%。珠海万达商管的招股书也显示,三四线项目创收占总营收的比重,从2018年的47.7%持续提升至2021上半年的56.1%。

但需要注意,万达商管在管商业项目中,来自三四线城市的已出租面积的平均月收入,明显低于一二线。以2021上半年数据为例,三四线的单位面积平均月收入较一线城市低1/3。

图源珠海万达商管招股书

财熵此前的文章曾指出,房地产行业受到冲击,三四线城市的楼市复苏相对缓慢。那么,万达将购物中心下沉至低能级城市,这样的布局是否也存在经营隐忧?

对此,知名地产分析师严跃进认为,确实存在一些“脆弱性”。“万达广场下沉到三四线城市,要考虑到当地的消费能力。如果消费力减弱,就要求商业地产开发商把业态调整。” 他向财熵分析,“任何一个商业广场,不可能说单纯挂了‘万达’两个字,就一定能做好。如果不和当地的消费需求结合,不研究当地的消费模式、消费习惯的变化,就是有问题的。”

轻资产运营的AB面

从万达财报披露新开业和在建项目的选址来看,王健林似乎仍打算将“下沉”贯彻到底。

2021年万达新开业的51个商业项目中,约80%(41个)位于三四线城市。中诚信评级报告认为,“新开业项目区位能级有所下沉,是导致当期平均租金水平同比下降的原因”。数据显示,2021年万达旗下商业项目的平均租金水平,从2020年的108.34元/平方米/月,下跌至106.70元/平方米/月。

另外,大连万达商管的中报显示,截至6月末,该公司在建的自持商业项目有7个,其中4个位于二线城市(哈尔滨、重庆、昆明、青岛),3个位于三四线城市(霍尔果斯、台州、安庆),没有一线城市。

当然,自持开发始终无法通过快速周转去支撑万达的业务版图扩张。目前万达累计已开业的426座商业广场,财熵从新开业项目数量的结构发现,过去3年,万达的扩张更倾向于通过另一种方式实现——合作模式。这是轻资产运营的一种。

大连万达商管在2020年宣布,公司不再发展重资产。也是这一年开始,通过第三方合作新开业的万达广场数量,占据了近七成增量,其在万达所有在管商业广场的比重也在增加。2018-2020年以及2021年上半年,万达商管在管的独立第三方商业广场数量分别为42个、71个、98个及106个,占在管商业广场数量的15.0%、22.0%、26.6%及27.9%。

另外据最新中报数据,截至6月底,万达通过合作模式租赁的已开业项目达到122个。

万达商管的轻资产模式,说白了就是通过引入第三方为项目开发提供资金,让合作方充当商业地产的业主,而万达方面则提供项目的前期策划、招商以及后期经营和管理的服务,并授权合作方使用“万达广场”的IP。在这种模式之下,万达商管通过收取服务费和物业租金收入分红获利,减轻了沉积在大量物业开发成本的投资压力,同时得以快速将品牌打入新城市。

如今,这个模式开始被套用到万达最新接盘的项目上。2022年4月以来,万达接连拿下北京SOLANA蓝色港湾和北京五棵松卓展购物中心的整体经营管理权,合作方式均为轻资产。

另外,有媒体报道,万达系高管最近和AMC机构密集接触——7月-8月与中国华融(02799.HK)、长城资产、银河资产(601881.SH)召开轻资产合作研讨会,并到访中原资产座谈。分析认为,万达此举很可能是希望借助轻资产平台抄底项目。

尽管万达商管正加大押注,但从更长远角度来看,通过合作模式新增的商业项目,能否为珠海万达商管带来更多的利润,仍是一个未知数。

万达广场的轻资产业务模式,分为委托管理模式和租赁运营模式,前者主要用于万达自持的商业项目,后者主要用于第三方商业项目。相比于委托管理模式,租赁运营模式在收入中增加了来自于商户的租金,但万达商管也需要向商业项目的业主,即合作方交付租金。这变相压低了经营活动的利润空间。

数据显示,2021年珠海万达商管来自自持项目业务的毛利率,高于来自第三方项目;来自自持的在管商业广场的收入占比,亦超过来自合作的项目,达到约2/3。

万达商管来自自持项目的业务,整体毛利率更高 图源珠海万达商管招股书

另外一个值得警惕的现象,是合作方的信用问题。标普在半个月前对珠海万达商管的评级报告就提出:“由于万达商管的轻资产业务不持有购物中心,因此可能存在交易对手风险”。简单来说,如果合作方不具备良好的资信实力,可能会造成万达广场项目建设及签约进程放缓,或者在拿地和建设过程中推进困难,最终导致不能按预期进度开业运营,蒙受损失。

不过,对于这一点,严跃进向财熵表达了不同的看法,其认为交易对手风险在万达身上发生的可能性较小:“这是基于万达强大的商业管理能力。其实之前也有不少自持的商业地产或者购物中心运营得不好的情况,例子非常多。但万达的商管运营还是专业的,所以(在合作中)会有一个比较好的谈判地位和话语权。”

关联方风险隐现,对赌和债务双重压力盖顶

自2022年4月珠海万达商管二次递交招股书以来,上市进程并没有传出什么新消息。目前已近古稀的王健林仍在为此四处奔波。

而在即将到来的10月,万达至少有两场“硬仗”需要应对。

首先,10月,万达在公开市场债券回售到期金额将达到45亿元,这仅次于7月的到期规模(85亿元)。

恰好在7月,万达商管发行了集团2022年度第一期中期票据,发行规模为10亿元,以求通过“借新还旧”缓解流动性压力。年内第二座“债务大山”即将压顶,这次王健林会祭出什么大招?

其次,如果珠海万达商管招股书不能在近期通过港交所批准,其将在10月23日再次失效,意味着上市之路或将继续延后。

能不能上市,不仅对珠海万达商管,甚至对整个万达系来说都很重要——如果顺利上市,万达商管有望取代华润万象生活(01209.HK)成为最大的商业运营上市公司;若无法按期上市,触发对赌协议中赎回条款的万达,或将遭遇流动性压力,甚至重演五年前“砸锅卖铁”自救的一幕。

此前,万达系和22家战略投资者签下对赌协议,约定若无法在2023年年底之前完成珠海万达商管的IPO,将要支付现金补偿。不久前,标普将大连万达商管及其香港子公司万达商业地产(香港)有限公司的评级展望,由“稳定”调整至“负面”负面,理由是该公司的Pre-IPO融资面临转为债务的风险。

对于万达商管的IPO前景,严跃进认为,该公司管理的项目数量多、质量高,总体上上市中的相关经营基本面是没有问题和悬念的。

但他也提醒:“当前需要注意疫情对于赴港上市所带来的冲击和影响,这个是比较关键的。从实际过程看,万达商管需要强化和投资者的交流沟通,同时在当前特殊的商业零售和物业管理背景下,主动探索新业务,真正深化万达商管‘经营稳健’的市场印象。”

这一点,似乎可以解释,为什么王健林如此热衷于利用对外合作进行业务扩张——目前珠海万达商管大部分收入依赖万达集团的自持项目,存在关联方风险。这在港交所IPO文件中是受到严格监管的。急于将万达商管推上资本市场的王健林,必然会想尽一切办法达到目的,这就有了万达2022年以来不断抄底和接盘项目、加大向第三方外拓的一系列动作。

近年来,珠海万达商管对母公司的依赖度在降低。招股书显示,2018-2021年,珠海万达商管由母公司提供的收入分别为89.43亿元、96.40亿元、116.76亿元及71.8亿元,各占同期商业运营服务收入的81.1%、71.7%、67.9%及67.4%。但考虑到万达集团及其关联方是珠海万达商管的第一大客户,也是第一大供应商,短期内似乎仍很难彻底摆脱对母公司的依赖。

资本市场对于物管和商管公司的情绪,在最近一段时间受到压抑。9月1日,万科(000002.SZ)旗下物业公司万物云成功通过港交所聆讯的消息,终于为市场点亮了一丝希望之光。

这一次,资本还会给万达一个机会吗?无论如何,留给王健林的时间确实不多了。

责任编辑:梁斌 SF055

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)