文/新浪财经意见领袖专栏作家 鹿长余

关于核心资产的结论是:

总结论:股票市场还未看到“全股皆可投资”的那种牛市,结构化行情将持续。券商板块是股票市场后期是否能有指数行情的风向标,预计资本运作板块将是2020年的最火爆板块。

先从美股最近的波动谈起。

最近三周,全球股票市场暴跌,原油暴跌,美元放水,美联储降息。美股的走势,波动剧烈,动辄熔断,美股8天三次熔断。每天的交易模式,不是大涨就是大跌,每一天的波动率都在刷新美股历史,每一天的市场情绪都被新冠肺炎在欧美等地的进展所牵动。

本周一,美股因跌幅过大而闪电熔断,在恢复交易后,道指跌幅一度甚至超过了12%,创下自1987年以来的纪录。

而这也是美股本月第3次熔断,如此密集的熔断,在美股历史上前所未有!

这2天刷屏的一张巴菲特活了89岁见过四次熔断的图,也很能说明投资者的心情。

美股指数10%左右的涨跌幅,如同家常便饭,波动幅度之大为美股历史上罕见。最近10年,美股走出了波澜壮阔的大牛市。2008年金融危机以来,美股最高上涨了360%总体一直维持慢牛态势。但在最近一个月的大幅度波动并大幅度下跌下,美股已经快速的跌入了熊市。

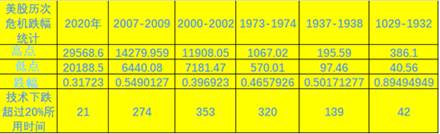

美股跌速超过以往任何时候,美股牛市十年,美国经济发展被疫情阻断,但不同于经济系统本身结构问题而发生的经济危机,这一次可以视为事件驱动。宏观经济被细节打败。本周一,美股主要指数,相比2月12日,其创下的历史高点,下跌超过30%(回撤20%为技术性熊市指标),期间所用时间仅21个交易日,创造了美股历史上最快跌入熊市记录。

自1929年美国金融危机以来,美股历史上比较大的熊市有5次,目前的跌幅均小于其余的5次,但跌速是最快的。过去金融危机时,美股下跌的规律是,开始的跌速并不急,临近结束才呈现快速下跌。而这次不一样,这次跌速之迅猛超过了以往任何次。也许这是交易手段电子化,程式化的所带来的市场波动的快速化,也许这次下跌的本质更像事件驱动----新冠疫情事件驱动。

俗话说,世界有2个股市:世界股市,中国股市。最近十年,中国股市大部分时间在2000点到3400点之间运行,极少时间超出这个范围,基本围绕3000点波动。A股十多年来的中长期波动规律上,没有跟随美股。随着资本市场的开放,以后有可能联系紧密,但是,目前,决定A股波动的,仍然还是内因为主。判断A股市场的趋势,出发点应该首先认清楚A股自身的波动规律。

造成中国股市独特的走势的种种因素,目前依然存在,由于时间关系,这里不做展开,概括起来就是,经济基本面因素、政策监管层面、资金层面、资本市场的定位等各种因素综合起来决定了这种情况还会继续下去。

最近一年,大家见证了,起自2019年的这波科技股牛市的上涨力度,从最初的怀疑到近期的疯狂。这次科技板块的牛市,产生了许多大牛股,出现了十倍股,603005,晶方科技。仅仅是电子板块,涨幅超过2倍的股超过35只,涨幅超过1倍的股,超过100多只。这还不包括生物医药、新能源等科技股。

这次科技股牛市的龙头股,行情的启动,发端于2019年初,比如(603986)兆易创新、(603160)汇顶科技、(002916)深南电路等,最早的龙头沪电股份启动的更早,在2018年8月。这些股是带动这波科技股牛市的龙头,他们都是有业绩持续增长的真正成长股。当然,还有一个科技概念股,东方通讯(600776)属于游资短期投机炒作的股,没有业绩支撑,很快就凋零了最近一年科技股的牛市和它没关系了。

(风格会否转换?)科技股的大涨,引起了价值投资者的焦虑,微博上经常有人问我,风格会不会转换?回答之前,我们先回忆一下价值投资理念的强化过程。国内的价投人在2015年6月股灾之前,是很难被投资者接受的,那之前,赚钱的投资风格不止一种。股灾期间及以后,国家的救市队的行为,致使市场估值畸形,只有大蓝筹,才被拉抬。这挽救了持有大蓝筹的人,同时,大蓝筹等同于价值投资被固化。价投人应该感谢国家队,是他们在股灾期间的强行拉抬股价,才使得价投人坐了轿子。价值投资得到强化时段是2017-2018年第一季度。2018年初,如果你不是价值投资者,你会被投资者认为是傻瓜,人人谈论价值投资。彼时,市场上价值股的估值其实是按成长股给出的高估值。这导致了2018年整整一年的价值股的调整。

现在,坚守在价值股上的投资者,很多人希望风格转化。他们希望科技股调整的当下,市场出现风格转换。那么风格会否出现转换呢?

首先我们要搞清楚市场的风格有谁决定?当然是大资金。历史上,那些趋势投资大师在选择板块和个股的时候,特别注重机构的介入程度。机构投资者是推动股价持续上涨的最大动力。对于A股市场而言,投资者要特别注意,前十大流通股东里的机构占比,有重要意义的机构股东是公募基金、全国社保基金。

2012-2015年的创业板大牛,涨幅最大的是当时的机构抱团股。2016-2018年的价值牛股更是机构抱团股。而这波科技牛也是机构抱团股,我们称之为新机构抱团股。

关于风格是否转换?我在微博上写过这样一段话:“过时的宠妃,已经被打入冷宫,除非他儿子重新夺得太子位,否则难以再得宠”。

市场风格最终的决定权在于监管政策、窗口指导等,风格的决定包括IPO政策等一系列因素,这一点,机构的人明白。当下还看不到风格有转变的迹象。

最近一年以来,高科技股的大牛市行情,有其必然的基础,尤其是产业发展基础。贸易摩擦开始后,机构的研究实力,使得机构投资者洞察到了贸易摩擦之结局。无论双方怎样谈判,最终,中国必然加快发展高科技产业。事实上也是,最近一年多来,国家出台了一系列加大高科技投资的举措,成立的国家高科技行业的产业基金,这必将惠及A股的高科技上市公司,使得高科技公司的前途一片光明。资本市场的机构最会讲故事,况且这些故事既有基础,又有想象力。过去一年的科技股行情就是在这样的背景下形成的。

A股的5G通信、芯片等新高科技股票,是机构的新抱团股票,名曰“核心资产”,市场称之为“新核心资产”,它们自2019年初以来涨幅巨大,2019年8月之后,高科技股票和其他股票的市场波动明显产生了不同,表现在更多的赚钱机会,更大的上涨,至2020年2月底,市场投资者的共识就是,一定要拥有新核心资产。5G、芯片等概念股得到了市场投资者的一致认同,投资者疯狂买入,社会上的民众也大量知晓了芯片、5G等概念股,基民纷纷申购相关基金。2月底以来,明星高科技ETF基金出现抢购潮,以“华夏中证5G通信主题ETF,代码515050”为例,最近三周,净申购分别超过100亿、50亿、30亿,这类似于2018年初出现的对价值股的疯狂,于是,调整开始了。其中,这三周恰好5G、芯片等高科技股票的顶部。相应的ETF基金也是顶部区域。

本周一,在美股大跌的影响下,资金加速流出,权重股和科技股均大跌,科技股更是大面积跌停。截止本周一收盘,有关高科技的ETF基金,自高点大幅度回撤,半导体50ETF回撤超过29%,华夏5GETF回撤超过28%,最高点一周申购的100亿,已经亏损超过25%,这仅仅用了三周时间。我们判断,在头部的这些申购,都是普通投资者,绝不是机构申购的。而该指数的千十大重仓股,在2019年以来的这波行情种,涨幅特别巨大,调整刚刚开始,中期来看,调整远未结束。

在半导体芯片、5G等这些核心资产板块调整、沉寂的这段时间里,市场随之而来的热点都比较散乱且短暂,包括口罩等抗击疫情概念、土地流转、低价股、及其他科技股概念,这些概念板块注定是游资等短线投机行为,不具有为大资金中长期资产配置的价值。

作为战略资金配置的资产,我们认为,高科技核心资产未来仍然是重点配置的板块,但是核心资产板块的中线调整远未结束,调整的时间和空间都不够。不承担中线调整的成本会成为未来准备进入资金的首选策略,预计高科技股中线调整后,还会得到机构投资者的青睐,未来资产配置还会是它们,从成长价值来说,5G、芯片产业将是中国未来3年最具有性价比的资产。

对于当下高科技产品的调整怎么看?何时属于中线调整到位?从历史上主流板块的调整数据统计规律来说,我们判断,这些股的第一阶段调整已经结束。几年2月底、3月初以来出现高科技股的调整,我们统计了其中5G、芯片、半导体等行业股票,在过去的2019年直今的这波行情种,涨幅最好的前一百名股票的调整情况,数据显示,超过87%的股票回调超过25%,平均回调位置为20%。这恰好位于短期调整目标位置附近。

关于核心资产的结论是:

关于大盘指数,分享一下我们的部分数据分析----ETF基金申购赎回视角。

我们注意到,最近几周,关于指数ETF也有大幅申购的。但是我看到关于上证50指数、沪深300指数,中证500指数及券商类ETF的申购过程种,有申购也有赎回,没有净申购的持续性。比如,3月10日,上证50指数、沪深300指数、中证500指数净申购分别为13亿、17亿、15亿,而3月11日和12日2天,这几个ETF基金有出现净赎回,分别达到5亿、15亿、10亿。13日,同样这几个基金有发生净申购,分别为7亿、10亿、13亿。这样反复频繁的申购赎回的行为,这不是机构性质二点申购赎回,而是属于一般散户投资者所为。从这个视角而言,还未看到场外机构资金对股票市场的指数有投资意愿。

券商类ETF最近10天净申购达40亿元,这笔资金没有出现申购赎回等反复现象,但是这批资金进入的时机也不好,预判不是机构所为,后期需要继续关注。券商板块是股票市场后期是否能有指数行情的风向标,预计资本运作板块将是2020年的最火爆板块

因此,我们最重要的结论是,股票市场还未看到“全股皆可投资”的那种牛市,结构化行情将持续。某些分析师喊的“大国牛”、“十年万点大牛市起步”、“大时代有大牛市”等等只不过是分析师为了博眼球而给出的喊口号式标题,他们推崇的是UC式的、或者某种正确的标题,而不是专业的分析。

关于中国股市为什么十多年来围绕3000点上下波动而没有趋势性的长期牛市?我们的机构和监管都不成熟是主因。表现在,对机构而言,我们之前IPO新股发行询价时,机构给予过高的估值,注册制之后一点没有改变。举个例子,2019年10月发行的昊海生科688366,发行时,港股(06826)40港元左右,而A股发行价89.23,大幅溢价于港股市场近150%。最新价,78.88元。再比如,中国广核A发行价2.49,而当时的港股2.05港元左右,大幅度溢价于H股市场价。这个股不是科创版,所以实行全世界最奇葩的新股交易制度,限价,结果上市后连续5涨停后打开,最高价5.25元,之后便是一路下跌,最新价,昨天收盘2.98元。在这样的机制下,中国A股不可能有公司发展推动全面的市场化的牛市,有的话,也只能是资金推动型的牛市,而资金推动型的牛市,结果就是暴涨暴跌的牛熊市。

以上仅是本人的一家之言,肯定有谬误,欢迎指正。同时,再一次呼吁监管层,尽快修改不合理的新股交易制度,全世界独一无二的交易制度,真的合理吗?

最后,再一次感谢万得的3C会议室提供这次交流机会,谢谢大家!

(本文作者介绍:理学博士、教授,上海金融学院国际金融研究院风险研究中心主任,长余量化证券投资系统开发者。)

责任编辑:陈鑫

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。