意见领袖 | 温彬 李鑫

美国联邦储备委员会当地时间1月31日结束为期两天的货币政策会议,宣布将联邦基金利率目标区间维持在5.25%至5.5%之间不变,并暗示暂时不会降息。

一、美联储1月议息会议维持利率不变,符合市场预期

美联储1月31日结束为期两天的货币政策会议,宣布将联邦基金利率目标区间维持在5.25%至5.5%之间不变,符合市场预期。这是美联储连续第四次维持这一利率区间不变。美联储将按照之前公布的计划,继续减持国债、机构债务和机构抵押贷款支持证券。美联储在当天发表的声明中说,近期指标显示美国经济活动持续稳步扩张。自2023年初以来,就业增长有所放缓,但依然强劲,失业率保持在低位。通货膨胀水平在过去一年有所缓解,但仍处于高位。美联储声明强调,在考虑对联邦基金利率目标区间进行任何调整时,制定货币政策的联邦公开市场委员会将仔细评估未来的数据、不断变化的前景和风险平衡。声明中删除了“可能进一步收紧政策”的措辞,但也表示在更有信心确定通胀率持续向2%的目标迈进之前,降低利率“是不合适的”。

受鲍威尔暗示3月不会降息影响,金融市场出现一定程度波动。美联储主席鲍威尔讲话表示,联邦基金利率很可能处于本轮紧缩周期峰值;美国通胀水平有所缓解,但经济并未放缓,失业率也没有大幅上升,应该继续保持目前的进程;在决定降息之前,美联储还需看到更多的证据来证明通胀在持续下降,目前来看,在3月的会议上开始降息“不太可能”。鲍威尔还表示,到目前为止,美联储缩减资产负债表的进展顺利,委员们计划在下一次会议开始深入讨论有关资产负债表的问题。由于鲍威尔美联储主席鲍威尔直接粉碎3月降息希望之后,美股遭遇了今年年内最大的单日跌幅,截至收盘,道指跌0.82%,报38150.3点,标普500指数跌1.61%,报4845.65点,纳指跌2.23%,报15164.01点。美国10年期基准国债收益率日内一度跌12.33个基点,刷新日低至3.91%,2年期美债收益率一度跌12.78个基点至4.21%;但在鲍威尔称“3月不太可能会降息”后再度反弹,10年期基准国债收益率收于3.99%,2年期美债收益率收于4.27%。此外,鲍威尔讲话期间美元指数短线飙升近70点,现货黄金跳水20美元。

二、美国核心通胀稳步下行,经济和就业韧性依旧较强

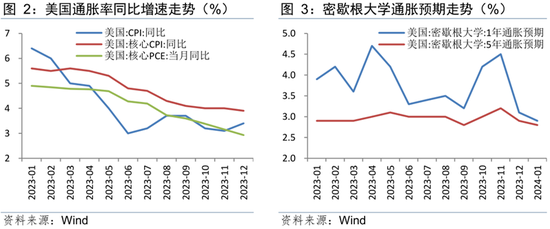

美国12月CPI有所反弹,但核心通胀仍在稳步下行。美国2023年12月CPI同比增速为3.4%,较11月有所抬升;CPI环比上涨0.3%,涨幅也较11月扩大,高于市场普遍预期。不过美国核心CPI同比增速略降至3.9%,核心CPI环比涨幅较前一个月持平。美国12月核心PCE价格指数同比上涨2.9%,继续稳步下行,为近三年以来最低水平,但环比有所抬升。此外,尽管近期海运贸易中断导致的运费飙升对美国核心商品价格的影响存在不确定性,但美国通胀预期仍延续下降态势,1月份密歇根大学1年、5年通胀预期均已降至3%以下。

美国就业市场保持强劲,工资-物价螺旋风险依然存在。美国2023年12月新增非农就业人口21.6万,大超预期;不过从2023年前11个月的非农数据来看,有10个月在初值公布后遭到下修,这在一定程度上削减了就业数据的成色。12月失业率为3.7%,与前值持平,U1失业率(即失业15周以上人数占比)略升至1.4%。此外,美国12月JOLTS职位空缺902.6万人,高于预期的875万人,其中自主离职人数为近三年来的最低;11月职位空缺数也从879万人上修至892.5万人。综合来看,高利率下美国劳动力市场依然较为强劲,这也导致美国时薪同比增速下降缓慢,12月甚至又有所反弹。如果再考虑去年末美国汽车工人工会罢工带来的加薪效应的影响,未来美国出现工资-物价螺旋的风险依然存在。

美国经济韧性依然较强,但高利率的限制性也有所显现。美国2023年四季度GDP按年率计算增长3.3%,尽管增幅较第三季度收窄,仍超出市场预期;同时1月经济景气度有所回升,Markit制造业PMI、服务业PMI均在荣枯线以上。不过伴随着信贷增速的大幅下降以及信贷规模的萎缩,高利率对实体经济的限制性也已有所显现。特别是2023年以来,美国工业产出指数同比增速大部分月份保持在0附近,制造业产出指数同比增速一度连续9个月降至0以下,NAHB房地产市场指数降至近十年来的低位水平,不过12月上述指数均不同程度有所回升。美国12月零售销售数据仍表现出一定的韧性,1月谘商会消费者信心指数也较前月明显提升,但随着超额储蓄快速消耗,后续消费可持续性仍存疑。

总体来看,美国核心通胀以及通胀预期仍在稳步下行,且连续加息带来的影响仍未完全显现,在当前利率已经达到还算满意的限制性水平的情况下,美联储没有继续加息的动力。另一方面,美国经济和就业韧性较强,通胀指标依然普遍高于政策目标,同时就业市场对薪资的支持可能让接下来物价回落面临一些阻力,这使得美联储也不可能短期转向降息。因此维持利率不变并依赖更多数据来评估下一步行动确实是当前美联储的最优选择。

三、美联储降息预期持续下调,年内调整缩表势在必行

市场对美联储降息的预期持续下调,首次降息或在5月甚至更晚。

自去年12月议息会议结束以来,债券交易员持续下调对美联储2024年降息的押注,CME美联储观察工具显示,目前3月降息的概率已降至不到40%,首次降息的时间已经推迟到了5月,2024年全年大概率降息幅度为1.25%-1.5%。综合议息会议决议以及近期各位美联储官员讲话来看,目前美联储内部对于降息问题似乎有态度趋于一致的倾向,核心原则就是要保持谨慎。以美联储理事沃勒的表态为例,他就认为美联储没有必要“仓促”,经济的健康状态为美联储提供了在通胀下降时降低政策利率的灵活性,降息的时机和次数将由即将到来的数据决定。在当前美国经济和通胀走势尚不明晰的情况下,依赖更多的数据来进行判断和权衡,其中就业数据的重要性可能会有所提升。从目前来看,美联储降息节奏可能会慢于目前市场的预期,不过鲍威尔也强调,如果劳动力市场出现意外疲软,将不得不对此作出回应。综合来看,我们认为全年降息幅度或是当前市场预期与美联储去年12月点阵图预期(3次)的折中,共降3-5次,累计降幅为0.75%-1.25%,这也大体上和美联储去年12月对核心通胀降幅的预测相吻合,从而仍能保持实际利率在当前的限制性水平上。而首次降息时间最早也就是当前市场预期的5月,甚至可能更晚。

美联储年内将放缓缩表,这甚至比利率调整或还要早。美联储从2022年6月1日开始缩表,目前每月维持600亿美元的美国国债和350亿美元的MBS证券(住房抵押贷款支持证券)缩表计划。截至目前,美联储资产负债表规模较疫情后近9万亿美元的峰值缩小了1.3万亿美元,总资产规模约7.73万亿美元。12月议息会议记录表示,美联储将在准备金余额下降到略高于充足准备金水平(准备金占比约13%)时,放缓缩表节奏并最终结束缩表。由于美联储针对中小银行危机又推出银行定期融资计划(BTFP),并且此前大量使用隔夜逆回购工具还未耗尽,致使目前银行准备金余额高达3.5万亿美元左右,准备金占比约为15%,无论规模还是占比甚至都还高于美联储2022年开始缩表时的水平。不过达拉斯联邦储备银行行长Lorie Logan在1月初曾为市场参与者提供了另一个判断依据,她表示当隔夜逆回购余额降至较低水平时,美联储应放慢资产负债表收缩的速度。鲍威尔在发布会上也表示,没必要等到隔夜逆回购协议彻底降至零才放慢缩表进程。近两周来,美联储隔夜逆回购协议(RRP)使用规模已经降至了6000亿美元以下,几乎是去年峰值的1/3,这个“缓冲垫”正在被快速消耗。综合各市场观点来看,美联储2024年内势必会放缓缩表,缩表调整甚至可能比利率调整还要早,但完全停止缩表或要到2024年末或2025年。

来源:民银研究

(本文作者介绍:民生银行首席经济学家)

责任编辑:曹睿潼

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。