文/新浪港股(微信公众号xlgg-sina)专栏作家 张忆东

“三座大山”迎来阶段性边际改善的契机,A股、港股、美股有望共振反弹。中期压力并未消除,也许一季度末、二季度初,当边际改善的利好充分反应之后,全球经济下行以及中国经济下行的基本面又会成为影响行情的主线。

投资要点

1、回顾:“三座大山”的压制及破解的逻辑——为什么“美股走熊是A股布谷鸟的声音,预示着春天的来临”。全球首席策略张忆东先生在2018年10月10日发表演讲《我看到做空全球市场的机会,就像看到2016年港股牛市降临》,提示美股走熊的风险,并且指出,当美国经济、股市出现像样的调整时,就是压制中国权益资产表现的“三座大山”阶段性改变的契机.。2018年11月27日演讲《美股走熊对A股是布谷鸟的声音,预示着春天来临》。

2、展望:春天的升因,“三座大山”迎来阶段性的边际改善

2.1、美股走熊和美国经济下行压力增大,是中美关系阶段性改善的契机。首先,美国和特朗普对中国的需求加大,中美谈判取得积极进展概率大。第二,中美博弈背景下,1)中国将更注重知识产权保护,以更市场化的方式推动产业升级;2)人民币将维持强势;3)资本项目开放,吸引外资流入大势所趋。

2.2、海外,短期联储货币政策紧缩预期缓和,中期提防全球经济下行风险。1)

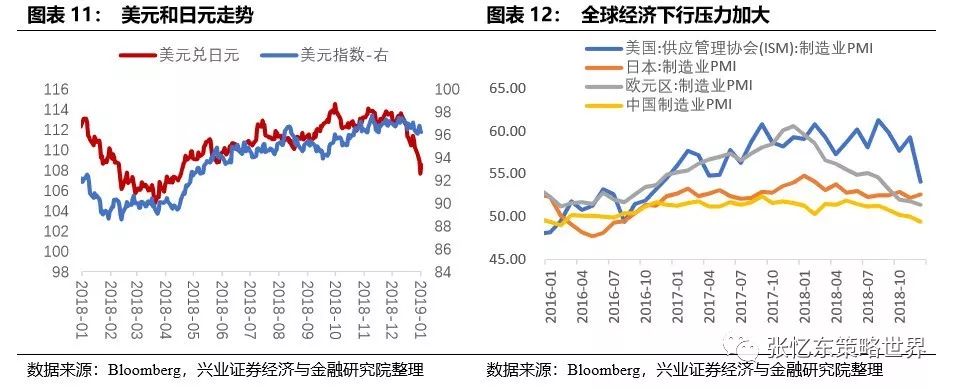

联储货币政策调整的预期越来越强烈,2019年降息概率升至27.9%。鲍威尔发言明显“转鸽”。2)短期,美股等风险资产有望迎来反弹,美元指数走弱将缓解新兴市场的压力。3)中期,仍需提防全球经济下行的风险。

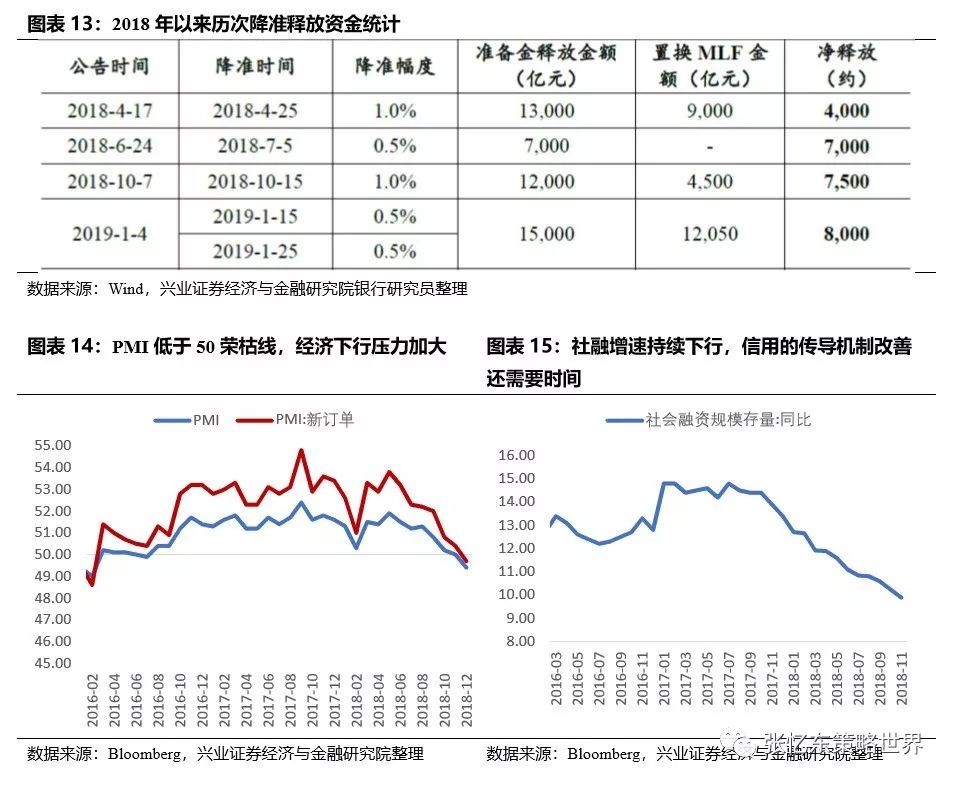

2.3、国内,宽松政策加码,有助于改善对经济极度悲观的预期。1)政策宽松,改善市场对于经济极度悲观的预期。本次降准是2018年以来首次全面降准,也是投放流动性最多的一次。2)中期来看,放水的力度仍然受到海外环境的影响,信用的传导机制改善也需要时间,经济仍处于调整期。3)走出险境需要深化市场化改革,资本市场是重要抓手。

3、投资策略:多因素共振,积极参与中级反弹

3.1、“三座大山”迎来阶段性边际改善的契机,A股、港股、美股有望共振反弹。中期压力并未消除,也许一季度末、二季度初,当边际改善的利好充分反应之后,全球经济下行以及中国经济下行的基本面又会成为影响行情的主线。

3.2、保守型投资者:积极精选香港的中资美元债以及境内可转债

3.3、进取型投资者:“顺水推舟”,围绕流动性预期改善、宏观政策加力对冲、鼓励科技创新等政策红利找机会:精选非银、5G、云计算、新能源、军工、新能源车、地产、建筑等。

风险提示:全球及中国经济下行、大国博弈、海外货币政策超预期的风险

—●●●●—

报告正文

—●●●●—

1、回顾:“三座大山”的压制及破解的逻辑——为什么“美股走熊是A股布谷鸟的声音,预示着春天的来临”

全球首席策略张忆东先生在10月10日发表演讲《我看到做空全球市场的机会,就像看到2016年港股牛市降临》,提示美股走熊的风险,并且指出,当美国经济、股市出现像样的调整时,就是压制中国权益资产表现的“三座大山”阶段性改变的契机.。进而在11月27日演讲《美股走熊对A股是布谷鸟的声音,预示着春天来临》中阐释,为什么“美股走熊是A股布谷鸟的声音,预示着春天的来临?

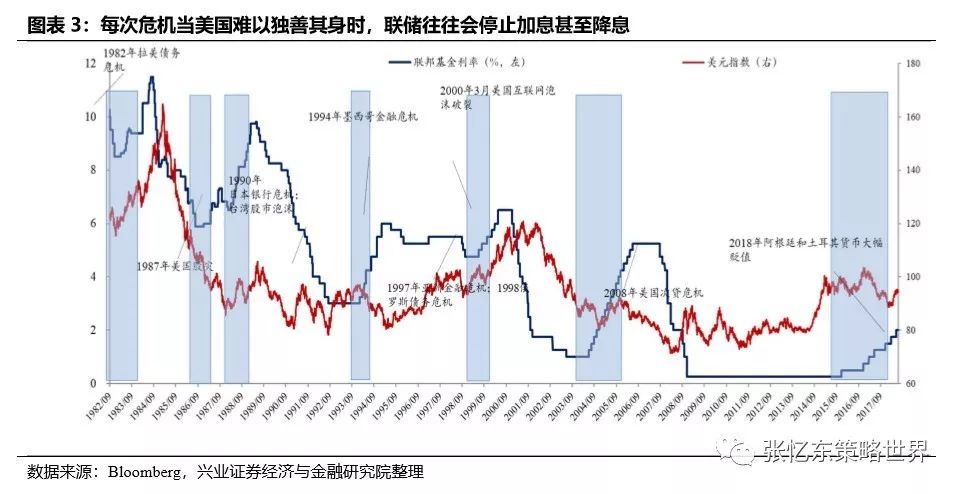

首先,一旦看到美股呈现技术性熊市,美国随时可能调整货币政策。原因在于,当前全球处于高负债、缺需求的困境。解决困境的最优道路是,用新一轮伟大的科技革命来解决,但是可遇而不可求。最现实的选择是,1971年布雷顿森林体系瓦解之后大放水—通胀的老路,因此,美股一旦走熊之后,离美国货币政策调整就不远了。正如历史上的1982年、1987年、1990年、1997年、1998年,包括2008年。

第二,只有当特朗普和美国对于中国有更多需求的时候,中美关系才能迎来阶段性改善的时机。而契机就是美股走熊和美国经济下行压力加大。

2、展望:春天的升因,“三座大山”迎来阶段性的边际改善

2、展望:春天的升因,“三座大山”迎来阶段性的边际改善2.1、美股走熊和美国经济下行压力增大,是中美关系阶段性改善的契机

我们此前的报告中,一直强调:中、美关系已经从过去近40年建设性接触主导,转入战略性竞争为主导的新阶段。当特朗普和美国对于中国有更多需求的时候,中美关系才能迎来阶段性改善的时机。

在美股走熊和美国经济下行压力加大的背景下,我们预期中美贸易谈判有望取得积极进展。

首先,从近期美国的行动和特朗普的表态来看,美国和特朗普对中国的需求加大。1)2018年12月29日应约同美国总统特朗普通电话,特朗普表示,美中关系很重要,很高兴两国工作团队正努力落实阿根廷会晤达成的重要共识。有关对话协商正取得积极进展,希望能达成对我们两国人民和世界各国人民都有利的成果。2)2018年12月29日,特朗普发推特称:“条约进行地十分顺利,如果条约达成,那将是非常全面的,涵盖众多主题、领域和争议点,取得了重大的进展”。

第二,在中美博弈的背景下,中国将更加注重知识产权保护,以更加市场化的方式推动产业升级、科技创新。展望2019年乃至未来数年,可以期待中国将积极利用资本市场,以市场化的方式推动产业升级、科技创新的重点方向。

第三,随着中美贸易战阶段性缓和,人民币将维持强势。

可以借鉴上世纪80、90年代的美日贸易摩擦以及1985年的《广场协议》。《广场协议》是80年代初日美贸易争端的产物,美国财政赤字剧增,贸易逆差扩大,美国希望金融、贸易战等组合拳来提升美国出口竞争力。1985年当时的贸易副代表莱特.希泽(现在中美贸易谈判的美方主导者)推动美日等多方签署《广场协议》,其中重要一项成果是日元对美元升值。《广场协议》签订后,日元大幅升值,三个月内日元兑美元升值20%,三年时间,日元对美元汇率升值超110%。

美日贸易战及其阶段性和解,给我们什么启示?汇率的走向,中短期往往受大国博弈的影响。当前国内外的经济学家、投资者们担忧人民币显著贬值风险,在2019年将证明是错误的。我预测人民币2019年不会贬值,反而将维持强势,因为,中美贸易谈判达成阶段性和解的概率较大,人民币维持强势是大国博弈的结果也是大国战略的需要。但是,人民币并不会走向日元的猛烈升值的老路,因为当年日元相对美元大幅低估,而目前人民币对美元并没有被低估。更可能的情形是,类物1997-1999年当全球遭遇金融风险而汇率波动时,而中国像当年那样坚决维持汇率的稳定。

第四、进一步扩大资本项目对外开放,吸引外资流入是大趋势。在出口有压力、加大进口的情况下、贸易逆差压力增大的背景下,加大资本项目对外开放、吸引外资流入,有助于保持人民币汇率和外汇储备的稳定。

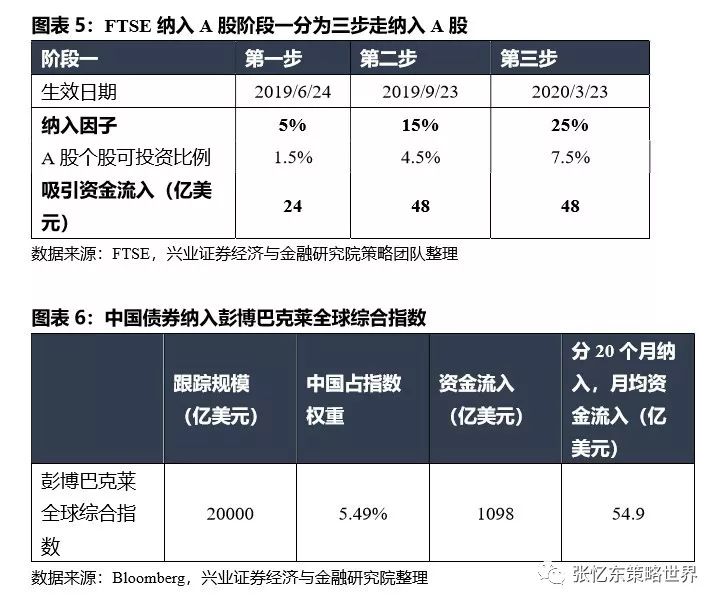

一方面,股票市场将继续推进沪伦通、加入MSCI、FTSE等全球主流指数,吸引外资流入。2019年5月及8月 MSCI将分步把A股纳入因子从5%提升到20%,2020年将中盘股纳入;富时罗素GEIS指数集合将在2019-2020年纳入A股等。

另一方面,债市的对外开放速度可能显著加快。彭博2019年4月将中国债券纳入彭博巴克莱全球综合指数,用时20个月分步完成,占指数权重达5.49%;跟踪彭博巴克莱全球综合指数的资金高达20000亿美金,这意味着未来20个月将有1000亿美金的资金流入中国债券市场。中国债券纳入彭博指数或可能促使摩根大通新兴市场国债指数、花旗全球国债指数纳入中国债券。

2.2、海外,短期联储货币政策紧缩预期缓和,中期提防全球经济下行风险

2.2、海外,短期联储货币政策紧缩预期缓和,中期提防全球经济下行风险随着美股暴跌、10年期和2年期国债收益率利差向倒挂逼近、高收益债利差飙升,金融市场动荡,联储货币政策调整的预期越来越强烈。

联邦基金利率期货隐含的加息概率显示2019年市场预期由加息转为降息。2019年维持利率不变的概率从11月中旬10%左右飙升至2019年初接近70%,2019年降息概率从11月中旬微乎其微的1%左右飙升,2019年初随着制造业PMI不达预期,一度高达46%,在强劲的就业数据发布后回落至27.9%。

鲍威尔在2019年1月4日出席美国经济学会的亚特兰大年会时,也修正了12月联储会议上的措辞,明显“转鸽”。

——12月联储会议新闻发布会上,鲍威尔表示:美国经济增长仍然处于健康的水平,缩表处于automatic pilot的状态,并且平稳运行,目前并不需要改变。美联储将主要利用利率政策来作为货币政策的工具。缩表并不是扰动市场的原因。

——鲍威尔此次发言,表示:数据和金融市场的信号有矛盾,联储在观察市场的行动,金融市场在释放担忧和下行风险的信号。若有需要,将毫不犹豫调整缩表政策,并拿出灵活性,动用一切工具支持经济。

2018年10月以来,受美国主导的全球货币紧缩周期、全球经济下行的影响,以美股、原油为代表的风险资产剧烈调整,日元、黄金等避险资产受青睐。当联储货币政策紧缩预期缓和之后,美股等风险资产有望迎来反弹,美元指数走弱将缓解新兴市场的压力。但是,中期,仍需提防全球经济下行的风险。

2.3、国内,宽松政策加码,有助于改善对经济极度悲观的预期

2.3、国内,宽松政策加码,有助于改善对经济极度悲观的预期年度策略会以来,我们一直强调,2019年是山不转、水转,“三座大山”压制中国经济“变中有忧”;“水转”是“一溪流水泛轻舟”,中国宏观政策放松是大趋势。

首先,政策转向宽松,有利于改善市场对于经济极度悲观的预期。

稳健的货币政策偏积极。中国人民银行2019年1月4号公告:“为进一步支持实体经济发展,优化流动性结构,降低融资成本,中国人民银行决定下调金融机构存款准备金率1个百分点”。本次降准是2018年以来首次全面而非定向降准,也是以“降低准备金率+回收MLF”形式投放流动性最多的一次。根据兴业证券银行研究员测算,Q1综合净释放长期资金约8000亿元。

积极财政政策将加力提效,充分激发市场活力。“实施更大规模的减税降费,较大幅度增加地方政府专项债券规模”等都将在2019年逐一兑现。

中期来看,放水的力度仍然受到海外环境的影响,信用的传导机制改善也需要时间,从“放水”到经济增速见底的时间仍有不确定性。广大银行和实体企业秉承顺周期经营,资金的风险偏好依然较弱。因此,经济下行仍会对权益资产的走势构成压力。

第二,走出险境需要深化市场化改革,资本市场是重要抓手。

第二,走出险境需要深化市场化改革,资本市场是重要抓手。借鉴历史经验:1998-1999年内忧外患,激活资本市场在宏观调控中被放到了重要的位置。展望2019年乃至未来数年,可以期待中国将积极利用资本市场,以市场化的方式推动产业升级、科技创新的重点方向。

3、投资策略:多因素共振,积极参与中级反弹

3、投资策略:多因素共振,积极参与中级反弹3.1、多因素共振,中级反弹窗口开启

从2018年我们提出的“三座大山”——美国主导的大国关系进入调整期、全球货币环境收缩期、中国经济进入调整周期,终于迎来阶段性边际改善的契机,A股、港股、美股有望共振反弹。首先,美股持续调整之后,联储货币政策紧缩预期缓和;第二,国内,宏观政策加大宽松力度,降低经济失速风险;第三,中美关系有望迎来阶段性的改善。第四,1-2月是国内经济数据的空窗期,经济下行的风险暂时弱化。

中期来看,反弹之后,“三座大山”对权益资产的压制仍在。也许一季度末、二季度初,上述预期边际改善的利好被充分反应之后,全球经济下行以及中国经济下行的基本面又会成为影响行情的主线。

3.2、保守型投资者:可以积极精选香港的中资美元债以及境内可转债

中资海外美元债隐含太高的风险溢价,民企收益率高达10%以上,国企也普遍6%左右甚至更高,有望受益流动性宽松,信用风险下降。不过中资美元债良莠不齐,投资者需要仔细分析基本面,去芜存菁,从中挑选收益和风险匹配的机会。

精选境内可转债。首先,从转债的投资逻辑来看,利率仍有下行空间,考虑政策对冲,信用风险压力有所缓解,资本市场的风险偏好有望逐步回升,股票的估值也处于底部区域。第二,更长期的机会来自市场的大扩容,外资、银行理财、养老等配置型资金的流入值得期待。

3.3、进取型投资者——积极布局中级反弹,围绕流动性预期改善、宏观政策加力对冲、鼓励科技创新、放松管制等政策红利找机会

进取型投资者,可以“顺水推舟”,围绕流动性预期改善、宏观政策加力对冲、鼓励科技创新等政策红利找机会,精选非银、5G、云计算、新能源、军工、新能源车、地产、建筑等。

非银:低估值+高贝塔+资本市场重要性提升。中资券商估值处于历史底部,港股中资券商PB中位数仅0.62倍,随着流动性预期改善、股权质押等风险因素缓解,以及中级反弹展开,券商有望迎来一轮估值修复。

5G:2018下半年4G扩容逆转,“淡季不淡”;2019下半年5G启动势在必行。根据兴业证券通信行业研究员的估计,2019年中之后,我国人均DOU将逐步接近于10GB,届时4G网络在核心城市将面临很大的流量压力,5G较大规模的建设势在必行。

云计算:行业仍处于快速增长;政治局会议提出“推进先进制造业与现代服务业深度融合”;云计算帮助企业降成本。

新能源:光伏板块,18年政策消化期,需求端“内忧外患”,19年步入平价切换期,即将迎来“内外齐升”。行业至暗时刻已过,龙头逆势扩张高效产能叠加小厂出清,龙头盈利能力有望修复。风电板块,18年需求回暖,19年有望迎来抢装,龙头公司在手订单创新高,行业持续景气。

军工:行业需求来自强军武器装备建设刚需,具备较强的计划性和极高的长期成长确定性。横向对比看,军工股在经济下滑周期中始终具备较强的相对超额收益表现。

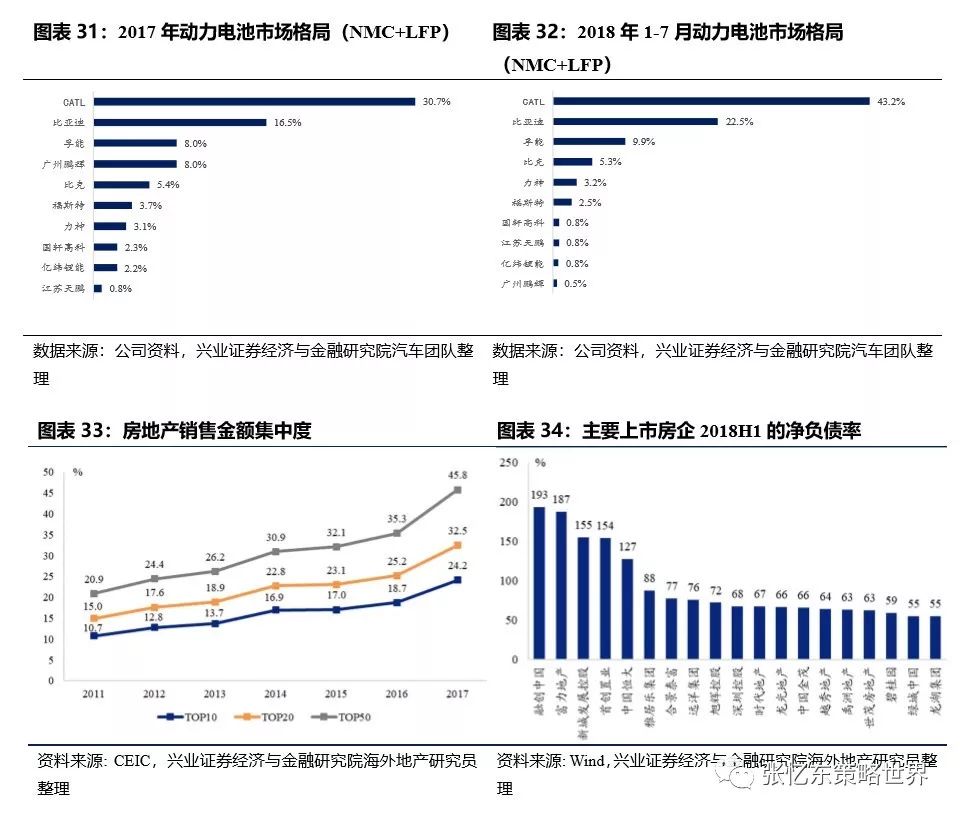

新能源车:随着补贴进一步调整以及双积分政策的考核,新能源乘用车销量持续增长。在产业竞争格局进入加速稳定期趋势下,预计2019年细分行业龙头企业的市占率、盈利能力将持续提升,产品、技术和客户等多重壁垒进一步加强,电动汽车进入主流供应链主导时代。

建筑:建筑估值处于历史低位,流动性改善,以及基建回暖的预期,推动建筑股龙头的机会。

精选地产龙头公司:港股内房板块的估值已经调整至历史最低水平,股息收益率是防守的有力保障。市场份额进一步提升,销售和业绩是龙头地产公司最大的确定性。随着融资环境改善,系统性风险正在下降。

4、风险提示

4、风险提示全球及中国经济下行风险、大国博弈风险、海外货币政策超预期的风险。

本报告中涉及的行业观点及标的研究内容全文均整理自已发布的报告,完整的研究观点和风险提示请参阅正文中提到的相关研究报告全文。

(本文作者介绍:兴业证券研究所副所长、全球首席策略分析师,复旦大学经济学院专业学位兼职导师。)

责任编辑:张海营

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。