文/新浪财经意见领袖专栏作家 东方金诚 王青

主要观点:

宏观经济运行:4月内需渐进式修复,后续经济回升需关注海外疫情对外需的冲击和国内政策对冲力度。当月猪肉价格回落,非食品价格上涨缺乏动力,CPI同比涨幅将降至0%以下;4月国际油价继续跳水,PPI同比跌幅料进一步加深至-2.0%以下。

政策环境:4月超储利率下调,利率走廊下限下移,4.17政治局会议明确提及降息;月底第三批专项债额度下达,预计5月货币政策将进一步宽松以配合财政发力。前期政策支持带动信贷扩张超预期,后续宽信用势头持续还需政策继续加力。

流动性环境:4月央行定向降准释放2000亿长期资金,当月暂停逆回购操作,公开市场净回笼;但月内资金面宽松,资金利率均值大幅低于上月,也说明部分流动性淤积在银行间市场。

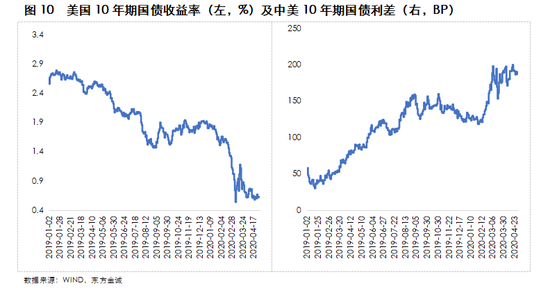

中美利差:4月美债收益率区间震荡,中美利差波动走平,月末报189.8bp,较上月末微幅扩大0.8bp,显著高于近年均值。

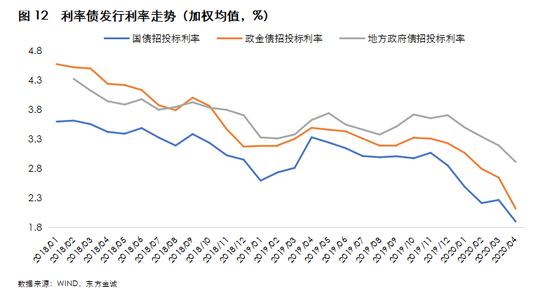

一级市场:4月国债和政金债发行量环比增加,因到期量较大,净融资额下降;地方政府债发行量和净融资额环比减少,但明显高于去年同期。4月底下达的1万亿新增专项债额度要求在5月发行完毕,预示5月利率债供给将会大增。此外,4月利率债发行利率明显走低。

二级市场:4月资金利率中枢下移,带动债市短端利率大降,并为长端利率下行打开空间。但财政发力预期加大了市场对利率债供给压力的担忧,基本面改善的预期和风险偏好的修复也制约长端利率降幅,收益率曲线陡化下移。

5月利率债市场展望:短期内债市行情还没有走完,但利率进一步下行的空间较为有限。在存款基准利率调降之前,短端利率已处于底部;长端利率绝对水平已经很低,市场“恐高”情绪可能会造成预期不稳,债市波动性增大。后续若央行宽松进一步加码,短端利率继续向下,将引导长端下行,10年期国债收益率可能阶段性下破2.4%甚至2.3%。另外,目前市场对于宏观政策对冲力度的预期分歧较大,5月下旬两会即将召开,政策靴子落地后,需关注预期差带来的利率波动。

1. 债市运行环境

1.1宏观经济运行

内需渐进式修复,外需下行压力显现,后续经济回升仍需关注海外疫情对外需的冲击和国内政策对冲力度

从4月PMI数据来看,在国内积极复工复产与海外疫情大流行双重影响下,当月制造业PMI指数边际回落至50.8%,扩张幅度收窄。需求端恢复弱于生产端,过半企业复工后遇到订单不足问题,尤其是海外订单下滑显著;供需缺口扩大导致产成品库存被动增加,出厂价格继续走低,通缩压力加剧。但4月服务业和建筑业生产活动加快恢复,非制造业商务活动指数保持高位,且在3月房地产投资同比转正、基建投资较快修复等因素推动下,4月建筑业已进入高景气区间。

从需求侧来看,根据乘联会数据,随着需求回补以及各项汽车消费刺激政策效果显现,从4月第二周起,乘用车销量增速已实现转正;同时,4月各周30大中城市商品房成交套数和成交面积较3月明显回升,同比降幅亦有所收窄,且在五一期间房企加大促销力度背景下,4月27日-5月3日当周,30大中城市商品房销售实现两位数正增。车市和房市同步回暖印证内需正在渐进改善,但海外疫情大流行背景下,企业出口订单流失严重,外需下滑对国内经济的拖累加剧。

我们注意到,4月出口数据意外走强,这首先与上年同期基数偏低有关。其次,当月我国对美欧等疫情严重地区出口反弹,或因当地停工停产导致商品供应不足,进口需求短期加大。第三,近期防疫物品出口增速加快,也对整体出口水平起到一定的拉动作用。不过,在近期全球经济剧烈收缩的情况下,出口走强的趋势恐难以持续,二季度国内经济反弹将更多倚重内需发力。

从供给侧来看,伴随国内疫情得到控制,逆周期调控政策推动生产要素归位,国内生产活动持续恢复。从高频数据来看,4月高炉开工率继续上扬,六大发电厂日均耗煤量于月末稳定在疫情发生以来高位,二者分别恢复至上年同期水平的95%左右。但在当前复工率已处较高水平——工信部数据显示,截至4月15日全国中小企业复工率为84%,较3月底提高7个百分点,而供需缺口比较大的情况下,生产端回升可能已进入瓶颈期,企业或将开始主动去库存,后续生产端进一步改善有待需求端发力配合。

整体上看,4月综合PMI产出指数为53.4%,疫情爆发之后连续两个月处在扩张区间,显示在国内疫情得到有效控制背景下,经济运行保持积极的边际变化。但当前我国外贸面临较大不确定性,内需虽有回升但依然偏弱,也会对经济复苏形成一定拖累。近期出厂价格下滑对制造业企业盈利会形成较大压力,并制约未来制造业投资反弹。后续仍需密切关注新出口订单走势,以及国内宏观政策加码后可能出现的需求变化。

4月猪肉和蔬菜价格继续回落,非食品价格上涨缺乏动力,CPI同比涨幅将延续放缓;国际油价在上月大跌基础上继续跳水,国内工业品价格亦有所走低,PPI同比跌幅料进一步加深

CPI方面,高频数据显示,4月猪肉价格延续回落,同比涨幅收敛,但仍处120%左右的高增状态;28种重点监测蔬菜价格亦有所走低,月内同比整体为负;7种重点监测水果价格环比略有上涨,但因基数走高同比跌幅扩大。这意味着4月食品CPI同比涨幅将继续回落,同时,需求偏弱背景下,非食品价格上涨动力不足,预计4月CPI同比降幅将降至4.0%以下。

PPI方面,继3月沙特与俄罗斯减产协议谈判破裂、多方增加产能后,4月全球疫情冲击上游需求,国际原油库存剩余空间迅速收缩,油价在上月大跌的基础上继续跳水。纽约商品交易所5月交货的轻质原油期货(WTI)价格更现历史性暴跌,首次收于负值,一度引发市场恐慌。受原油暴跌和需求不振影响,其他上游原材料和工业品价格亦出现不同程度的滑坡。由此,预计4月PPI同比跌幅还将进一步加深至-2.0%以下。

1.2 政策环境

4月初超储利率下调推动利率走廊下限下移,4.17中央政治局会议明确提及降息;第三批新增专项债额度下达,财政扩张预期升温,预计5月货币政策将进一步宽松以配合财政发力

4月3日,央行宣布在4月15日和5月15日分两次对中小银行定向降准,每次下调0.5个百分点。4月7日央行下调金融机构超额存款准备金利率37个基点至0.35%。一般认为,超额存款准备金利率(又称超储利率)是我国利率走廊的下限,此次下调推动利率走廊下限下移,令市场对后续各种政策工具的想象空间进一步开启。更为重要的是,此次大幅下调超储利率,实际上是在敦促商业银行加大对企业信贷投放力度,不要把央行释放的流动性囤积在自己手里,或淤积在货币市场上。

4月17日一季度经济数据公布,当季GDP实际同比下降6.8%,市场普遍认为宏观对冲政策将进一步加码,当日召开的中央政治局会议验证了市场的预判。会议提到,“稳健的货币政策要更加灵活适度,运用降准、降息、再贷款等手段,保持流动性合理充裕,引导贷款市场利率下行”。此次官方表述中罕见地直接提及“降息”,也提振了市场对于存款基准利率下调的预期。

值得注意的是,4月20日,财政部明确“近期拟再提前下达1万亿元地方政府专项债券额度”,同时“力争5月底发行完毕”。这意味着 5 月将迎来专项债发行的高峰,债市供给压力将明显加大,但预计货币政策将会积极配合,为专项债放量提供必要的流动性支持。我们判断,5月央行流动性投放会更加积极,工具也将更加多样化,其中,有望通过降准、超额续作MLF等手段,加大中长期流动性投放力度。

另外,目前市场较为关注5月是否会有进一步的降息行动。5月央行可能会进一步下调公开市场操作利率,但目前资金利率已经明显偏离政策利率,下调公开市场操作利率对于降低机构负债端成本的作用正边际减弱,更为有效的手段是下调存款基准利率,这也是市场的主要关注点。

考虑到5月CPI仍将运行在3%以上的较高水平,我们判断,存款基准利率的下调将会在二季度晚些时候或三季度开展,1年期存款利率预计将小幅调降25bp左右。同时,可能会配合下调存款利率上浮比例限制,采取有效的监管手段压低结构化存款、理财等存款“替代品”的收益率等措施,来强化存款基准利率下调对机构负债端成本的压降效果,最终目的是降低实体经济融资成本。

政策发力带动信贷扩张超预期,但企业经营性和投资性资金需求不足,金融机构信用扩张的主动性不强,后续宽信用势头持续还需要政策加力配合

4月中公布的3月金融数据超预期大幅增长,主要有两个原因:一是疫情高峰过后,3月居民消费、购房活动有所恢复,企业复工复产加快,前期受疫情抑制的融资活动环比大幅改善;第二个更为重要的原因在于,2月以来货币政策打出组合拳,在量、价两个维度加大对实体经济、特别是中小微企业的定向支持力度,政策效果在3月得到集中体现,主要表现为资金通过信贷、债市两个渠道,大规模流向企业。

另一方面,在经济下行、订单下滑、投资信心不振情况下,企业经营性和投资性资金需求并不旺盛。4月底央行发布的2020年一季度银行家问卷调查报告显示,一季度贷款总体需求指数为66.0%,环比提高0.6个百分点,但仍比上年同期低4.4个百分点;其中,小微企业贷款需求仍在下降。所以,近期企业融资活跃在很大程度上是受融资条件宽松、融资成本走低驱动,这也造成了企业闲置资金比例上升,出现套利行为。同时,金融机构主动进行信用扩张的意愿也不强。我们注意到,4月央行暂停逆回购操作,公开市场净回笼,但资金利率始终处在较低水平,也说明部分流动性淤积在银行间市场。因此,后续宽信用势头的持续仍然离不开政策的支持,货币政策逆周期调节力度还会进一步加大。

1.3流动性环境

4月央行通定向降准释放约2000亿长期资金,当月资金面宽松,央行公开市场操作频度很低。月内央行未开展逆回购操作,当月逆回购到期量700亿,净回笼资金700亿。4月15日央行开展1000亿元MLF操作,当月MLF到期量2000亿,净回笼资金1000亿。此外,4月24日有2674亿TMLF到期,当日央行缩量续作561亿,同时下调TMLF操作利率20bp至2.95%,净回笼资金2113亿。综合来看,4月央行通过降准和公开市场操作净回笼资金约1800亿。

从资金利率来看,4月银行间流动性充裕,资金利率均值普遍大幅低于上月。月内除中上旬资金面有所收敛,以及跨月和跨节因素带动月末资金利率上行外,隔夜回购利率基本运行在1.0%以下。其中,4月29日R001跌至0.73%,DR001跌至0.66%。此外,4月中下旬,7天回购利率也基本上运行在1.5%以下,月内R007最低值为1.40%(4月26日),DR007最低值为1.23%(4月16日)。

1.4中美利差

4月美债收益率区间震荡,10年期美债收益率基本上在0.6%-0.8%之间波动。从月内走势来看,4月美债收益率先升后降。月内中上旬,因疫情出现稳定迹象带动避险情绪降温,美股上涨,以及美债供给增加,10年期美债收益率有所走高;中下旬,伴随避险情绪再度升温,以及零售销售等经济数据表现不佳,美债收益率整体下行。4月末10年期美债收益率报0.64%,较上月末下行6bp。从中美利差来看,4月中国10年期国债收益率下行5.2bp,当月中美利差波动走平,月末报189.8bp,较上月末微幅扩大0.8bp。

2. 一级市场

2.1 发行情况

4月共发行利率债175只,比上月减少9只,发行量环比增加331亿元至12770亿元,当月到期量环比增加4864亿元,净融资额减少4534亿元至3023亿元。同比来看,4月利率债发行量和净融资额分别增加1648亿元和147亿元。

分券种看,4月国债发行量环比增加,同比小幅减少,因到期量较大,净融资额环比、同比均有所下降;政金债发行量环比、同比均有所增加,同样因到期量较高,净融资环比、同比均有所下降;地方政府债发行量和净融资额环比有所减少,但明显高于去年同期。4月底第三批1万亿新增专项债额度已陆续下达地方,这一部分额度按要求将在5月份发行完毕,预示5月专项债放量将带动利率债供给规模大幅增加。

2.2 发行利率

4月利率债发行利率明显走低。其中,国债加权平均发行利率环比下行36.81bp,政金债加权平均发行利率环比下行52.84bp,地方债加权平均发行利率环比下行28.02bp。

3. 二级市场

3.1 到期收益率

5月资金面保持宽松,资金利率中枢明显走低,带动债市短端利率大幅下行,月末1年期国债收益率较上月末下降54.05bp,这也为长端利率的下行进一步打开了空间。

长端利率方面,疫情带来的经济下行压力、通缩压力和货币宽松预期利好长端,但疫情走势及其对经济的负面影响存在较大不确定性,市场预期存在分歧,较难准确定价。另外,这一轮国内宏观政策对冲,主要依靠财政发力,货币政策则起到配合作用。财政政策发力预期,一方面会加大市场对利率债供给压力的担忧,另一方面也带来了基本面改善的预期和风险偏好的修复,所以会对长端利率的下降产生制约。因此,4月债市长端利率也有所走低,但降幅较小,月末10年期国债收益率较上月末下行5.19bp,降幅明显不及短端,收益率曲线陡峭化下移。

3.2 利差走势

期限利差方面,4月国债各期限利差多数走阔,其中,月末10Y-1Y利差较上月末扩大48.86bp至139.15bp,已处2010年以来历史7.6%分位。

国开债和国债利差方面,4月末5年期国开债和国债利差较上月末走阔8.82bp至36.31bp,10年期国开债和国债利差下行7.75bp至28.02bp;同期5年期国开债隐含税率扩大6.35个百分点,10年期国开债隐含税率收窄2.19个百分点。

3.5月利率债市场展望

4月30日和5月6日债市连续两日下跌,引发市场对于利率调整的担忧。可能有以下几方面原因:一是4月30日资金面因月末和跨节资金压力而明显收紧,5月6日资金面有所放松,但资金利率仍处近期偏高水平;二是5月专项债放量将推升利率债供给,5月6日大额国债的发行强化了市场对于供给压力的担忧;三是风险偏好有所修复,股市上涨,“股债跷跷板”效应影响债市下跌。我们认为,在当前绝对利率水平已经很低的情况,市场“恐高”情绪可能会造成预期不稳,债市波动性增大。但从基本面和政策面来看,利率趋势性回升的基础仍不具备,短期回调反而会带来波段交易机会。

从基本面来看,5月公布的4月经济数据将延续回升,但从高频数据来看,回升幅度将不及3月;海外疫情拐点已现,但经济修复的拐点目前还看不到,近期公布的主要经济体PMI数据频创新低,4月出口数据走强的趋势难以持续,外需对国内经济的负面影响难言靴子落地,同时还需警惕中美贸易摩擦再度升级的风险。另外,通胀数据大概率将延续走低,猪周期已进入下行阶段,PPI通缩压力进一步上升。因此,5月基本面对债市仍然偏友好。

从政策面来看,我们注意到,3.27中央政治局会议提出积极应对的一揽子宏观政策措施,但是到目前为止,还没有具体的增量政策出台,可能会在5月下旬两会期间推出,而政策效果释放也需要一段时间,所以,5月观察政策力度和效果的窗口期比较长,市场可能不会太着急去定价政策效果显现的预期。同时,5月利率债供给压力较大,预计央行将加大资金投放力度,不排除继续降息、降准的可能性,以保持流动性的宽松来为财政政策的发力做配合,避免利率上行增加政府融资成本。

综上,我们认为目前债市行情还没有走完,但短期内利率进一步下行的空间也比较有限。从短端利率来看,在存款基准利率调降之前,利率水平已经处于底部;长端利率方面,尽管期限利差很高,但绝对利率水平已经很低,市场由交易盘主导,波动性加大。后续如果央行宽松力度进一步加码,短端利率继续向下突破,朝利率走廊下限靠拢,将会引导10年期国债收益率阶段性的冲破2.4%甚至2.3%,但是估计不会停留太久。另外,目前市场对于宏观政策对冲力度的预期分歧较大,5月下旬两会召开,政策靴子落地后,需关注预期差带来的利率波动。

从曲线形态来看,短期内收益率曲线很难继续变陡。主要原因是短端利率已经没有太大的下行空间,短端不降,期限利差继续扩大就需要长端利率上升,而短期内长端也没有太强的上升动力。另一方面,短期内利率曲线也不会出现过度的平坦化,因为长端利率下行受到财政扩张、经济修复预期以及机构负债端成本的制约。再往后看,利率曲线如何演绎,是走向牛平还是直接转熊,重点还是要关注货币政策的力度和持续时间,以及经济表现的预期差。

(本文作者介绍:清华大学公共管理学博士,东方金诚首席宏观分析师。)

责任编辑:张译文

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。