意见领袖 | 孙彬彬团队

未来策略展望

2025年,我们建议首先关注转债净供给。

我们预计2025年转债市场规模或延续缩量。除了一级市场审核节奏放缓,临期转债增多的因素,更深层次的,我们建议关注发行人“化债”意愿的发酵,及其对转债供给结构、转债条款意愿所带来的长期影响。

基于此,一方面,关注银行转债为代表的大额高评级优质底仓券的潜在“稀缺性”。以银行为例,我们预计银行转债存量或持续收缩,又由于其较高的信用资质和良好流动性,以及其红利资产的特征,其需求广泛存在, 2025年银行转债估值整体或有良好支撑。另一方面,关注明确不强赎,且基本面有景气预期转债的潜在“稀缺性”。

其次,我们建议关注转债市场重定价带来的需求结构变化。

2024年以来,尤其是年中转债风险事件发酵后,投资者对转债的不确定性产生风险厌恶,尤其是对债性的不确定性要求更高的风险溢价。基于此,机构对转债的需求结构产生两点明显变化:(1)机构离场增加,同时转债ETF扩容(2)长久期转债需求低迷,估值出现倒挂。

需求结构变化的环境下,一方面,我们建议抓住转债低估值的机会,转债ETF长期值得关注。当前转债市场整体百元溢价率仍处于相对较低水平,转债ETF能够在参与低估机会的同时分散信用风险。另一方面,若转债整体平价水平能维持,更关注债底定价逻辑的修复。我们建议关注中久期,中高等级信用资质的偏债转债。此外,我们建议也可适当关注部分次新转债的低估机会。

最后,我们认为当前转债市场整体估值不贵,把握凸性+相对确定性机会。

虽然估值体感不低,但从绝对数据来看,转债估值整体不贵。我们认为原因或来源于估值结构,股性转债的正股弹性有所下降,而债性转债的正股弹性持续升高,从而导致偏股转债滞涨甚至出现负溢价率,偏债转债估值反而在权益市场回暖时反弹迅速估值变贵。而这种估值修复结构异步或与条款定价有较强相关性。

基于此,2025年在估值上我们建议更多关注确定性,尤其是在条款上相对明牌的标的,在估值上或有低估机会:(1)下修条款方面,我们建议关注已经下修完成,基本面有一定支撑,当前处于双低状态标的。(2)强赎条款方面,我们建议关注已经明确中长期不强赎的标的。此外,在转债整体估值偏低+债底定价逻辑修复的基础上,更多关注转债凸性机会。双低个券“进可攻,退可守”的定价逻辑或有所修复,转债凸性恢复。我们建议关注中高资质,股性上有支撑的双低个券机会。

风险提示:历史统计规律失效风险;资金流动性超预期风险;条款博弈风险;业绩披露不及预期风险;宏观超预期风险事件风险。

1. 2025年转债整体股性或较强,关注权益市场主题线索,预期到现实落地进程

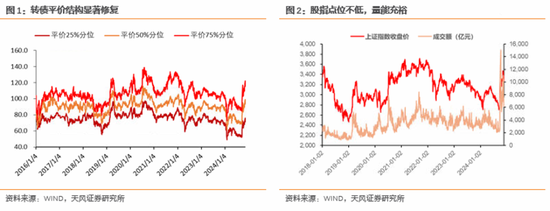

权益市场回暖的情况下,含权资产的价值得到持续修复。截至2024年10月11日,上证综指收于3218点,较9月23日涨17.05%。分风格看,小盘成长方向表现占优,综合金融、计算机、电子等行业涨幅居前。转债方面,中证转债指数达到383.03点,万得可转债等权指数达到176.47点。10月以来,偏股转债表现明显优于偏债和平衡。

站在当前时点,主流宽基股指点位不低,主题行情剧烈波动。同时市场量能充足,25年基本面验证尚未到来前,震荡格局或持续维持。主题方面,我们建议关注有一定基本面逻辑的方向,警惕高估值个股。值得关注的方向:锂电、光伏、自主可控、破净国央企、金融板块等等。

惠民生、促消费板块的机会也值得期待,我们11月24日报告《出口前景与债市影响怎么看?》指出:“中美博弈格局无法逆转的背景下,社会和市场的期待,关键是做好自己的事情,重点是提振非贸易品需求,政策着力点从投资转向消费和加大居民直接补贴力度。”内需、消费板块当前整体估值不贵,关注后市主题行情演绎。

长期来看,关注预期到现实落地进程。关注春节前后基本面验证情况,若预期到现实落地进程符合预期或超预期,则市场或出现从主题行情向基本面,强现实方向的切换。

2. 2025年关注转债市场结构上“稀缺性”价值

截至2024年11月22日,转债市场存量转债总余额不足7500亿,为2022年以来最低水平。2023年市场存量余额出现明显达峰迹象,2024年开始加速回落。2024年或成为2018年以来首个转债存量余额下降的年度。

究其原因,除了客观上一级市场转债审核流程偏缓以外,我们认为主观上,上市公司转债发行意愿可能存在一定程度下降,或是更值得思考的因素。对比2018年以来上市公司定增预案数量和转债预案数量,可以看到2023年是一个明显的转折,2023年以前每月转债预案个数大约在当月定增预案个数的0.5-1.5倍之间,但2023年下半年以来,转债预案个数明显下滑。2024年2月至今每月不到5只转债预案披露。

更进一步的,对于存量转债发行人,不少公司或存在一定的“化债”意愿,其出发点包括:(1)转债每年带来不小财务费用压力,拖累净利水平;(2)再融资收紧的环境下,上市公司希望压降财务杠杆,为未来融资留足空间;(3)对中小规模国央企来说,转债的财务费用也对市盈率、市净率、EPS等指标的管理不利等等。

从这一角度来看,我们预计2025年,转债市场的供给、条款环境或发生较大变化,转债市场缩量趋向明显。

最终,落实到策略上,上市公司存量转债的“化债”诉求,以及一级市场转债发行意愿的下降,对存量转债来说或带来一定结构性稀缺机会。

供给:2025年转债净供给或延续承压,银行转债供给或持续低迷

展望2025年,我们预计转债净供给规模或延续2024年下降态势,下降幅度或持平/超过2024年。

转债新上市方面,我们预测2025年转债上市规模或不足600亿。(1)考虑2024年一级市场审核流程,2024全年转债各项流程审核时长均有显著上升,同意注册至转债上市时间也有明显拉长。(2)2020年以来,每年年末转债受理+审核通过+同意注册的转债规模基本与下一年上市转债规模接近,其中2023年或由于再融资新规偏离较大。截至2024年11月22日,转债受理+审核通过+同意注册转债规模仅570亿左右,为2020年以来最低水平,同时考虑到审核流程的拉长以及转债供给严监管,我们预计实际供给数量或要低于该值。

转债到期方面,我们预计2025年到期转债数量规模或创新高。截至2024年11月22日,当前在市,至2025年底到期的转债共51只862.48亿元,占当前转债市场存量规模的11.57%。临期转债数量&规模远高于历史水平。

此外,还要考虑目前明显抬头的转债强赎趋势。当前剩余期限在3年以内,平价超过120元的转债余额超350亿元,为历史较高水平,基于此粗略估计来看,2025年转债强赎压力不弱。

此外,银行转债的供给或持续低迷。截至2024年11月22日,银行转债总余额2016.89亿元,占所有转债规模的27.06%。至2025年底,中信、浦发转债共613.59亿转债即将到期。同时苏行、南银、成银三只共210.40亿转债最新平价已经超过120元。新券方面,当前发行审核中的银行转债包括西安、瑞丰、厦门、长沙。考虑到新规要求破净主体不得再融资的要求,预计这四家银行转债发行或一定程度受到影响。

条款:2025年转债条款博弈或均较2024年更为激烈

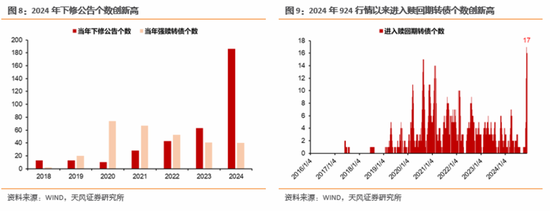

纵观整个2024年,上市公司展现出较强的通过条款促转股的意愿:截至2024年11月22日,2024年全年下修公告个数186个,高于2018-2023年全年下修公告个数加总。强赎转债40个,处于2020年以来较低水平,但有2024年前三季度权益市场点位相对较低因素。924行情以来强赎个券数量陡升,每日已强赎尚未退市转债个数创历史新高。

展望2025,从主观逻辑来看,若权益市场景气度延续,2025年转债强赎博弈或更加激烈。一方面,当前转债市场整体平价中枢抬升明显,未来达到强赎条件的转债或更多。另一方面,在某种程度上来讲,强赎是下修的目的,权益市场高景气度的情况下,2024年上市公司的强下修意愿或最终转化为后市明确的强赎诉求。

此外,目前来看,2025年上半年下修博弈空间不低。在经历了2024年前三季度的下修高峰后,截至2024年11月22日,平价在80以下,剩余期限在2.5年以内的转债还有65只,从历史上看,这一指标和当月下修转债个数呈现明显相关关系。展望2025年,随着临期、临回售转债数量提升,我们预计转债下修博弈还将持续处于高位。此外,已经设定下修冷却期在2025年的转债共160只,绝大多数将重新起算下修日期放置在了2025年前四个月。其中不下修冷却期在1-2月结束的转债数量已经超过了2024-2023年的水平。

2025年关注转债“稀缺性”

基于以上图景展望,我们建议2025年关注转债“稀缺性”的发酵:

一方面,关注银行转债为代表的大额高评级优质底仓券的“稀缺性”。以银行为例,如前所述,银行转债供给或受限,存量券平价整体上行,我们预计银行转债存量或持续收缩,又由于其较高的信用资质和良好流动性,以及其红利资产的特征,其需求广泛存在, 2025年银行转债估值整体或有良好支撑。

另一方面,关注明确不强赎,且基本面有景气预期转债的“稀缺性”。在当前上市公司“化债”意愿较强的环境下,对于达到强赎标准,且大股东基本完成减持的转债,其不强赎往往是公司对自身股价有较强信心,且短期不愿意摊薄股本影响股价;或是中小市值,希望保留关注度,以期在未来通过资本市场完成市值扩张的成长型公司。对于其中基本面有景气预期的公司,其不强赎后,转债股性+凸性均值得期待。

3. 关注转债市场重定价带来的需求结构变化

2024年以来,尤其是年中转债风险事件发酵后,机构对转债的需求结构产生了较为深刻的变化,体现为两点:(1)机构离场增加,同时转债ETF扩容(2)长久期转债需求低迷,估值出现倒挂。

我们认为需求结构的变化本质上来源于投资者对转债的不确定性的风险厌恶,对债性的不确定性要求更高的风险溢价。2024年风险事件打破了转债债底作为转债估值下限的确定性,但中长期上市公司的信用风险很难定价,基于此,部分风险厌恶程度高的投资者的转债直接投资意愿下降,部分弱资质、长久期转债由于债性的不确定性估值难升。

机构需求结构变化:离场机构增加,转债ETF扩容

2024年公募基金持有转债家数下滑明显:自2023年6月开始,持有转债的基金,尤其是固收+基金的家数呈现明显下降态势。截至2024年三季报,持有转债的公募基金家数为2001家,固收+基金为1859家,均处于2021年以来的低位。

同时,绝对收益投资者直接持有转债数量下降:2024年10月,年金沪市转债持有占比19.23%,深市转债持有占比14.16%,两者均处于历史相对低位。尤其是深市,2024年以来年金深市持有转债比重持续下降,至2024年9月达到历史相对较低水平。

相比之下,两只可转债ETF在2024年扩容迅速。截至2024年11月22日,博时可转债ETF份额共27.01亿份,相比之下2023年年末仅5.73亿份。海富通上证可转债ETF份额共3.21亿份,2023年年末仅0.33亿份。

需求结构的变化或来源于三方面因素:第一,2024年年中转债风险事件过后,转债所具有的信用债属性得到机构高度重视。对于信用资质审查严格的机构,转债的入库标准提高。第二,2024年转债债底作为转债估值的下限被击穿,转债波动放大,增加了部分绝对收益投资者回撤控制的难度。第三,相比于直接投资转债,转债ETF在分散个券风险的同时能够参与到转债市场低估值所带来的左侧机会中,转债ETF性价比迅速上升。

偏好变化:次新券需求低迷,长久期转债低估

从公募基金持仓来看,机构持有次新券意愿明显偏弱。截至2024年三季度,有公募基金持仓次新占次新个数67%左右,处于历史偏低水平。其中有公募基金持仓的次新中,平均持仓基金个数仅8家,同样处于历史相对低位。

从当前长久期转债的估值来看,当前次新转债估值和全口径估值出现倒挂。从理论上看,次新转债流动性相较于其他转债更好,2021年以来,次新百元溢价率均高于百元溢价率。但截至2024年11月22日,次新百元溢价率15.58%,较全口径转债百元溢价率低3pct左右。

关注不确定性中的确定性机会,把握债性重塑机会

随着权益市场景气度回升,转债风险明显缓解,债底作为下限的支撑能力在逐渐修复。回顾2024年三季度市场关注的“风险个券”,随着权益市场回暖,估值显著修复:(1)临期风险转债通过下修到底+正股估值抬升顺利转股。(2)减资清偿的风险转债最终清偿数量均在可接受范围内。(3)临回售转债随着转债整体价格中枢回暖,回售风险明显下降。从数据来看,截至2024年11月22日,跌破债底转债剩60只,破面转债33只,数量均较年内高点明显下降。

但从转债估值结构变化,以及破面、破债底转债仍大量存在的现象来看,转债定价逻辑或已经发生了长远变化。

基于此,我们建议沿着转债需求和定价的新变化入手,抓住定价上的“确定性”机会:

一方面,抓住转债低估值的机会,转债ETF长期值得关注。当前转债市场整体百元溢价率仍处于相对较低水平,转债ETF能够在参与低估机会的同时分散信用风险。

另一方面,若转债整体平价水平能维持,更关注债底定价逻辑的修复。债性转债的投资价值在持续回升,尤其是四季度以来,偏债转债整体显现出相较偏股转债更强的凸性,以及不弱的正股弹性。基于此,我们建议关注中久期,中高等级信用资质的偏债转债。

此外,我们建议也可适当关注部分次新转债的低估机会。

4. 估值方面,把握转债凸性+相对确定性

转债估值整体不贵

站在当前时点,我们认为转债整体来看估值不贵。截至2024年11月22日,转债百元溢价率18.1%,处于近半年来8.4%历史分位,2021年以来3.9%历史分位。根据我们2024年4月15日报告《当前转债估值是否已处于底部——百元溢价率指标的修正与再思考》中的计算方法计算得到的调整百元溢价率水平5.73%,处于近半年以来的25.6%历史分位,2018年以来5.2%历史分位。

今年9月24日以来,转债整体转股溢价率消化较好,股性恢复较为充分。截至2024年11月22日,所有转债转股溢价率中位数25.57%,处于近半年以来11.9%历史分位,2018年以来52.7%历史分位。平价结构修复促进转债转股溢价率整体水平显著回落。

留意转债估值修复节奏的结构性异步

一个奇怪的现象是,从市场反馈来看,转债的体感估值不低。我们认为原因或来源于估值结构,尤其是偏债估值修复快于偏股。例如2024年11月8日,偏股转债转股溢价率2.15%,处于近半年以来的最低水平;同期偏债转债纯债溢价率2.67%,处于近半年以来76.4%历史分位。

更深层次,从期权属性分析,我们发现转债弹性结构出现长期变化,股性转债的正股弹性有所下降,而债性转债的正股弹性持续升高,从而导致偏股转债滞涨甚至出现负溢价率,偏债转债估值反而在权益市场回暖时反弹迅速估值变贵。具体来讲,对于目标平价水平,我们用过去1年平价差不超过1的转债日涨跌幅和正股日涨跌幅数据做回归,从结果来看,高平价转债delta2023年以来持续处于历史相对低位,而低平价转债delta持续创新高。从结果来看这一情况在2023-2024年以来持续存在,只是在四季度以来权益有较好表现的情况下得以明显显现。

我们推测弹性结构的变化或与转债条款执行和定价预期变化有一定关系。一方面,基于BS公式计算的转债delta趋势与回归delta的走势完全相反,而BS公式仅考虑转股期权。另一方面,从逻辑上讲,随着转债存量期限结构逐渐缩短,投资者对偏债转债下修后的弹性恢复,以及偏股转债强赎促转股的预期越来越强,进而反映在转债的delta定价上。

低估值的窗口期,把握转债凸性+相对确定性机会

2025年在估值上我们建议更多关注确定性,尤其是在条款上相对明牌的标的,在估值上或有低估机会:(1)下修条款方面,我们建议关注已经下修完成,基本面有一定支撑,当前处于双低状态标的。这种标的上市公司或有较强的促转股意愿,转债的凸性+股性价值可以期待。(2)强赎条款方面,我们建议关注已经明确中长期不强赎的标的,当前的估值环境下这些标的的时间价值或存在一定程度低估。

此外,在转债整体估值偏低+债底定价逻辑修复的基础上,更多关注转债凸性机会。双低个券“进可攻,退可守”的定价逻辑或有所修复,转债凸性恢复。在当前转债整体估值不高的环境下,双低的选择机会或相对较多,关注中高资质,股性上有支撑的双低个券机会。

、

(本文作者介绍:天风证券固定收益首席分析师孙彬彬)

责任编辑:张文

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。