意见领袖 | 孙彬彬

摘要

什么是“信用利率化”?

这实际是信用债收益率、利差被极致压缩后的一种市场现象。信用利差中一般隐含了流动性溢价和信用风险溢价,而2024年以来,信用风险溢价被明显压缩。当前,信用利差(vs国开债)AAA多在15~25bp之间,AA+/AA多在20~40bp之间。考虑到投资者参与普通信用债还需要缴纳增值税、所得税等,实际信用风险溢价已然较低。

为什么?

最核心的原因还是困扰当前债券市场的“资产荒”。供给层面,当前社会融资需求仍偏弱。需求层面,无论是银行表内还是非银,总体缺资产状况明显。

当然,不管是化债、出清还是兑付,存量和增量信用主体资质渐趋稳定,也是重要前提。

如何应对?

寻找信用风险溢价——信用下沉。产业债中建议关注各行业中信用资质略有瑕疵的主体以及部分民营企业;城投债中建议关注政策重点支持区域、有担保的弱资质城投,有品种溢价(本质是流动性溢价)的债券类型,如ABS等;金融方向,可以考虑二永债及存款适度下沉。

以久期的投资思路参与——参与超长久期信用债,关注票息,同时兼具资本利得的可能。目前产业和城投超长债仍可以关注,二永超长债收益略低,可以考虑进行波段操作。

风险提示:数据梳理或有遗漏、政策超预期、信用风险事件超预期

2024年以来,信用债收益率、利差被大幅压缩,历史分位数创历史新低。在利差极致低位情况下,信用债呈现出“类利率债”的特征,即“信用利率化”。如何看待“信用利率化”的特征?形成原因?后续市场发展?

1.“信用利率化”有什么表现?

1.1. 收益率、利差被大幅压缩

目前,固收类资产的利差绝对值已经被压缩至低位,从信用利差(vs国开债)来看,目前AAA利差多在15~25bp之间,AA+/AA多在20~40bp之间。考虑到投资者参与普通信用债还需要缴纳增值税、所得税等,因而,我们认为实际上信用利差进一步压降的空间有限。

信用债票息已经被大幅压缩,票息在2.4%以上的信用债占比仅14.6%,2.8%以上的信用债占比仅5.1%。

从历史分位数来看,债券的收益率分位数、利差分位数均已经处于历史分位数低位(收益率均在5%分位数以内,利差多在10%历史分位数以内)。

1.2. 信用风险事件发生频率大幅降低

随着房地产企业出清,城投平台在“一揽子化债政策”支持下,信用风险得到有效控制,目前,信用风险事件发生的频率大幅度降低。我们认为在可以预见的一段时间内,债券市场的信用风险应该是可控的。

从数据来看,2023年以来,债券市场新增违约主体数量显著减少,2024年至今仅有4家新增债券违约或展期。但进一步观察能发现,违约或展期的主体早就已经出现信用风险暴露,新增的预期外信用风险相对微弱。从违约率也能观察到最近两年的边际违约率逐步走低。

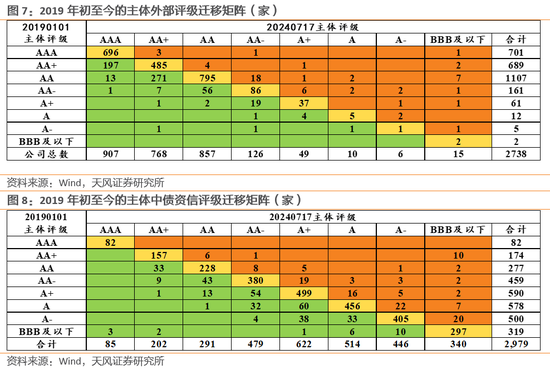

违约数量的减少,还有一部分原因可以用外部评级迁移情况进行解释。从数据能观察到,2019年初至今多数主体的评级实现了上调,下调评级的主体数量较少。国内外部主体评级相对偏高,我们又补充了中债资信的评级迁移情况,可以观察到类似的情况。

整体而言,随着部分弱资质主体通过违约/展期/完成兑付等方式从债券市场退出,当前存量的信用债发行人整体信用资质还是比较不错的。叠加“一揽子化债政策”对城投平台的债券支持,当前,信用债市场的违约风险整体偏低,这是“信用利率化”的重要基础支撑。

1.3. 投资中资本利得占比提高

信用债的投资收益率中一般票息占比较高,但随着信用债收益率持续走低,资本利得在投资收益中的占比越来越高,与交易型投资者参与利率债的目的类似,这也是“信用利率化”的一大特征。

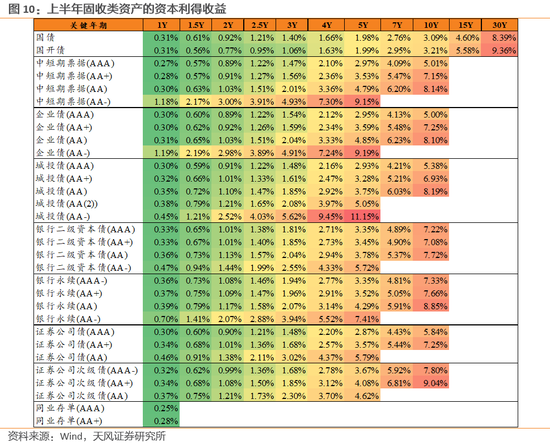

2024年上半年的债券投资回报中,久期越长,资本利得在投资回报中的占比越高,资本利得收益/票息收益比例越高。

票息优势不够明显,投资回报中资本利得占比越来越高,也是“信用利率化”的一大特征。

2.为什么——“资产荒”

为什么会出现“信用利率化”?最核心的原因还是困扰当前债券市场的“资产荒”。

供给层面,当前社会融资需求仍偏弱。当前,社会需求指数仍处于季节性偏低的水平,社融增速持续下行,整体显示出社会融资需求不足。

需求层面,非银规模仍持续快速增长,总体缺资产状况明显。4月以来,银行理财规模增长3.3万亿,达到29.5万亿;货基和开放式债基4~5月合计增长了1.98万亿,市场持续处于缺资产状态。

禁止手工补息影响逐步消退,银行仍缺资产。6月,M1同比-5%,仍处于低位,但环比已经非常接近过去几年的环比均值,禁止手工补息的影响正在逐步消退。从银行存贷差观察,无论是大行,还是中小行,存贷差均已经小幅回升。但整体来看,银行仍面临缺资产的状况,银行净息差持续承压。

整体而言,当前禁止手工补息带来的银行存款搬家正在逐步消退,但市场缺资产的状态仍未改变。

3.“信用利率化”,风险在哪里?

信用债毕竟不是利率债,有哪些风险?

3.1. 信用与利率的税收区别

对不同机构而言,税收上存在较大差别。公募基金在普通信用债投资上需要缴纳3%的增值税,资管产品在此基础上还需要对资本利得缴纳增值税,银行自营税收负担更为沉重。因而,对不同机构而言,实际上信用债和利率债的投资回报差异会很明显。而2024年以来,资金主要从银行流向非银,非银税收负担不重,也是“信用利率化”的一部分原因。

即使社会融资需求不足的问题不发生改变,但如果未来资金流向发生改变,由于不同机构的税收不同,可能也会对市场形成一些明显的影响。

比如,同业存单和剩余期限为1年的短融中票相比,公募基金投资同业存单是免税的,而参与短融中票需要缴纳3%的增值税, 因而实际上虽然短融中票虽然估值高,但税后收益并没有显著优势,甚至AAA等级还低于同业存单。对银行而言,实际考虑更为复杂,增值税、所得税(公司层面征收)、资本占用带来的机会成本等等。

3.2. 信用债流动性偏弱

信用债相比利率债,流动性整体偏弱。国债、政金债年度换手率均较高,尤其是政金债换手率明显高于中票、企业债等中长期信用债。如果考虑到利率债新券相比于老券流动性更好,实际上信用债的流动性远弱于换手率呈现出来的对比。

当前,信用债的信用利差中隐含了流动性补偿和信用风险,隐含AAA的高等级债券利差应该主要是流动性补偿,信用风险补偿不高。这既是“信用利率化”的体现,也是未来的风险所在。

3.3. 信用风险的潜在威胁

市场当前对信用风险的定价较低,但我们单就城投基本面而言,并不能说完全没有压力。我们对城投的付息压力进行了简单测算,可以发现:

①“一揽子化债政策”出台以来,城投实际的付息压力降低并不大。债券端的付息压力降低有限,我们测算2024年债券付息合计6,343.63亿元,较2023年下降592.02亿元,下降幅度仅为8.54%。银行贷款系统性降低主要是LPR调降,但考虑到有息负债规模的增长,实际上,银行贷款付息压力降低更为有限。

②土地出让收入仍较低,对城投付息压力覆盖能力仍然或有不足。中指口径下2024年上半年土地出让收入10,555.06亿元,较2023年同比下降34.40%。

整体而言,以城投为代表的信用债当前实际上仍面临较高的付息压力,只是“一揽子化债政策”给市场注入了极强的政策支持溢价,而且未来相当长一段时间可能仍会维持。

4.小结

什么是“信用利率化”?

这实际是信用债收益率、利差被极致压缩后的一种市场现象。信用利差中一般隐含了流动性溢价和信用风险溢价,而2024年以来,信用风险溢价被明显压缩。当前,信用利差(vs国开债)AAA多在15~25bp之间,AA+/AA多在20~40bp之间。考虑到投资者参与普通信用债还需要缴纳增值税、所得税等,实际信用风险溢价已然较低。

为什么?

最核心的原因还是困扰当前债券市场的“资产荒”。供给层面,当前社会融资需求仍偏弱。需求层面,无论是银行表内还是非银,总体缺资产状况明显。

当然,不管是化债、出清还是兑付,存量和增量信用主体资质渐趋稳定,也是重要前提。

如何应对?

寻找信用风险溢价——信用下沉。产业债中建议关注各行业中信用资质略有瑕疵的主体以及部分民营企业;城投债中建议关注政策重点支持区域、有担保的弱资质城投,有品种溢价(本质是流动性溢价)的债券类型,如ABS等;金融方向,可以考虑二永债及存款适度下沉。

以久期的投资思路参与——参与超长久期信用债,关注票息,同时兼具资本利得的可能。目前产业和城投超长债仍可以关注,二永超长债收益略低,可以考虑进行波段操作。

风险提示

①本文基于大量市场数据,梳理统计或有遗漏;

②若政策发生超预期变动,可能影响市场走势和投资策略;

③若出现超预期信用风险事件,可能会对市场造成冲击。

(本文作者介绍:天风证券固定收益首席分析师孙彬彬)

责任编辑:张文

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。