文/意见领袖专栏作家 蒋飞

核心观点

煤炭价格是煤炭发债企业盈利能力的核心因素。2008年经济危机后,国务院“四万亿“计划出台重振中国经济,制造业复苏促进煤炭价格上涨。2012-2015年由于宏观经济周期下行与产能扩张,煤炭价格急剧下跌导致煤炭企业盈利能力大幅削弱,2016年以后由于供给侧改革,落后产能逐渐被淘汰吸收,煤炭价格重回高位,煤炭营业收入转为持续增长。就盈利能力来看,供给侧改革以后,销售毛利率在25%水平波动,而煤炭行业费用控制能力增强,煤炭发债企业ROE回涨至10%。

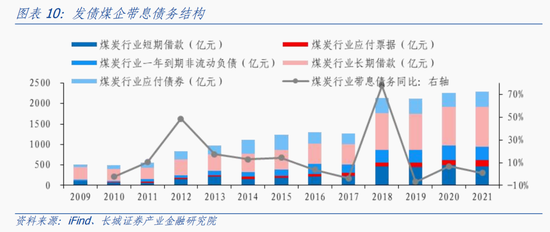

煤炭企业发债规模呈周期性特征,以短期融资和中期票据为主,偿债能力有所下降但依然稳健。2009年以来,煤炭企业扩张速度加快,发债规模显著扩大,2016年受供给侧改革政策影响。新批产能大幅缩减,债务融资有所回落,但随后由于企业融资进行兼并重组,发债规模再次增长,2021年新批产能减少,发债规模再次回落。就债务结构来看,以短期融资和中期票据为主,公司债的增长速度较快。就偿债能力来看,煤炭发债企业带息债务持续增长,2018年突破2000亿大关,同比增长近80%。煤炭行业资产负债率从2009年42.80%稳健增长到2021年59.02%,水平在重固定资产行业中仅次于房地产行业。

煤炭企业营运能力受行业景气度影响较大,行业集中度稳健提升。煤炭发债企业流动资产周转率在煤炭周期上行时稳步增长,由2009年的1.57上升到2013年的2.27,随后周期下行,在2016年达到1.48的波谷水平,随后供给侧改革政策调整,行业景气度上升,2021年达到2.10接近周期峰值。煤炭行业产能利用率稳健上升,2021年底为76.4%。较2016年底增长15.4%。固定资产周转率变动趋势与流动资产周转率相似,但仍距周期峰值有一定空间。就产量统计角度来看,供给侧改革以后煤炭发债企业的行业集中度在持续提升,2021年,CR5集团煤炭产量占全国煤炭产量比重为35%,较2015年上升13%;CR8集团煤炭产量占比为43%,较2015年上升16%。

1

煤炭发债企业概况

1.1.国有制企业占据行业主导。信用评级质量较高

国有制特征明显。据同花顺数据,历史煤炭发债企业共114家,由于企业自身经营情况不善导致破产或被其他企业合并吸收,其财务数据披露不全的有56家,剔除这些公司后,报告选取的58家煤炭发债企业,根据其每年所有者权益进行权重计算,得到各年行业的财务数据。报告依据加权计算得出的财务数据进行财务指标的计算与分析,值得注意的是,煤炭发债企业中有两家占比较高的公司,国家能源投资集团,权重占比15%,其业务范围涉及煤炭采掘、发电等业务,而煤炭业务占比为60%;中国神华能源股份有限公司,权重占比10%,煤炭业务占比为70%。因此在最终的权重计算中,报告仅考虑其煤炭业务的权重,对于其他可能涉及下游产业的煤炭公司,因其权重占比较小,报告并未进行业务剥离处理。剩余58家企业,中央企业有8家,占比13.79%;一般国有经营性企业48家,占比82.76%;私营企业2家,占比3.45%。

煤炭企业整体信用评级水平较高。由于供给侧改革政策调整,产能落后及经营不善的企业纷纷退出,剩余58家企业信用评级整体水平较高:信用评级在AAA及以上有25家企业,占比43.10%;评级在AA有26家企业,占比44.83%;评级在A有3家,占比5.17%;评级在B及以上2家,占比3.45%;未评级2家,占比3.45%。

1.2 发债规模呈周期性特征,短期融资和中期票据为发债主体

就整体发债规模而言,其周期性明显,且随行业景气度成正相关关系。2009年-2012年,煤炭行业发债规模显著扩大,因为行业增长带动债务需求增长,煤企扩大发债规模进行产能建设。煤炭发债企业2012年-2015年的非公开定向债务融资(PPN)和短期融资增长明显,PPN由2012年315亿元增长到2015年761.10亿元,CAGR为24.68%;短期融资由2012年660亿元增长到2015年4242.75亿元,CAGR为24.95%。2016年后,随着供给侧改革政策的推行,对煤炭行业产能扩张降温,行业发债规模大幅下降,新增产能出现下降,2016年原煤开采新增年产能不足1.5亿吨/年。但经济重新进入复苏期后,煤炭需求超预期,供给明显不足,煤炭行业又重新进入到新一轮投资期,以公司债和中期票据为主的增长带动发债规模在2018年突破4500亿元,之后煤矿产能批复收紧,2020年和2021年新批煤矿产产能约为3410万吨/年和1880万吨/年,公司债和短期融资均大幅缩减,发债规模2021年跌至3000亿元。

2

煤炭发债企业盈利能力分析

2.1 煤价是煤企营收的第一驱动力

我国发债煤炭企业营业收入主要靠煤炭价格推动。2009年-2021年,煤价的变动可以大致分为四个阶段,第一阶段是2009年-2011年,2008年经济危机后,受国家“四万亿“计划影响,基建推动制造业逐步复苏。2011年煤炭消费38.9亿吨,同比增长11.45%,对煤炭需求上升带动煤价上涨到2011年850元/吨,这也导致煤炭产能快速扩张,行业供给大幅上升,量价齐升使得煤炭发债企业营收连续5年同比增长,由2009年748.64亿元增长到2013年1783亿元,CAGR为18.95%;第二阶段是2012年-2015年,这一阶段中国宏观经济周期下行。2015年煤炭消费39.98亿吨,同比下降3.34%,较2013年下降5.79%。需求萎缩加上煤炭产能堆积,库存上升,煤价跌至2015年370元/吨,煤企2015年营收下跌至低位的1232.06亿元;第三阶段是2016年-2019年,国家供给侧改革出台,清退煤炭生产落后产能和高污染企业,同时加强煤矿资源整合,富余产能的清退使得煤炭的供给水平低于第一阶段,煤价开始上涨,但因为政府通过煤电联营和长协定价的调整,煤价恢复到600元/吨便在这一水平震荡,煤价的回暖促使煤炭发债企业复苏,2019年行业营收以达到2126.53亿元,同2015年相比增长75.48%。第四阶段是2020年-2021年,供需错配导致煤炭价格产生较大波动,但总体上还是震动上涨。这一时期,新冠病毒在国内爆发,在经历集中封闭后,煤炭企业率先复工复产,而下游制造业复产进度较慢,库存积压导致煤价走弱。随着全球流动性充裕引领大宗商品走强,交织2020年8月澳煤进口禁令叠加需求持续超预期,煤价持续走强,但随即发改委发文保供,打击炒作行为,煤价再次回落。2021年上半年,随着《刑法修正案(十一)》和《煤炭重大事故隐患判定标准》的实行,政策方面规定超产入刑,煤矿生产情绪遇冷,推动煤价处于900元/吨高位,煤炭发债企业营收突破3000亿大关,自供给侧改革以来,煤炭企业营收CAGR为15.97%。

2.2 控费能力增强,行业ROE 稳定支撑盈利能力

煤炭发债企业毛利率走势较为平稳。由于2009年前后,相关监管政策并不完善,煤企风险控制与安全生产意识不强,毛利率水平较高。随着落后煤炭产能的清退与合并,加之严格的政策监管,煤企的毛利率如今维持在25%左右水平震荡。煤炭发债企业三费占比呈现先增后降的趋势,2009年-2015年,需求萎靡造成营收下降,净利率减少到2015年的4.99%。2016年后,随着煤炭资源的整合,尽管财务费用进一步上升,但三费占比明显下降,2021年仅为7.30%,而净利率增长到7.67%。

煤炭发债企业ROE变化与企业营收变化基本一致。从杜邦分析来看,2009年-2015年,企业ROE变动主要是因为销售净利率的变动,煤炭价格的低迷导致煤企净利润下降,从而导致ROE下跌至2015年不足4%。2016年-2021年,煤价的上涨促进煤企净利率上涨,ROA稳定在4%,而ROE受到权益乘数的放大效应,增长程度更显著,2021年已接近10%。

3

煤炭发债企业偿债能力分析

3.1带息债务增长明显,资本结构以债务为主

煤炭发债企业带息债务增长明显。2009年,煤炭发债企业带息债务为520.54亿元,2021年增长到2268.86亿元,CAGR为11.99%。这期间,除了2019年外,其余年份同比均有增长。从带息债务结构上来看,以长期借款和短期借款为主。2009年-2015年,在带息债务中主要以应付债券的增长为主,从2009年的65.70亿元增长到2015年 的378.72亿元,CAGR为28.43%;2016年-2021年,带息债务主要以长期借款为主,特别是2018年,长期借款同比增长77.07%。

采掘行业信用利差走势与煤企营收走势呈负相关。据同花顺数据,2013年底采掘行业中位数信用利差为43.90BP,较2012年9月下降49BP,后震荡上升,2015年底升至199.69BP的高位,由于煤企这一阶段营收下降导致信用风险上升,投资者需要补偿的风险溢价随之上升。2016年,供给侧改革以来,采掘行业信用利差迅速回收至100BP水平,并跟着煤企营收的增长逐步下降,2021年底回落至70BP。

煤炭行业资本结构以债务为主。与其他重固定资产的申万行业对比,煤炭发债企业的资产负债率处于高位,且跟大部分其他行业不同的是,煤企的资产负债率呈增长趋势,由2009年42.80%增长到2021年的59.02%,但最近三年资产负债率趋于稳定。在其他申万行业中,房地产、公用事业、钢铁和基础化工资产负债率呈下降趋势,食品饮料、机械设备资产负债率则是水平震荡,只有农林牧渔和电力设备是呈缓慢上涨趋势。

3.2 债务结构稳定,主要用于固定资产,短期流动性减弱

煤炭发债企业的短长期带息债务比重稳步上升,但仍小于1。2009年,煤炭发债企业短长期带息债务比值为38.38%,2021年,这一比值上升到70.24%,但煤炭发债企业的债务仍以长期带息债务为主。就流动性来看,煤企现金短债比值自2010年达到顶峰的359.33%后,一直下降,稳定在2021年的81.15%,尽管流动性较于之前减弱,但偿债能力仍然充足且稳定,且适当降低现金比重可以发挥税盾作用降低企业资本成本。

经营性现金流净额增长趋势与营业收入相关。煤炭发债企业2009年经营性现金余额为255亿元,2012年由于经营扩张增长到309亿元。2015年,由于周期下行,经营性现金余额减少至198亿元,较2012年减少35.71%。供给侧改革以后,煤企营收增长,带动煤企经营性现金流持续增长,2021年为623亿元,较2015年增长215%,CAGR为17.79%。

煤炭发债企业的债务增长主要来自于固定资产。煤企固定资产增长明显,由2009年的753.60亿增长到2021年的2530.54亿元,CAGR为9.77%;其中2018年增长最为显著,同比增长63.6%,这与煤企债务增长的节点一致,说明煤企在2018年发行大量债务进行固定资产投资。值得注意的是,煤企固定资产投资倾向于公司间的兼并重组,而不是自身增加产能。因为煤企在建工程并未出现明显增长,仅在2014年首次突破600亿元,且煤矿的建设周期一般在4-5年左右,假设在建工程全是煤矿生产线也无法提供等量的固定资产增量。

大型煤炭生产集团纷纷成立。2017年8月,中国国电和中国神华合并重组为国家能源投资集团,成为全球最大的煤炭开采生产企业。9月。甘肃能源、靖煤集团、窑街煤电和甘肃煤炭资源开发投资集团重组甘肃能源化工投资集团。2018年7月,盘江煤电、水城矿业、六枝工矿和林东矿业合并成贵州盘江投资集团,并在2023年3月吸收乌江能源变更贵州能源集团。2020年5月,山西焦煤、山煤集团和山西焦化重组山西焦煤集团。9月,晋能集团,同煤集团、晋煤集团合并成立晋能控股集团,煤炭年产能约4亿吨。

4

煤炭发债企业营运能力分析

4.1流动资产周转率周期性特征明显

流动资产周转率周期性特征明显,与营收的变化趋势相似。该比率在2013年达到峰值后,在2016年跌至低谷,后又再次反弹上涨。但值得注意的是流动资产周转率达到极值的时间点有一年的滞后性。其中应收账款周转率自2011年达到峰值12.44后,便一直下降,2015年跌至波谷的5.84,原因在于营业收入的下降;后随着煤企营收的上升,应收账款周转率稳步上升。2019年,应收账款周转率再次下跌,因为其他应收款的显著上涨导致该比率再次下降,随后反弹到2021年的10.48。煤企的存货周转率自2012年达到峰值10.80后,随着营业成本的下降而下降,原因在于煤炭生产量的减少;后随着行业景气度上升,抬升煤炭生产量,存货周转率再次上涨到2021年的12.33,超过往年水平。就产能利用率来看,2021年底,煤炭工业累计产能利用率为76.40%,较2016年底上升15.40%,供给侧改革以后,煤企营运能力增强,产能利用率稳步上升。

4.2 非流动资产周转率周期性减弱,行业集中度上升

煤炭发债企业固定资产周转率周期性较于流动资产周转率表现并不明显。该比率在2012年达到峰值1.41后,在2016年跌至0.75的波谷,其原因在于营收的显著下降。2016年以后,固定资产周转率并未迅速反弹,而是在1.0的水平震荡上涨,其原因在于2016年后,煤炭发债企业扩大固定资产的投资,固定资产显著增长在一定程度上抵消了营收增长带来的分子作用。值得注意的是,煤炭发债企业的总资产周转率波动程度均弱于流动和非流动资产周转率,该比率在0.5的水平上随周期波动,但幅度较小。煤炭发债企业行业集中度稳健上升,2021年,CR5集团煤炭产量占全国煤炭产量比重为35%,较2015年上升13%;CR8集团煤炭产量占比为43%,较2015年上升16%。

风险提示

国内经济复苏不及预期、国际局势和地缘政治恶化、全球经济衰退、统计口径不一致。

(本文作者介绍:长城证券首席宏观分析师,专注大类资产配置)

责任编辑:李琳琳

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。