意见领袖 | 鲁政委(兴业银行首席经济学家)

虽然当前利率处于历史较低水平,但由于资产价格低迷,金融环境总体偏紧。要改善金融环境,需要进一步稳定房地产市场和金融市场的预期。

各国央行都希望用货币政策熨平经济中的周期性波动:当经济过热时,实施紧缩性的政策使经济降温;当经济过冷时,实施扩张性的政策刺激总需求。然而,在实际操作中,当经济走弱时,我们如何知道货币政策的扩张力度是否已经足够,还是需要进一步的放松?当经济过热时,我们又如何知道货币政策的紧缩力度是否达到足以抑制过热的限制性水平?

此时,一个衡量金融环境宽松程度的指标就显得十分重要,可以帮助金融市场参与者预判宏观经济与政策走向。本文将介绍国际上金融条件指数构建的方法,并参考国际经验构建中国金融条件指数。

国际金融条件指数构建

20世纪80年代,加拿大银行率先提出货币条件指数(MCI),使用短期利率和汇率的加权平均值以衡量货币政策立场。但随后的研究发现,房地产以及股票的价格可以通过资产负债表效应以及财富效应对货币政策的传导发挥重要作用,由此使得原本的MCI不能再评估货币政策立场。为此,Goodhart和Hofmann(2001)在MCI的基础上加入资产价格,建立了金融条件指数(FCI)。之后的各国学者根据不同国家的情况加入不同的金融变量以衡量金融压力,并观察FCI对宏观经济的影响。

1.OECD的金融条件指数

Guichard & Turner(2008)分别使用产出缺口的缩减式模型以及VAR脉冲响应分析分别构建季度频率的美国金融条件指数(FCI)。指标选取方面,考虑了实际短期利率、实际长期利率、信贷标准、实际有效汇率、债券利差、股市市值以及实际房产财富,其中股市市值与实际房产财富以占GDP的比例来表示,并进行去趋势化处理。但由于实际房产财富的系数在两个模型中均不显著,于是在最终指数构建时并未包含在内。权重确定方面,各指标的权重根据该指标一个单位变化对美国GDP的相对影响来确定。

2.芝加哥联储国家金融条件指数

Brave & Butters(2010)使用状态空间模型构建了周度频率的美国国家金融条件(NFCI)指数,指数上升反映了风险溢价的上升、信贷规模的下降以及整个金融体系的去杠杆化。指标选取方面,其模型中共包含了100个指标,可分为三种类型:风险类、信用类以及杠杆类指标。经验研究显示,在指标权重方面,描述波动性以及描述信贷风险类的指标往往权重为正,而描述流动性以及描述杠杆率的指标权重则为负。指数构建完成后,Brave和Butters还采用统计学分析方法进一步为指数设定了阈值,以帮助识别金融危机。

3.圣路易斯联储金融压力指数

Kliesen & Smith(2010)使用主成分分析法(PCA)构建了周度频率的圣路易斯金融压力指数(STLFSI),金融压力水平的上升可能预示着经济动荡。指标选取方面纳入了18个周度指标,其中7个为利率指标,6个为利差指标,5个是其他与金融相关的指标。指标权重方面,按照使得模型误差平方和最小化的方法确定各指标初始权重,最终指标权重为初始权重除以该指标的特征值,这样可以使得构建的指数标准差为1。2020年圣路易斯联储对金融压力指数做出调整,将指标中的利率以及股价水平更改为利率以及股价的变化量。2021年圣路易斯联储再次更新金融压力指数,使用SOFR代替LIBOR计算指标。根据圣路易斯联储,当金融压力指数大于0,说明金融市场压力高于平均水平,反之亦然。

从上文我们可以发现,编制金融条件指数时通常要考虑信贷、利率、汇率、股市等变量。各变量权重的确定需要服务于编制指数的目标。如果编制指数是为了预测经济变化,则需要根据不同变量对经济的影响程度来确定权重;如果编制指数是为了预判金融风险,则可能需要通过历史数据,依据统计学的方法来确定指标权重和警戒值。由于本文构建金融条件指数主要是为了研判宏观经济形势与政策走向,我们主要依据OECD的方法来编制金融条件指数。

中国金融条件指数构建

指标选取方面,我们考虑了短期利率、长期利率、信用利差、信贷数量、实际汇率、房价以及股市市值。其中,短期利率使用SHIBOR 3M,长期利率使用10年期国债到期收益率,信用利差使用3年中短期票据(AA+)到期收益率与3年国开债到期收益率之差,信贷数量使用社融同比增速,实际汇率使用人民币实际有效汇率指数,房价等于商品房销售额除以商品房销售面积,股市市值以其占GDP的比例来表示。其中,社融同比增速、人民币实际有效汇率指数、房价以及股市市值均进行了去趋势化处理。

指标频率方面,我们将构建月度中国金融条件指数,因此上述各指标的频率均处理为月度。

时间区间方面,考虑到数据可得性,所有指标的时间范围为2008年4月至2022年11月。

我们将使用产出增长的缩减式模型来构建中国金融条件指数。由于GDP是季度更新的数据,数据频率较低,我们用综合PMI产出指数来替代GDP。统计局曾经对2009年至2017年上半年共34个季度的综合PMI产出指数与GDP增速的时间序列进行时差相关分析,得出两个经济指标呈高度相关,综合PMI产出指数与GDP增速同步性非常强,能够较好地全面反映经济发展规律。为消除综合PMI的数据毛刺,我们使用综合PMI 3个月移动平均来替代原始数据。同时,为使产出变动更明显,我们将综合PMI季度移动平均值进行标准化处理,即

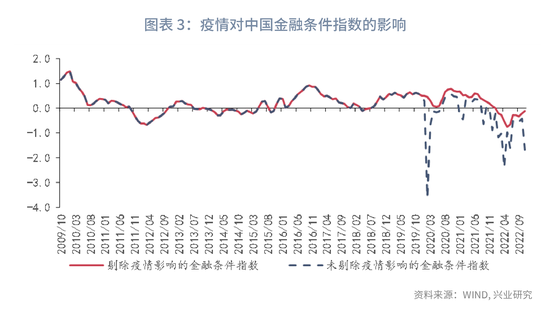

值得注意的是,2020年以后,金融条件对产出的影响程度被疫情所扭曲,因此我们根据国家卫健委统计的当日新增病例数据以及百城拥堵指数衡量经济受疫情影响的程度,并将疫情影响程度作为哑变量加入模型,以更加准确地刻画金融条件对产出的影响。

考虑到不同指标对产出的领先时长不同,根据历史经验,我们假设各指标最多领先6个月,给不同指标设定不同的滞后期并加以组合,寻找能够最优解释产出变化的指标组合。各指标的权重根据该指标一个单位变化对标准化后的综合PMI指数的相对影响来确定。

从指标选取来看,实证结果显示,长期利率、信用利差和社融均不适宜纳入模型。长期利率以及信用利差在我们假设的所有情况下都无法得到具有经济意义的系数,这可能是因为我国利率传导机制仍待完善,银行间市场利率与存贷款利率之间的联动性不强,而贷款是实体经济更主要的融资渠道,导致其对产出的影响不显著。社融方面,尽管社融能够得到具有经济意义的系数,但其系数统计上并不显著,这可能是因为房价同时影响企业贷款以及居民消费贷款,与社融相关性较高,导致社融对模型的解释力、系数的显著程度较差。

从遍历结果来看,在最优解释产出变化的指标组合中,短期利率领先产出6个月,实际汇率领先产出2个月,房价以及股市市值领先产出1个月。

根据实证结果,我们可以编制金融条件指数。指数上升代表金融环境宽松,下行则代表金融环境收紧。

考虑到疫情影响,我们计算了两种金融条件指数:一是考虑疫情影响后的金融条件指数;二是不考虑疫情影响的金融条件指数。数据显示,如果不考虑疫情的影响,当前金融条件指数处于历史上21%分位数的水平,处于偏紧状态;如果考虑疫情的影响,当前金融条件指数处于历史上2%分位数的水平,处于非常紧张的状态。这意味着,虽然当前的利率处于历史上较低的水平,但由于资产价格低迷,金融环境总体偏紧。要改善金融环境,需要进一步稳定房地产市场和金融市场的预期。

对宏观经济而言,我们构建的中国金融条件指数(剔除疫情影响)对综合PMI有一定的领先性,其高低点可能领先或同步于综合PMI的高低点。除受疫情干扰的时期外,金融条件指数的高低点也领先于GDP同比的高低点。对金融市场而言,除受疫情干扰的时期外,金融条件指数通常领先于10年国债利率,这可能表明金融条件的改善能够逐渐传导至经济基本面,带动经济景气度回升,并促使国债利率反弹。

(本文作者介绍:兴业银行首席经济学家)

责任编辑:宋源珺

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。