意见领袖 | 靳毅

7月19日国务院总理出席世界经济论坛全球企业家视频特别对话会并发表致辞,总理表示:“宏观政策既精准有力又合理适度,不会为了过高增长目标而出台超大规模刺激措施、超发货币、预支未来。要坚持实事求是、尽力而为,争取全年经济发展达到较好水平。”

我们认为,总理讲话在财政、货币政策方面有两方面含义:

财政政策方面,三季度前主要做好当前稳增长政策的落实,更多增量政策可能暂时不会推出。在这一点上,对债市形成利好。

但在货币政策方面,“不超发货币”也降低了近期央行降息的概率,债市利率下行有底。尽管近期短端流动性处于宽松状态,债市期限利差较高,但本轮流动性宽松是暂时性的,不足以推动长端利率下行。而在6月份美国CPI增速进一步上行,年内美联储快速加息的格局不改的情况下,中美政策利率倒挂带来的资本外流压力始终存在,央行基于“内外平衡”的考量,三季度之内难以做MLF降息操作。

总的来看,短期内债市“窄幅震荡”的格局没有变化。债市利率若想要突破前低,需要美国进入衰退、美债利率周期性顶部出现,带来对于中国央行的降息空间和预期,我们认为这一信号三季度内较难见到。

风险提示财政政策超预期、货币政策预期收紧、地产调控政策超预期、历史数据无法预测未来走势,相关资料仅供参考。

正文

1、点评

根据新华社7月20日报道,7月19日国务院总理出席世界经济论坛全球企业家视频特别对话会并发表致辞,总理表示:“宏观政策既精准有力又合理适度,不会为了过高增长目标而出台超大规模刺激措施、超发货币、预支未来。要坚持实事求是、尽力而为,争取全年经济发展达到较好水平。”

总理讲话后,债市投资者开始交易国家要放弃GDP增长目标的预期,活跃券收益率明显下行。那么,债市利率进一步下行的空间就此打开了么?

我们认为,总理讲话在财政、货币政策方面有两方面含义:

财政政策方面,三季度前主要做好当前稳增长政策的落实,更多增量政策可能暂时不会推出。近期市场对于发行特别国债、提高今年地方专项债额度、明年专项债提前到今年发行多有讨论,但总理对于“不会为了过高增长目标而出台超大规模刺激措施”和“预支未来”的表示,降低了上述增量政策在近期出台的概率。

在此背景下,考虑到近期地产销售复苏形势仍不稳定,三季度在没有更多增量政策出台的情况下,仅靠基建发力“独木难支”。本轮宽信用的斜率预计偏弱,债市“资产荒”的大格局没有改变。在这一点上,对债市形成利好。

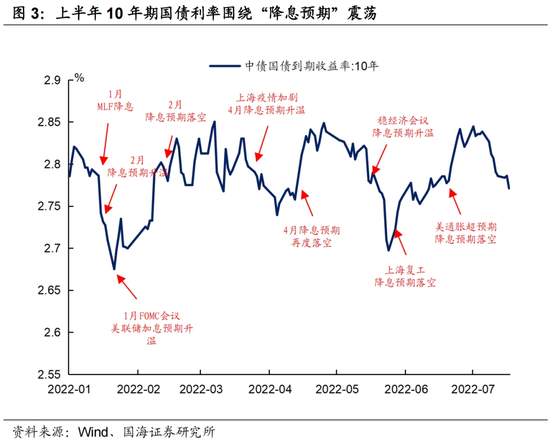

但在货币政策方面,“不超发货币”也降低了近期央行降息的概率,债市利率下行有底。回顾上半年的利率债行情,10年期国债利率在2.7%-2.85%之间、围绕MLF操作利率窄幅震荡,根本上取决于市场对于“降息”的预期。

早在1月份报告《还会有下一次降息么?》我们就曾表示,历史上中国央行从来没有在美联储加息周期中,实行过降息操作。而在6月份美国CPI增速进一步上行,年内美联储快速加息的格局不改的情况下,中美政策利率倒挂带来的资本外流压力始终存在,央行基于“内外平衡”的考量,三季度之内难以做MLF降息操作。

同时,尽管近期短端流动性处于宽松状态,债市期限利差较高,但本轮流动性宽松是暂时性的,不足以推动长端利率下行。7月以来,主要受专项债资金下拨的支撑,流动性始终处于偏宽松状态,我们认为本轮流动性宽松,会持续至专项债基本下拨完毕的8月底。此后,随着专项债资金对流动性补充的结束,常规信贷投放会逐渐消耗超储,推动9月份后资金利率中枢回归合理水平。

正因为市场判断本轮流动性宽松是暂时性的,而非央行主动下调了长期资金利率中枢,因此二季度以来,长端利率一直难以通过压缩期限利差的方式大幅下行,我们认为这一格局在未来两个月内也不会改变。

所以总的来看,短期内债市“窄幅震荡”的格局没有变化。债市利率若想要突破前低,需要美国进入衰退、美债利率周期性顶部出现,带来对于中国央行的降息空间和预期,我们认为这一信号三季度内较难见到。

风险提示

财政政策超预期、货币政策预期收紧、地产调控政策超预期、历史数据无法预测未来走势,相关资料仅供参考。

(本文作者介绍:国海证券研究所固定收益研究团队负责人。)

责任编辑:余坤航

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。