意见领袖丨管涛(中银证券全球首席经济学家)

今年是人民币汇率(以下如非特指,均指人民币对美元双边汇率)这波升值行情的第三个年头。前两个月,在中国降准降息齐出、俄乌局势升级的背景下,人民币汇率继续走强。人民币汇率未来走势存在变数,要加强监测分析。

新年以来人民币双边和多边汇率继续升值

到2月25日,人民币汇率中间价和收盘价分别较上年底上涨0.6%和0.9%,个别交易日离岸市场盘中交易价(CNH)一度升破6.31;万得人民币汇率预估指数上涨1.5%,也是不断刷新历史新高(见图1)。

特别是2月14日(美国宣布关闭驻乌克兰使馆)以来,随着俄乌局势不断升级,人民币升值由在岸驱动转为离岸驱动,离岸人民币(CNH)相对在岸人民币汇率(CNY)持续在偏升值方向(见图2)。关于欧洲避险资金入场的市场传闻不胫而走。到2月25日,洲际交易所(ICE)美元指数较2月11日上涨0.5%。同期,人民币汇率中间价、收盘价分别上涨0.5%和0.7%,万得人民币汇率预估指数上涨1.3%(见图1)。

近来,关于“人民币汇率迭创新高”之类的市场分析或媒体报道屡见不鲜。给人民币升值“数板”成了一种乐趣,在“三重压力”之下更是一道独特的“风景线”。但是,面对世纪疫情冲击、百年变局演进,仍要保持清醒头脑、防微杜渐。

人民币升值的量价动能均趋于减弱

首先,与去年美元强、人民币更强不同,今年美元其实走得不强。由于市场对于发达经济体货币政策集体转向预期增强,美指呈现有涨有跌的高位震荡。到2月25日,美指最多较上年底涨了1.3%,跌了1.7%,累计上涨0.6%。1月份,虽然月末美指收盘价环比上涨0.7%,但全月均值为95.94,较上月回落0.3%;2月份(到25日),美指较上月末下跌0.1%,但全月均值为95.97,与上月基本持平(见图1)。

在此情形下,美指涨跌总体上与人民币汇率中间价恢复了此消彼长的“跷跷板”效应。如1月底,美元指数急涨,人民币汇率大幅回调,月末拉回与上年底基本持平的水平;2月23日,人民币汇率交易价强势突破,部分受到盘间美指急跌的影响(见图1)。

其实,今年美元不仅对人民币跌,对其他新兴经济体货币也在下跌。去年,美联储编制的新兴经济体名义美元指数上涨1.9%。今年初至2月18日,该指数下跌0.8%,同期美元对人民币汇率中间价和收盘价分别下跌0.4%和0.6%(见图3)。显然,在这波新兴经济体货币对美元的补涨行情中,人民币虽然不弱但并不突出。

其次,不论从中间价还是收盘价、双边汇率还是多边汇率、累计涨幅还是最大涨幅看,均弱于去年同期。年初至2月25日,在期间美指最大跌幅高于上年同期的情况下,人民币的升值幅度均不如去年同期。尤其是去年1月份,携上年底千亿结售汇顺差之威,头两个交易日,收盘价和中间价就先后顺势升破6.50。但今年头两个月,尽管去年12月份海关贸易进出口顺差近千亿,人民币汇率中间价、收盘价和交易价屡创新高,却均未升破6.30(见表1和图1)。

再次,市场供求对人民币升值发挥了重要作用,但外汇供求更加趋于平衡。1月份,银行即远期(含期权)结售汇顺差(以下简称银行结售汇总差额)149亿美元,同比和环比各下降了66%。同期,高频的银行间市场即期询价交易日均成交量环比下降8%,同比下降15%,早已预示当月外汇供求平衡趋于改善,但银行结售汇总顺差下降如此之多仍有些超预期。2月份(截止25日),日均成交量环比增长5%,同比下降1%(见图4)。

外贸高景气与企业结汇潮对强势人民币的支持不及预期

市场从供求角度解读当前人民币强势,是贸易大顺差导致的外汇供大于求。不过,贸易大顺差不等于结售汇大顺差。今年1月份,银行代客货物贸易结售汇顺差352亿美元,环比下降15%;代客货物贸易涉外收付顺差494亿美元,环比下降16%;二者负缺口110亿美元,连续第二个月缺口为负(见图5)。同期,银行结售汇总顺差环比减少286亿美元,其中,银行代客结售汇顺差减少164亿美元,贡献了57.4%,代客货物贸易顺差减少68亿美元,贡献了其中的23.7个百分点(见表2)。千亿结售汇总顺差与千亿海关进出口顺差,对年初人民币汇率开局走势的影响迥异,也就不难理解了。

接着来看期待中的节前工资支付引发的企业结汇潮,似乎也不尽然。1月份,银行代客涉外收入环比下降7%,其中涉外外币收入下降13%;银行代客结汇下降15%(见图6)。为更好反映市场结售汇意愿,剔除远期结售汇履约数据得到,当月,银行代客收汇结汇率55.9%,环比回落0.9个百分点;代客付汇购汇率52.3%,回落 1.4个百分点(见图7)。这表明,市场主体结汇动机较上年底减弱。同时,也显示面对当前人民币强势,市场主体主要不是以增加结汇而是以减少购汇、更多用自有外汇对外支付的方式应对。

美联储紧缩的金融溢出效应已初步显现

日前,央行在最新的货币政策执行报告中分析指出,发达经济体宏观政策总体退坡,不仅可能伴生资产价格震荡调整的金融风险,还会通过贸易往来、资本流动、金融市场等渠道对新兴经济体产生明显外溢效应。目前,美联储紧缩在贸易渠道对中国的溢出效应尚不明显,但金融渠道的影响已经开始显现。

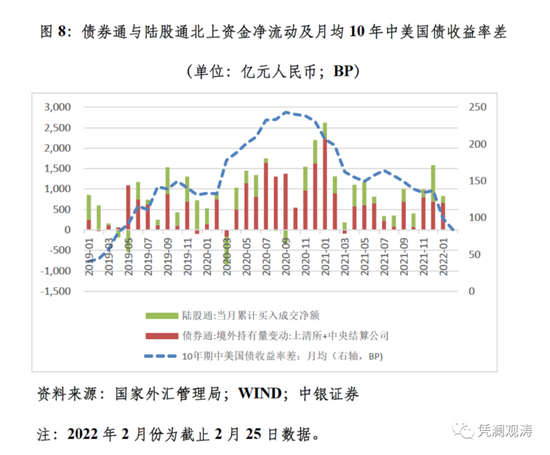

一方面,中美利差大幅收敛,人民币债券资产吸引力有所下降。去年全年,月均10年期中美国债收益率差缩小了94BP,境外净增持境内人民币债券较上年下降30%。今年1月份,该利差较上年进一步收敛38BP,境外净增持人民币债券环比下降5%、同比下降70%。2月,该利差进一步收缩至月均84BP,降至所谓“舒适区间”的下限附近,对境外持有人民币债券有何影响,拭目以待(见图8)。

另一方面,美债收益率飙升,全球金融动荡加剧。继去年3月份之后,今年1月份受类似因素影响,美股大跌,A股也跟随外围市场动荡而走弱。当月,陆股通累计净买入成交额环比下降81%,同比减少58%。2月份(截止25日),叠加俄乌军事冲突爆发,陆股通累计净买入进一步降至仅有19亿元人民币,环比下降88%,同比下降95%(见图8)。

当然,外资净流入减少甚至出现阶段性的外资净流出,现阶段对中国可能是好事,有助于促进外汇供求平衡,缓解人民币升值压力。迄今为止,美联储货币紧缩对人民币汇率走势的溢出影响有限,是可承受的也是乐见的。

密切关注美联储进一步紧缩的溢出效应

上次中美货币政策分化恰逢2015年“8.11”汇改,引发中国资本外流、储备下降、汇率贬值的高烈度冲击。但其实外汇形势逆转的苗头,从2014年下半年起就已开始显现。

2013年5月美联储释放退出量宽信号、2014年初启动缩减购债时,新兴市场血雨腥风,中国这边却风景独好:2013年,剔除估值影响的外汇储备资产新增4327亿美元,创下历史新高;2014年初人民币汇率升至6.0附近,眼见要破六进入五时代;2014年6月末,外汇储备余额刷新历史(见图9)。彼时,很多人都有“按照购买力平价人民币长期必然升值”的信仰。

然而,从2014年5月份开始,境内外汇供求关系逆转,银行即远期结售汇持续逆差;2014年底起,人民币汇率收盘价相对当日中间价持续在偏贬值的方向,偏离程度达1%以上(见图9);2014年四季度至2015年二季度,外汇储备余额下降2994亿美元,其中剔除估值影响的外汇储备资产下降963亿美元,占外汇储备余额降幅的32%。

现在回过头看,2014年初的人民币汇率“坐六望五”是在加速赶顶。早在2015年7月国内股市异动爆发之前,甚至2014年下半年股市飙升以来,国内外汇形势已经随着美联储缩减购债并酝酿加息而悄然改变。2015年下半年的股市异动和汇市动荡不过是催化剂。

综上,美联储货币政策正常化目前仅处于缩减购债的初始阶段,后面还有加息、缩表等大招未出。显然,现在下结论为时尚早。随着美联储货币紧缩推进,势必将对人民币汇率走势产生新的变数,既有机遇也有挑战。各方万不可掉以轻心,而要加强监测分析、拟定应对预案,因势利导、趋利避害。

本文发表于《第一财经日报》

(本文作者介绍:中银证券全球首席经济学家)

责任编辑:张文

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。