意见领袖丨管涛

要点

稳汇率还需要进一步加快培育境内外汇市场,措施之一是让跨境资本流动更多在境内外汇供求关系中得到反映。

12月6日,央行宣布全面降准0.5个百分点。但次日公布11月份中国出口高增长、外贸大顺差数据后,人民币汇率刷新三年半来的新高,人民币强势特征明显。11月18日,全国外汇市场自律机制第八次工作会议在重申未来人民币汇率双向波动是常态,督促企业和金融机构坚持风险中性理念的同时,首次提出合理均衡是目标,偏离程度与纠偏力量成正比。显然,近期人民币汇率的独立行情,再度引发了上层对于人民币汇率超调风险的关注。

12月9日,央行年内二度宣布提高金融机构外汇存款准备金率两个百分点,释放了加强汇率预期管理和调控的信号。而笔者以为,除此之外,稳汇率还需要进一步加快培育境内外汇市场,措施之一是让跨境资本流动更多在境内外汇供求关系中得到反映。

今年人民币成为比美元更强的强势货币

现行人民币汇率中间价报价机制隐含着美元强人民币弱、美元弱人民币强的定价逻辑。去年,洲际交易所(ICE)美元指数先涨后跌,全年累计下跌6.7%;境内人民币汇率(以下如非特指,均指人民币兑美元双边汇率)先抑后扬,全年中间价累计升值6.9%。

今年前11个月,美元指数累计反弹6.6%,境内人民币汇率本应贬值,但实际上虽有涨有跌,却总体走势偏强。特别9月份以来,美指连创年内新高,人民币汇率却逆势上扬,前11个月中间价累计升值2.3%(见图1)。这是2015年“8.11”汇改以来首次。

今年,美元强、人民币更强,主要反映了市场供求关系的影响。前11个月,人民币汇率中间价累计上涨约合0.145元,收盘价相对当日中间价偏强累计贡献了170%(见图2)。前10个月,银行即远期(含期权)结售汇顺差合计1944亿美元,同比增长101%,其中仅8月份出现了少量逆差(见图3)。

这不同于2017年。“8.11”汇改之初,人民币汇率曾持续承压,到2016年底跌至7附近,市场激辩保汇率还是保储备。然而,2017年,人民币汇率止跌回升,中间价累计反弹6.2%。只不过,同期银行即远期(含期权)结售汇依然逆差851亿美元,全年收盘价对中间价升值累计为负贡献52%。市场供求关系并不能解释人民币的升值,而是更多反映了借美指全年贬值9.9%之机,通过引入逆周期因子调节的影响(见图1至图3)。这有效解决了汇率中间解当时面临的政策公信力问题,成功逆转了市场单边预期。

这也不同于去年。去年,银行即远期(含期权)结售汇顺差2152亿美元,但收盘价对中间价升值累计为负贡献30%(见图1至图3)。所以,去年人民币强势更多反映了境外美元的弱势。

警惕人民币升值相对经济基本面的偏离加大

关于最优汇率选择(包括汇率制度安排和汇率政策操作)的国际共识是,没有一种选择适合所有国家以及一个国家所有时期。其背后的政策逻辑是,任何选择都有利有弊。1994年初汇率并轨以后,人民币实行以市场供求为基础的、有管理的浮动汇率制度。今年5月底全国外汇市场自律机制第七次会议强调,有管理的浮动汇率制度适合中国国情,应当长期坚持。但是,今天的有管理浮动不同于1998年亚洲金融危机和2008年全球金融海啸时期。尤其是2019年8月份,人民币汇率破七之后,打开了可上可下的空间,汇率弹性增加。

现阶段,人民币是有管理浮动制度下灵活的汇率政策操作。其好处是,促进了汇率对国际收支平衡和宏观经济稳定的自动稳定器作用发挥。但面临的挑战是,容易出现偏离经济基本面的超调。在基本退出外汇市场常态干预,信守汇率政策中性背景下,央行不会干预人民币双边或多边汇率的具体水平,而是要避免汇率过度和异常波动。这正是当前人民币汇率预期管理和调控的主要任务。

前期汇率超调的风险表现为,人民币双边汇率升值侵蚀出口企业利润。尽管人民币跨境使用越来越广泛,但迄今跨境贸易中人民币计价结算占比不到15%。而以外币跨境收付时,美元占比又在九成左右(见图4)。这意味着人民币兑美元双边汇率变化对企业市场预期和外汇收支仍有着重要影响。企业从出口接单、生产、发货再到收汇,中间有时间差(即所谓“账期”)。受疫情冲击,全球供应链中断、国际物流受阻,进一步拉长了企业出口收款的账期,这意味着出口企业暴露在人民币汇率持续单边升值的风险加大(见图5)。为此,去年底以来,政策上将人民币汇率维稳与原材料保供稳价相提并论。

最近汇率超调的风险表现为,人民币多边汇率升值可能影响企业出口竞争力。今年,人民币是比美元更强的世界强势货币。前11个月,中国外汇交易中心口径的(CFETS)人民币汇率指数累计上涨8.4%。到11月底,CFETS人民币汇率指数为102.76,为有数据以来次高。好在当前国内通胀水平较低,人民币实际有效汇率指数保持了基本稳定。今年前10个月,国际清算银行(BIS)编制的人民币实际有效汇率指数累计上涨2.7%,远低于同期可比口径的人民币名义有效汇率指数5.5%的涨幅,但10月份单月实际有效汇率指数就涨了1.6%(见图6)。这应是11月份全国外汇市场自律机制工作会议提出“偏离程度与纠偏力量成正比”,12月份再度大幅上调外汇存款准备金率的主要原因。

汇率纠偏需要加快培育境内外汇市场

进一步分析,今年境内结售汇顺差主要来自于货物贸易。前10个月,货物贸易结售汇顺差2607亿美元,增长59%,贡献了同期银行即远期(含期权)结售汇顺差的134%。这反映了中国对外经济部门的强劲,同期海关进出口顺差5106亿美元,同比增长37%(见图7)。但也与境内外汇市场缺乏深度广度有关,突出表现之一就是境内外汇市场的金融交易属性功能偏弱。

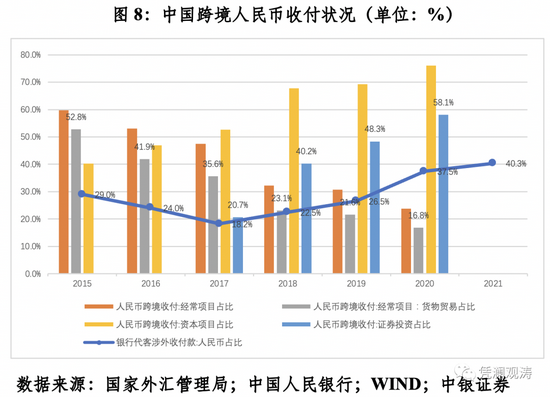

近年来,中国加快了金融双向开放,并将人民币可兑换与国际化融为一体。作为一项重要的制度安排,一些金融开放措施要求人民币进、人民币出,在离岸市场完成人民币外币的兑换。据央行统计,2018至2020年,人民币跨境收付额年均增长45.6%。去年,人民币跨境收付中,货物贸易收付占比16.8%,较2017年回落18.7个百分点;证券投资占比58.1%,上升37.5个百分点。这提升了人民币的国际支付功能。据外汇局统计,去年银行代客涉外收付中,人民币占比37.5%,较2017年上升19.2个百分点,稳居第二位,占比仅次于美元;今年前10个月,占比进一步升至40.3%(见图8)。

今年前10个月,银行代客涉外收付中,货物贸易(海关口径)占比50.1%,较2017年回落13.5个百分点;证券投资占比26.0%,上升21.9个百分点。同期,银行代客结售汇中,货物贸易占比73.1%,为2015年以来年度水平最高,较2017年上升4.6个百分点;证券投资占比7.2%,仅上升4.8个百分点(见图9)。前者反映随着金融开放扩大,我国跨境资本流动越来越活跃;后者却反映境内客盘的外汇交易越来越受到外贸进出口状况的影响,在升值环境下更是如此。

2018至2020年,境内外汇市场成交量年均增长7.6%,高于同期外贸进出口额年均4.3%的增速,显示外汇市场交投更加活跃。其中,银行间市场外汇成交量年均增长7.7%,略快于银行对客户外汇成交量年均增长7.0%,二者之比由5.43升至5.53倍。今年前10个月,该比例进一步升至5.65倍,上年同期为5.55倍(见图10)。这固然有助于增加外汇市场流动性,促进汇率形成市场化。但银行间批发交易大都基于客盘零售业务,具有较强的顺周期性,有可能放大汇率波动。这或是全国外汇市场自律机制第八次工作会议倡议成员机构规范自营交易,维护外汇市场平稳运行的重要原因。

综上,随着金融开放日益扩大,人民币汇率将越来越具有资产价格属性。而有深度广度、有流动性的外汇市场,才能更好发挥资源配置、价格发现、风险规避等市场功能。为此,应该加快培育境内外汇市场,有序扩大金融双向开放特别是拓宽民间对外投资渠道,并且让跨境资本双向流动更多在境内完成本外币兑换,增强在岸市场在金融交易方面的人民币汇率定价权,积极促进人民币汇率稳定。

(本文作者介绍:中银证券全球首席经济学家)

责任编辑:于胜男

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。