意见领袖丨中国金融四十人论坛

本文作者:郑秉文

提要

当前我国人口老龄化问题日益严峻,基本养老保险的赡养率不断提高、收不抵支缺口逐渐扩大。为解决这一问题,应当建立多支柱养老金体系,也即发展第二、第三支柱,并从而夯实应对人口老龄化的社会财富储备。为实现这一目标,建议中国的养老金体系实现两个转变:一是从负债型向资产型体系转变,二是从人口红利型向资本红利型体系转变。

我国实现“两个转变”的外部条件将逐渐具备,但与此同时,我国养老金体系的内部结构也需不断优化。中国的养老资产储备和家庭财富构成与世界发达国家存在较大差距,可以借鉴美、加等国的成功转型经验,从“没钱”变为“有钱”,建立高效的、具有复利作用的投资体制。建议通过提高我国养老金体系的制度吸引力让人们主动缴费,使居民存款转化为长期的养老金账户资金。

——郑秉文 中国社会科学院世界社保研究中心主任

七普数据:人口老龄化日益严峻

第七次人口普查数据显示,我国的人口老龄化形势日益严峻。

看四组数据(图1):

①就业人口占总人口比重快速下降。:这一数字从10年前的70.2%降至目前的63.4%:预测未来三次全国人口普查,这一数据在2030年“八普”时将下降到52%,2040年“九普”时降至50%,2050年将降到45.2%。

②60岁及以上人口占总人口比重将快速提高:从2010年的13.3%提高到当前的18.7%,预计到2050年时将高达37.2%。

③65岁及以上人口占比快速提高:十年前只有7%,而到2022年时将提高到14%,预计只用12年时间便会增长一倍。

④老年群体规模快速扩大:2010年60岁及以上人口只有1.78亿,2020年增长到2.64亿,预计2050年将达4.8亿;65岁及以上人口2010年有1.19亿,2020年增加到1.91亿,预计到2050年时可达3.7亿。

图1 “七普”人口数据与2010-2050人口老龄化比较(%)

基本养老保险:赡养率不断提高

图2显示,登记参保人数(指城镇企业职工,不含机关事业单位)将从2020年的2.76亿逐渐提高到2050年的3.41亿,30年里仅增加约7000万人,也就是0.24倍,而到2050年,退休人数将从2020年的1.06亿激增至2.78亿,未来30年将增加1.7亿人,也就是1.64倍。这最终会导致“参保赡养率”(退休人数/登记参保人数)从2020年的38.3%提高到2050年的81.8%。

赡养率的倒数是抚养比。抚养比指几个人要负担一个人的养老。2020年的企业职工养老保险是2.6个人养活1个人,到2050年就提高到1.2个人养活1个人,就业人口的缴费压力提高了一倍。

图2 城镇企业职工基本养老保险“参保赡养率”不断提高(%,万人)

要注意,“缴费赡养率”和“参保赡养率”是两个不同的概念。

之所以有这样的分别,是因为中国的社保制度非常特殊,并非所有登记参保者都会缴费的。由于“多缴多得”的激励机制并不明显,很多人尤其是个体户或其他灵活就业人员只是在系统中登记,缴费满15年最低缴费年限之后就不再继续缴费,只等着退休后开始领养老金。只登记不缴费的人数越来越多,十年前占总参保人数的10%,十年后的今天已经扩大到20%,这意味着每10人中就有2人不缴费。在这一方面我国与其他国家差距很大,因此在精算时只能创造两个概念来加以区分。

预测到2050年时,养老保险的实际缴费人数将为2.8亿,而2050年时的预计退休人口将达到2.7亿。换句话说,2050年缴费赡养率为96%,相应的抚养比则意味着几乎每一个缴费者就要负担一个退休者的养老。(图3)

图3 城镇企业职工基本养老保险

“缴费赡养率”不断提高(%,万人)

基本养老保险:缴费率不断提高

我国的基本养老保险替代率近年来一直保持在45%-46%的水平(图4)。“标准”的替代率是指退休后第一年领取的养老金占退休前工资的百分比。缴费率、替代率和赡养率是一个函数关系,即缴费率=替代率×赡养率。

当赡养率提高到1:1,即1个人养活1个人时,如果还保持46%的替代率,就意味着缴费率将从现在的24%提高到46%,增加将近一倍。

图4 1998-2019年中国城镇职工基本养老保险替代率

然而,当前雇主和雇员的合计缴费率从2019年的28%,下降到了现在的24%,其中雇员缴8%,为减轻企业负担,雇主缴费率从20%永久地下降到了16%,整体缴费率处于下降的趋势中。

根据上面这个函数,如果缴费率达不到46%,替代率就必须下降。在替代率下降空间有限的情况下,如果缴费率不可能提高(政策趋势是“减税降费”),就必然出现基本养老保险缺口。

那么替代率下降的空间有多大呢?这是值得我们研究的问题。

基本养老保险:收不抵支缺口逐渐扩大

2020年底,我国基本养老保险基金累计结余为4.83万亿元,到2027年将达到峰值,从2028年开始当期收不抵支,当期余额由正转负,且此后会一直保持负值。

假定每年使用历年的养老保险基金累计余额填补缺口,2028年留下的7万亿元结余到2035年时余额便会用尽(图5)。

换句话说,未来我国将面临两个重要时点:第一个时点是2028年企业职工养老保险基金余额出现当期收不抵支,以及在没有外部干预的情况下,第二时点就是2035年,那时基金余额将会耗尽。

此处的养老金基金收入还包含了约占其每年基金支出15%的财政补贴,如果不含财政补贴,2002年和2003年、2014-2020年均出现收不抵支。

图5 2020-2050当期结余与累计结余

从总体缺口规模来看,从2028年开始,当期基金收支缺口将逐年扩大,从2028到2050年,各年当期缺口简单加总后高达93.7万亿元,大约相当于2050年当年GDP的31%。(图6)

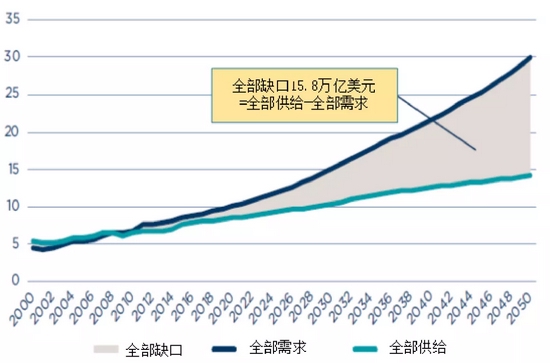

再看累计收支缺口。从2028年首次出现收不抵支开始(2020年发生的收不抵支被视为例外),每年的缺口用2028年底剩下的近7万亿累计基金余额抵扣,2035年时基金将枯竭。此后,2035-2050年,各年累计收支缺口净值将达到86.8万亿,预测相当于2050年中国GDP的28%,这一占比高于2050年的全球平均水平。从2010到2050年,全球21个国家(覆盖全球90%的GDP和60%的人口)的累计养老金缺口预计为15.8万亿美元,占全球GDP的23%。(图7)

图6 2020-2050各年当期收支缺口简单加总

图7 2000-2050全球21国收支缺口预测

中央关于养老金改革

最新动态及其政策含义

从2019年底开始,中共中央、国务院连续印发文件。例如,2019年底印发的《国家积极应对人口老龄化中长期规划》提出“夯实应对人口老龄化的社会财富储备”;2020年5月中共中央、国务院发布《关于新时代加快完善社会主义市场经济体制的意见》提出“健全可持续的多层次社会保障体系”;2020年11月,中央经济工作会议和今年《政府工作报告》提出“要规范发展第三支柱养老保险”;今年1月,中共中央办公厅、国务院办公厅又提出“提高各类养老金、保险资金等长期资金的权益投资比例,开展长周期考核”;今年2月中央政治局第二十八次集体学习时,习近平总书记提出,“要加快发展多层、多支柱养老保险体系”;2021年3月全国两会上,“十四五规划纲要”又提出“发展多层次、多支柱养老保险体系”,等等。

最近一年半以来,中央的政策动态可以归纳出两个关键词:一是夯实应对人口老龄化的社会财富储备,二是建立多支柱养老金体系,也即发展第二、第三支柱。第一支柱运行了三十余年,已经初具规模。因此“多层次、多支柱”主要是发展第二、第三支柱。

那么夯实社会财富与发展第二、第三支柱之间是什么关系?由于第一支柱指现收现付,而第二、第三支柱为积累制,因此,夯实社会财富储备就意味着必须发展第二、第三支柱。据预测,在第一支柱占主导的情况下,养老保险基金累积结余将在2027年达到高点,此后便开始下行,无法储备很多的社会财富,因此,必须要发展和依靠第二、第三支柱。

所以说,中央最近一年半的所有政策动态都指向了这两个关键词,即通过发展第二、第三支柱来夯实社会财富储备。换言之,应对人口老龄化社会财富储备的核心资产就是第二、第三支柱养老金资产。

如何实现中央关于养老金改革的最新精神?我认为中国的养老金体系应实现两个转变:一是从负债型向资产型体系转变,二是从人口红利型向资本红利型体系转变。

实现“两个转变”的外部条件将逐渐具备

根据美国经济学家亨利·艾伦(Henry Aaron)提出的“艾伦条件”,当一个经济体的社会平均工资增长率与人口自然增长率之和大于该经济体的资产回报率时,应当采取现收现付的经济制度,否则将面临巨大的亏损。

艾伦条件中的两个增长率之和也称为“内部收益率”或“生物收益率”。从1978年改革开放到2010年,我国的平均内部收益率为14.6%。(图8)

因此,在过往的30多年中,如果养老金的投资回报率不能达到14.6%,采取累积制就会面临巨大的福利损失。这也就是为什么个人账户做实试点无法吸引人们参与、各级政府也没有积极性的主要原因之一,第二支柱也难以取得发展。当然这中间也有很多其他原因,但这是主要的深层原因。

不过,从大约2010年起到今天,我国的内部收益率从14.6%下降到了10.5%,并且将持续下降,预测到2035年时将降至3.6%。换言之,中国正逐渐向发达国家的内部收益率水平过渡,这意味着从外部条件来看,我们现在已经可以考虑建立资产型制度了,这正好呼应了中央提出来的多层次多支柱的问题。从“十四五”开始,我们应做好转型的准备。

图8 生物收益率(内部收益率)逐渐下降

实现“两个转变”的内部结构需不断优化

我国的养老金体系包含三个支柱和一个板块(全国社保基金),共四块养老金资产。当前,这一体系的内部结构需要不断优化。即便外部条件已经具备,但若内部改革不到位,仍然无法很好地从负债型向资产型养老金体系过渡转型。

表1 资产型与负债型养老金体系的主要特征及其区别

中国养老资产储备与世界平均水平的差距

2019年,中国全国社保基金规模为2.1万亿元,第一支柱(农村和城市合计)6.3万亿元,第二支柱2.5万亿元,第三支柱4亿元,合计约11.6万亿元(1.7万亿美元),占GDP比重为11.7%。相比之下,美国养老金总规模为35万亿美元,占GDP的160%。(表2、3)

表2 2019年中国四个板块养老金总计与构成

表3 2019年各类养老金(含三个支柱和主权养老基金)的国际比较

只比较第二、第三支柱的话,2019年全球第二、第三支柱总量为51万亿美元,占全球88万亿美元GDP的60%;美国第二、第三支柱总计32万亿美元,占其21万亿美元GDP的150%;而中国的第二、第三支柱总和只有0.37万亿,占GDP比重仅仅2.5%。(表4)

表4 2019年第二、第三支柱养老金的国际比较

在此需要关注一下资本市场与养老金的互动关系。对标全球和OECD国家可以看到,第二、第三支柱养老金在股市市值中占比的全球平均水平是21%,OECD国家平均水平为24%,而中国只有约1%,与国外相比差距巨大。(表5)

表5 中国第二、三支柱养老金占资本市场平均水平及其国际比较(亿美元,%)

中国家庭财富构成与发达国家相比的差距

去年6月央行发布的一份研究报告显示,中国城镇户均资产为289万元,如果将家庭资产划分为不动产、实物资产、金融资产和私人养老金,其中私人养老金即是第二、第三支柱。

中国的家庭财富资产中,不动产占60%,而该数值在美国为26%,加拿大为49%,英国为34%;实物资产在家庭资产中的占比,英国为9%,加拿大为5.9%,美国为5.2%,而中国为20%。换言之,中国的家庭财富构成中,主要资产为房产和轿车。(表6)

此外,金融资产和养老金在家庭财富中的占比,中国的金融资产占20%,且主要表现为银行存款,而美国占48%,加拿大占20%,英国占14%。如果将金融资产与私人养老金加和,英国这一占比超过50%,加拿大超过40%,美国也超过了60%,而中国依然是20%——因为我国家庭的私人养老金资产微乎其微。

表6 中国家庭财富构成与发达国家相比的差距

需要注意的是,国际统计的惯例中,只将第二、第三支柱计入家庭财富净值中,而第一支柱并不计入,因为在几乎所有发达国家中,第一支柱都采取现收现付制,只能作为一种“权益”供参保者在世时领取,如果参保者死亡,就无法继续领取、也不存在遗赠。因此其不作为家庭财富的构成部分。这样一来,中国的家庭财富构成中养老金占比极低。所以,发展第二、第三支柱也是改善我国的家庭财富结构的重要举措。

发达国家成功实现

“两个转变”的两个案例

加拿大与美国都曾成功实现从负债型向资产型体系的转变和从人口红利型向资本红利型体系的转变,此处不多赘述。

图9 1998-2100年“加拿大养老金计划”(CPP)缴费率、收支余额预测(亿加元)

图10 1971-2019年美国“联邦老、遗、残保险信托基金”(OASDI)增长(亿美元)

“两个转变”提高养老金

可持续性的基本原理

第一个转变是从“没钱”变为“有钱”。

当前我国的养老金制度是负债型制度,养老金资产积累很少。而资产型制度不但能够像负债型一样发放养老金,还积聚了比GDP更加庞大的养老金资产,这些养老金资产使国家形成了长期的股权资本,而这在中国的社会融资体制中是十分稀缺的。

第二个转变的目的是建立高效的、具有复利作用的投资体制。

以加拿大为例看其基本原理,1997年开始,加拿大将其养老金缴费率快速提高到2023年的9.9%,形成了一个“三角形”(如图11)的资金池,此后9.9%的缴费率将一直持续到本世纪末,期间依靠投资可以获得一个规模巨大的“四边形”资金池。资金加上本金再加收益,就是“两个转变”拯救养老金制度的基本原理。

未来若干年内,我国很可能将出现人口负增长。当人口红利消失时,应当寻求用资本红利替代人口红利。

图11 加拿大“DB型部分积累制”对冲收支缺口和提高可持续性的原理图解

问题在于,如何获得初始的资本?发达国家有严格的处罚法规,法治环境较好,利用短短几年内快速提高缴费率的办法获得了初始资产池。然而我国有其特殊情况。在政策实施中应提高当前15年的最低缴费年限,否则很多人在超出15年后便不再继续缴费,然而这样的硬性措施和我国特殊的法律环境与文化氛围很难保障规定的有效推行。

因此,为了获得这样的资金池,我认为应当提高我国养老金体系的制度吸引力,让人们主动缴费。我认为,具体办法是在基本养老制度中扩大8%的个人账户,将雇主的一部分缴费转移到个人账户中(例如,划拨8%),形成与住房公积金类似的1:1配比。个人交8%,例如一个月交1000元,单位缴费中与之对应的8%即1000元划入到参保者的个人账户中,这样人们就可激励参保人“坐实”费基,提高缴费积极性。就是说,外国利用法制的办法完成这个任务,而中国应利用激励的办法。

中国人是有这个缴费能力的,例如,疫情期间我国的居民存款为80万亿,去年达到了100万亿,疫情一年中提高了20万亿。问题是这些居民存款没有积极性转化为长期的养老金账户资金。为什么?怎么办?这是应当关注的核心问题。

本文为作者在2021年9月12日中国金融四十人论坛第四届金家岭财富管理论坛全体大会Ⅲ“人口老龄化背景下养老金融体系建设”上所做的主题演讲。

(本文作者介绍:中国金融四十人论坛(CF40)是一家非官方、非营利性的专业智库,定位为“平台+实体”新型智库,专注于经济金融领域的政策研究。)

责任编辑:戴菁菁

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。